Вычет на себя в году. Размеры и предоставление стандартных вычетов по ндфл

Каждый гражданин Российской Федерации, получающий зарплату на территории страны и любые иные выплаты и доходы, должен оплачивать НДФЛ по стандартной ставке в 13%. При этом каждый, кто выплачивает подоходный налог, имеет право на стандартные налоговые вычеты. Для чего они нужны и в чем их важность, каков размер вычетов в 2017 году?

Используя данные льготы, гражданин может снизить налоговую нагрузку на свои доходы. Стандартные вычеты уменьшают доход при налогообложении, тем самым уменьшая и сам НДФЛ к уплате.

Стандартные льготы применяются только в отношении доходов, в виде оплаты труда. Ставка НДФЛ по таким доходам составляет 13 процентов.

Что такое стандартные налоговые вычеты

Уже на основании названия можно легко понять, что это самый распространенный вид налоговых вычетов и относится практически к каждому гражданину страны. На основании данной льготы лицо, получающее доход в виде заработной платы и облагаемый по стандартной налоговой ставке в 13%, обладает законным правом на снижение общей налоговой базы. Каких либо серьезных изменений с точки зрения размера вычетов в 2017-ом году не было.

Размеры вычетов в 2017 году:

- на детей — 1400 и 3000 (первая цифра для первого и второго ребенка, вторая для последующих), на детей инвалидов вычет увеличивается до 12000 руб.;

- 500 руб. — предоставляется ряду граждан, прописанных в ст.218 НК РФ;

- 3000 руб. — также положен отдельным категориям, различным ветеранам, инвалидам, пострадавшим, полный список указан в ст.218 НК РФ.

Детские вычеты в 2017 году

«Детский» вычет — это стандартная налоговая льгота, предоставляемая в связи с наличием детей до 18 лет, или до 24 лет при условии очного обучения. Это самый распространенный вид стандартного вычета, положенный каждому родителю, опекуну, усыновителю, попечителю ребенка.

Вычет на ребенка по НДФЛ — это сумма, которая способна снизить доходы гражданина при проведении расчета НДФЛ. Данная льгота утверждена настоящим налоговым кодексом и предоставляется в зависимости от того, сколько именно у гражданина детей.

Например:

- В случае если у гражданина два ребенка, то по 1400 рублей на каждого из них;

- На третьего и всех последующих по 3000 рублей до момента их совершеннолетия.

В случаях, когда гражданин является единственным опекуном или родителем, то он имеет право увеличить детский вычет в два раза. Такое бывает в случаях, когда один из супругов исчез или безвременно погиб. В случае заключения брака данная льгота может быть утрачена, а новый супруг родителя получает право на вычет на ребенка при условии участия в содержании. В случае расторжения брака данная льгота в двойном размере к родителю может быть возвращена.

Возможность получения стандартного вычета на третьего и каждого последующего ребенка происходит вне зависимости от того, положен ли был вычет на первых двух детей. Возможно такое, что на первого и второго ребенка родитель или опекун льготу уже не получает (совершеннолетними стали), а на третьего, если ему нет 18-ти лет, они полагаются. Причем сумма стандартного вычета на ребенка в этом случае должна составить 3 тысячи рублей.

Если ребенок имеет статус инвалида, то каждый его родитель имеет право на увеличенный вычет по НДФЛ — 12000 руб.

Вычеты по НДФЛ отдельным категориям граждан (500 и 3000 руб.)

Кроме граждан с детьми, правительство предоставляет отдельные льготы некоторым другим, отдельным категориям граждан. Например:

- Инвалиды времен ВОВ, участники ликвидации последствий аварии на ЧАЭС по 3000 рублей;

- Участники боевых действий в ВОВ, а также инвалиды по 500.

Весь перечень льготы граждан, которым они полагаются можно просмотреть в 218 статье НК РФ. Обычно подобные вычеты учитываются в процессе выплаты зарплаты граждан. Для того чтобы получить право на стандартную налоговую льготу, нужно обязательно предоставить работодателю документ, подтверждающий право на этот вычет. Например, свидетельство о рождении детей, справку об инвалидности и прочее.

Кроме стандартных также бывают такие вычеты как:

Как получить стандартный вычет

По обычной процедуре вычет по налогу НДФЛ предоставляется гражданам в течение всего года при начислении заработной платы работодателем. Если же данный гражданин задействован одновременно на нескольких работах, то он имеет право выбрать одной из мест его трудоустройства, где он сможет использовать данную льготу.

В бухгалтерию организации, в которой работник хочет использовать свое право на налоговый вычет, он должен направить свое заявление и приложить к нему сопутствующий пакет документов. Соответственно можно сказать, что для работы по совместительству использование вычета также допускается, но только на одном из рабочих мест.

Пошагово процедуру получения стандартной налоговой льготы можно показать следующим образом:

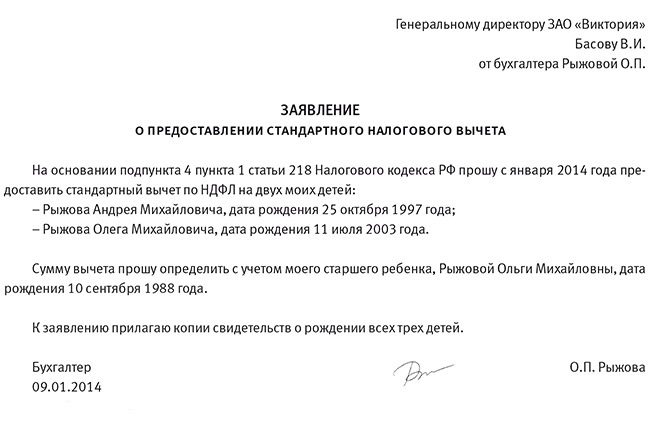

- Составляется заявление на имя работодателя на получение стандартного налогового вычета по НДФЛ.

- Подготавливаются документы, дающие право на получение льготы, при необходимости снимаются копии.

- С заявлением и всеми документами нужно обратиться к работодателю.

Налоговый вычет действует в течение одного календарного года. В новом году опять требуется составлять заявление и приносить документы.

В ситуациях, когда гражданин по каким-то причинам не получил положенного ему вычета на работе (например, не написал заявление или не подкрепил документами), то в конце данного года он сможет обратиться в свою ИФНС по месту жительства. Именно там он и получит возврат НДФЛ. Срок давности обращения составляет три года. Это значит, что при обращении в начале нового 2018 года, можно будет получит вычеты за 2017, 2016 и 2015 года, в случае если они не были получены вовремя.

Стандартные вычеты предоставляются за каждый месяц в течение одного года до момента, пока доход гражданина не станет больше 350 тысяч рублей. С месяца, в котором доход перешагнет за данный порог, вычеты предоставляться не будут.

Какие нужны документы

В случае, если стандартный вычет предоставляется на детей (а не по инвалидности), потребуются следующие документы:

- Заявление — ;

- Свидетельство о рождения на каждого из детей;

- Акт об усыновлении (в случае если данный момент актуален в конкретной ситуации);

- Справка из учебного учреждения в случаях, когда ребёнок обучается на очном отделении (для учащихся старше восемнадцати и младше двадцати четырех лет);

- Заключение медиков об инвалидности (в случае если данный момент актуален в конкретной ситуации);

- Если сотрудник работает в компании не с начала года, то справка в формате 2-НДФЛ с предыдущего места работы;

- Если один из родителей претендует на удвоенный вычет, то нужно приложить отказ второго от получения права на льготу;

- Для матерей одиночек справка о том, что данные в графе отцовства вносились только с ее слов;

- Справка из отделения ЖЭКа о совместном проживании, свидетельство о заключении брака либо документ о начислении алиментов (эти документы требуются, если вычет должны оформить новая жена или муж);

- Документ об алиментах, в случае если родители развелись.

На оформление стандартной налоговой льготы по НДФЛ может рассчитывать абсолютно любая семья, у которой есть ребенок (родной, опекаемый или усыновленный). После того как все документы будут рассмотрены, начислением вычета будет заниматься бухгалтерия предприятия. Даже если сотрудник обратился в конце месяца 30-31 числа, то льгота все равно должна начисляться с текущего месяца (уходящего). Если у заявителя право на вычет было и ранее (с начала года, поскольку льгота носит ежегодный характер), то он может быть предоставлен не с начала месяца, а с начала всего года.

С точки зрения настоящего законодательства стандартные вычеты на НДФЛ не могут считаться альтернативой остальных налоговых льгот. Также возможно оформить сразу несколько стандартных льгот. Например, если гражданин оформляет вычет на детей и вместе с тем является участником ликвидации последствий аварии на ЧАЭС.

Лучше всего подавать документы в начале нового года либо сразу при устройстве на работу или при рождении ребенка. Следует понимать, что автоматически льготы не представляются.

Все родители ребенка имеют право ежемесячно получать налоговый вычет на ребенка. Этот вычет называют стандартным налоговым вычетом по НДФЛ на детей.

Какие преимущества нам дает налоговый вычет на детей? Начиная с месяца рождения ребенка часть вашей заработной платы не будет облагаться НДФЛ. Это означает, что с вашей заработной платы удержат меньше налога по ставке 13%, а на руки вы получите зарплату побольше. Право воспользоваться вычетом возникает в случае получения дохода, облагаемого по ставке 13% (зарплата).

Как получить налоговый вычет по НДФЛ на детей? Кто имеет право на вычет по НДФЛ на детей?

Налоговым вычетом могут воспользоваться сразу оба родителя (т.е. одновременно). Право получать вычет на ребенка имеют также усыновители, опекуны, попечители, приемные родители, в случае если ребенок находится на их обеспечении (это установлено пп. 4 п. 1 ст. 218 НК РФ).

Даже если родители ребенка разведены, но уплачивают алименты, они не лишаются права на пользование вычетом.

Ограничения, связанные с предоставлением вычета

1. Ограничения по размерам дохода родителя

Каждый месяц родителю может предоставляться налоговый вычет, но до определенного предела - 280 000 руб. (суммарно с первого месяца). Вычет не предоставляется с того месяца, в котором установлено превышение указанной суммы (об этом говорится в абз. 17, 18 пп. 4 п. 1 ст. 218 НК РФ).

2. Ограничения по возрасту ребенка

Родитель может получать вычет до достижения ребенком возраста 18 лет включительно - это по общему порядку. В исключительных случаях вычет может предоставляться до достижения ребенком 24 лет. К таким случаям относятся:

- обучение ребенка по очной форме обучения,

- если ребенок студент, аспирант, ординатор или интерн (об этом говорится в абз. 12 пп. 4 п. 1 ст. 218 НК РФ).

В каких размерах предоставляется вычет?

Налоговый вычет зависит от количества детей:

- на первого ребенка 1400 руб.;

- на второго ребенка 1400 руб.;

- на третьего и каждого последующего ребенка - 3000 руб.

Вычет в размере 3000 руб. положен родителям на ребенка-инвалида вне зависимости от того, каким по счету он родился (абз. 11 пп. 4 п. 1 ст. 218 НК РФ).

Кому положен вычет в двойном размере?

В двойном размере вычет на ребенка может быть предоставлен:

- единственному родителю (усыновителю, опекуну, попечителю) по его заявлению, но до месяца вступления его в брак включительно (абз. 13 пп. 4 п. 1 ст. 218 НК РФ).

Примечание. Единственным считается родитель в случаях, если у ребенка нет второго родителя в связи со смертью второго родителя, либо в связи с его безвестным отсутствием, либо в случае, если только один родитель указан в свидетельстве о рождении ребенка. Случай, когда между родителями нет зарегистрированного брака под понятие единственного родителя не подходит;

Если один из родителей откажется от получения налогового вычета (нужно написать заявление), то вычет в двойном размере сможет получать второй родитель (абз. 16 пп. 4 п. 1 ст. 218 НК РФ). Это правило о вычете на ребенка распространяется и для 2014 года.

Как получить вычет на ребенка?

Получить вычет можно двумя способами.

1. Получение вычета у работодателя

Нужно обратиться к работодателю с заявлением и документами, подтверждающими право на вычет (п. 3 ст. 218 НК РФ).

Для получения вычета у работодателя необходимы следующие документы:

- свидетельство о рождении ребенка или об усыновлении (в случае усыновления ребенка);

- свидетельство о регистрации брака;

- справка об установлении инвалидности (если ребенок - инвалид);

- справка из учебного заведения, в котором обучается ребенок (если ребенок старше 18 лет);

- соглашение об уплате алиментов или исполнительный лист (постановление суда) о перечислении алиментов на содержание ребенка (если родитель уплачивает алименты);

- расписка родителя о том, что претендующий на вычет второй родитель участвует в обеспечении ребенка. Это нужно, если родители не состоят в браке, но второй родитель обеспечивает ребенка, хотя и не уплачивает алименты.

2. Вторым способом является получение налогового вычета в налоговой инспекции

В соответствии с п. 4 ст. 218 НК РФ вы можете обратиться в вашу налоговую инспекцию за получением налогового вычета, но только в случае, если ваш работодатель вам не предоставлял вычет на ребенка, или предоставлял, но в меньшем размере.

Для получения вычета необходимо подать в налоговую инспекцию следующие документы:

- налоговую декларацию по форме 3-НДФЛ за тот год, в котором вам не был предоставлен вычет на ребенка или он был предоставлен в меньшей сумме;

- копии документов, подтверждающих право на вычет;

- заявление о необходимости перечисления (возврата) излишне уплаченного налога на ваш банковский счет;

- справку о доходах за форме 2-НДФЛ за тот год, за который вы планируете вернуть излишне уплаченный налог.

Три месяца налоговая инспекция будет проводить камеральную налоговую проверку вашей представленной декларации по форме 3-НДФЛ, проверять ваши документы, право на вычет, а также может запрашивать у вас иные документы и пояснения (п. 2 ст. 88 НК РФ). Налоговую декларацию по НДФЛ для получения вычета на ребенка нужно сдать в 2014 году (в любой срок, не обязательно до 30 апреля 2014 года)

Когда камеральная проверка закончится, возврат на расчетный счет должен быть произведен в течение одного месяца. То есть, для получения возврата излишне уплаченного налога иногда приходится ждать 4 месяца, но чаще всего проверяющие инспекторы не откладывают возврат НДФЛ на столь поздние сроки.

Остались на уровне, установленном в 2012г. По принятым нормативным документам налоговые вычеты по НДФЛ рассчитываются на основе количества детей у работника предприятия, учреждения или организации. Вычет в 400руб. «на себя» был снят с 2012 года.

Итак, ниже представлена таблица стандартных налоговых вычетов (в тыс.руб.) за период с 2011 по 2014 года:

| Наименование вычета | 2011г. | 2012-2014 гг | Ограничение для вычета |

| На «себя», т.е. на самого работника | 0,4 | - | 40 |

| На работника для некоторых категорий граждан (п/п2 п.1 ст.218 НК РФ) | 0,5 | 0,5 | Нет ограничений |

| На работника (категории граждан перечислены в п/п1 п.1 ст.218 НК РФ) | 3 | 3 | Нет ограничений |

| На 1-го и 2-го детей | 1 | 1,4 | 280 |

| На 3-го и следующих детей | 3 | 3 | 280 |

| На ребенка-инвалида до 18 лет, а также обучающегося инвалида I и II групп — до 24-го возраста | 3 | 3 | 280 |

Отменен вычет на работника

П/п3 п.1 ст.218 НК РФ размер вычета непосредственно на работника ранее был утвержден в размере 400руб. В настоящее время указанный вычет отменен. Надо заметить, что этот вычет ежемесячно предоставлялся любому плательщику налогов, пока доходная часть его бюджета, рассчитанная с начала года, была не более 40 тыс.руб.

Вместе с тем, сохранились остальные налоговые вычеты на плательщика налогов. К примеру, на вычет в сумме 3 тысячи рублей имеют право инвалиды ВОВ и чернобыльцы (полный список льготников можно найти в п/п1 п.1 ст.218 НК РФ). На героев СССР и РФ, инвалидов детства, инвалидов первых двух групп, а также других категорий лиц, перечисленных в п/п2 п.1 ст.218 НК РФ, действует вычет в 500руб. Если в компании, учреждении, либо организации работают лица из указанных категорий, и они ранее подавали заявления, вычеты им предоставляются по-прежнему.

Детские вычеты увеличены

Законом №330-ФЗ суммы стандартных вычетов на детей были повышены. К плательщикам налога, имеющим право на получение детского вычета, относятся родители (а также приемные) ребенка, их супруги, а также опекуны/попечители (супруги этих категорий правом на вычет воспользоваться не смогут).

Детские вычеты подразделяются на подкатегории. Например, вычет на первых 2-х детей в нынешней редакции – по 1400руб. На 3-го и следующих детей – по 3тыс.руб. Причем эта норма была введена в действие задним числом. В результате у многодетных родителей по состоянию на конец 2011 г. сформировалась переплата по НДФЛ, так как до введения поправок в нормативные документы вычет на каждого ребенка начислялся в сумме 1 тыс.руб. вне зависимости от числа детей у работника предприятия.

Кроме того, сотрудник, имеющий несовершеннолетнего ребенка-инвалида, начиная с 2011г. имеет право на вычет. Указанный вычет сохраняется и до тех пор, пока ребенок не достигнет возраста 24 года, при условии обучения на очном отделении и ему установлена инвалидность 1 или 2 групп. До вступления в силу Закона №330-ФЗ сумма вычета составляла 2,0 тыс.руб.

Надо заметить, что порог дохода, пока детские вычеты остаются в силе, остался без изменений на уровне 280тыс.руб.

Бухгалтеру предприятия в связи с увеличением суммы вычетов надо будет собрать от сотрудников с детьми новые заявления, ведь снижать базу по НДФЛ имеет право только налоговый агент, основываясь на таком заявлении (п.3 ст.218 НК). И будет лучше, если новая сумма вычета непосредственно будет написана в заявлениях.

Предоставление вычета на 3-го ребенка, если старший ребенок стал совершеннолетним

В ст.218 НК РФ указано, что вычет надо предоставлять на каждого без исключения ребенка на обеспечении родителей до исполнения ему 18 лет либо 24 лет, если он является ординатором, аспирантом, интерном, курсантом или студентом, обучающимся на дневной (очной) форме учебного заведения.

Возникает вопрос: а как быть, когда у сотрудника компании 3-е детей, 2-е из которых несовершеннолетние, и один ребенок возрастом более 18 лет? Более подробные разъяснения даны в письме от 08.12.2011 г. чиновниками Минфина РФ. Представители министерства напоминают, что 1-м ребенком является самый старший ребенок вне зависимости, распространяется на него стандартный вычет или не распространяется. То есть на 3-го ребенка сотруднику будет предоставлен вычет 3000руб., а на второго – 1400руб.

Пример.

Сотрудник ООО «Снежок» имеет трех детей в возрасте 9, 14 и 20 лет. Право на вычет у него есть только по 2-м младшим детям, а на старшего вычеты не предусмотрены. Оклад сотрудника установлен в размере 25000руб.

Расчет зарплаты за январь 2014 г. бухгалтер провел с учетом вычета на 2-го ребенка в сумме 1,4тыс.руб. и на третьего – 3тыс.руб. Значит, НДФЛ будет равен 2678 рублей: (25 000 – (1400 + 3000))*13%.

А на руки работнику выплатят 22 322 рублей.

Если есть переплата за прошедший год

Предположим, в вашей организации есть многодетные сотрудники. Они получили право на увеличенные вычеты, но задним числом с 2011г. Если бухгалтерия этой организации не успела произвести перерасчет и вернуть налог до конца 2011г., то в 2012г., как в прочем и в любом другом году, зачитывать переплаченный налог или возвращать его не надо, потому что любые операции по переплате за истекший год может провести только налоговый орган. Для этого работник предоставляет в налоговую по месту жительства декларацию 3 НДФЛ, к которой прикладывает справку 2 НДФЛ, а также документы, которые подтвердят его право на вычеты.

Если сумма вычета будет больше заработной платы, налог удерживать не будут

В некоторых случаях сумма новых вычетов может превысить заработную плату работника. Например, многодетная мать выполняет работу на полставки и ее оклад невелик. Кроме того, одинокие родители, как и прежде, могут воспользоваться двойным детским вычетом.

Так как поступать, если база по НДФЛ обращается в ноль, либо больше зарплаты? Описание этой ситуации приведено в п.3 ст.210 НК РФ. Там сказано, что если сумма вычетов будет выше заработка сотрудника, налоговую базу по НДФЛ следует принять равной нулю. Другими словами, с зарплаты работника в этом случае не будет вычитаться налог.

Разницу, которая образовалась между суммой вычетов и доходом за один месяц, можно отнести на другой месяц, но в границах одного года.

Пример

Сотрудница ООО “Ромашка” работает неполный рабочий день и одна воспитывает троих детей: одному – 7 лет, второму – 13 лет, а третьему – 22 года, причем он обучается в университете на дневном отделении. Как мать-одиночка, она имеет право на двойные детские вычеты. Отталкиваясь от режима работы, сотруднице положен оклад в размере 11 000 рублей. Надбавки и премии не предусмотрены.

Ей предоставляются следующие вычеты: на первых 2-х детей вычеты составят по 1400руб., на третьего – 3000руб. Следовательно, вычеты на детей в итоге составляют 11 600 рублей: (1400х2+3000) х 2.

Получилось, что сумма ежемесячных вычетов превышает оклад работника. В этом случае, налоговую базу по НДФЛ принимают нулевой и налог с зарплаты удерживать не нужно. Работнице выплатят зарплату в размере 11 000 руб., не удерживая НДФЛ.

Стандартные налоговые вычеты по НДФЛ полагаются всем сотрудникам, у которых есть дети в возрасте до 18 лет. А если ребенок учится на очном отделении вуза, то до 24 лет.

Сейчас вычет на первого или второго ребенка составляет 1400 руб. А вот за третьего и последующих уже 3000 руб. (см. таблицу ниже). Но на практике часто возникают вопросы: какой ребенок по счету, когда родитель считается единственным и как рассчитать сумму вычета, если папа и мама ребенка развелись? Также не всегда понятно, в какой момент работник теряет право на вычет?

Размер детских вычетов в 2014 году

| На кого предоставляется вычет | Сумма вычета, руб. |

|---|---|

| На первого ребенка* | 1400 |

| На второго ребенка | 1400 |

| На третьего и каждого последующего ребенка | 3000 |

| На каждого ребенка-инвалида в возрасте до 18 лет | 3000 |

| На каждого ребенка – инвалида I или II группы в возрасте до 24 лет, если ребенок является учащимся очной формы обучения (студентом, аспирантом, ординатором, интерном) | 3000 |

| На каждого ребенка единственного родителя (в том числе приемного, опекуна, попечителя, усыновителя) | Сумма вычета удваивается |

| * В общем случае вычет предоставляется на ребенка в возрасте до 18 лет или до 24 лет, если он учится по очной форме. Вычет полагается до конца года, в котором ребенку вашего сотрудника исполнилось 18 или 24 года. Если ребенок завершил обучение до того момента, как ему исполнится 24 года, то стандартный вычет не предоставляется начиная с месяца, следующего за тем, в котором обучение прекратилось. | |

Сначала остановимся на последних письмах Минфина России, в которых разъяснены спорные моменты. А дальше разберемся, как правильно рассчитывать сумму детского вычета.

Последние разъяснения чиновников

Предоставить стандартный вычет можно лишь при условии, что ребенок находится у сотрудника на обеспечении. А после вступления в брак это условие нарушается. Поэтому родителям не положен вычет по НДФЛ за тех детей, которые женились или вышли замуж. Такой вывод приведен в письме Минфина России от 31 марта 2014 г. № 03-04-06/14217.

То же самое можно сказать и про ситуацию, когда ребенок сотрудника устраивается на работу. Ведь в данном случае он уже сам себя обеспечивает.

Другое дело, что компания как налоговый агент не обязана выяснять семейное положение детей сотрудников. Кроме того, компания не должна узнавать, есть ли у них свои источники доходов. Для вычета достаточно заявления и свидетельства о рождении ребенка. А если он учится, еще нужна справка из учебного заведения. Поэтому, если никаких документов о браке или о трудоустройстве своего ребенка сотрудник не представил, налоговый агент (ваша компания) должен предоставить ему вычет.

По общему правилу единственный родитель имеет право на двойной детский вычет. Но в Налоговом кодексе не дано определение понятию «единственный родитель». Поэтому в данном случае следует руководствоваться главой 10 Семейного кодекса. Можно сделать вывод: речь о единственном родителе идет, когда второй родитель у ребенка отсутствует. В частности, по причине смерти и признания родителя безвестно отсутствующим.

Получается, единственными родителями не являются:

– мать, родившая ребенка вне брака, если отец установлен;

– родитель, пусть даже единственный, в случае вступления в новый брак (даже если новый супруг не усыновит (удочерит) ребенка);

– разведенные супруги.

Разберем последнюю ситуацию более подробно.

Предположим, мама выходит замуж второй раз и новая семья обеспечивает ребенка. Ее новый супруг также получает право на вычет с того месяца, когда будет зарегистрирован брак. Просто на том основании, что он вступил в брак с матерью ребенка. Такой подход подтверждает подпункт 4 пункта 1 статьи 218 НК РФ. Новому супругу достаточно написать на своей работе заявление о предоставлении детского вычета, приложить копии свидетельств о рождении ребенка и о заключении брака.

Также право на вычет сохраняется и у прежнего супруга, если он будет принимать участие в содержании ребенка. Более того, на вычет в таком случае вправе претендовать и его новая жена. Логика здесь такая. Разведенный отец имеет право на детский вычет, поскольку платит алименты. То есть участвует в содержании ребенка. К тому же имущество, нажитое супругами во время брака, является их совместной собственностью (ст. 256 ГК РФ и ст. 34 СК РФ). То есть в том числе и та часть доходов, которая затем перечисляется в виде алиментов. Значит, новая супруга отца имеет право на получение вычета по НДФЛ по этому ребенку. Позиция Минфина России по этому вопросу отражена в письме от 15 апреля 2014 г. № 03-04-05/17101.

Получается, что в данном случае на вычет по одному ребенку вправе рассчитывать сразу четыре человека. Это наглядно видно на схеме (см. ниже).

ВОПРОС УЧАСТНИКА – У незамужней сотрудницы есть трехлетний ребенок. Отец этого ребенка по суду лишен родительских прав. Полагается ли в таком случае матери двойной детский вычет по НДФЛ как единственному родителю?

– К сожалению, нет. Даже если один из родителей лишен родительских прав, это не означает, что другого можно считать единственным. А потому получать стандартный налоговый вычет на ребенка в двойном размере в данном случае нет оснований. Подтверждает это письмо Минфина России от 12 апреля 2012 г. № 03-04-05/8–501.

Правила, по которым нужно рассчитывать размер вычета

Определяя размер вычета, надо учитывать общее количество детей независимо от их возраста. То есть, если у вашего работника трое детей, из которых только младший еще не достиг возраста 18 лет, размер вычета по нему все равно составит 3000 руб. Ведь он третий по счету ребенок.

Такой вывод сделан в письме Минфина России от 3 апреля 2012 г. № 03-04-06/5–94. Такой же вычет установлен и в отношении ребенка-инвалида. Причем не важно, какой он по счету в семье. Вычет не удваивается. То есть если третий ребенок является инвалидом, то на него положен вычет в размере 3000 руб.

Здесь следует добавить: чтобы родитель получил вычет на ребенка-инвалида, ему нужно представить в бухгалтерию документы, подтверждающие заболевание. Но в случае, когда ребенок является к тому же еще и третьим в семье, родителю в любом случае полагается вычет в сумме 3000 руб. А значит, сотрудник может и не представлять бухгалтеру документы, подтверждающие инвалидность.

ВОПРОС УЧАСТНИКА – У супругов есть один общий ребенок. Также у мужа есть двое детей от первого брака, на содержание которых он платит алименты. В каком размере его супруге полагается вычет на общего ребенка?

– В размере 3000 руб., как на третьего ребенка. В этой ситуации учитывать надо и детей супруга от первого брака. Ведь главное условие для вычета – ребенок находится на обеспечении родителей или супруга (супруги). А в данном случае это условие соблюдается. Такие разъяснения есть в письме Минфина России от 15 апреля 2014 г. № 03-04-05/17101. Однако когда муж перестанет платить алименты на одного, а потом и на обоих детей, общий ребенок станет для его жены сначала вторым по счету, а потом первым. То есть вычет составит уже 1400 руб. При условии, конечно, что в семье детей больше не будет.

Когда один родитель может передать свое право на вычет второму

Один из родителей может отказаться от своего права на стандартный детский вычет. Тогда второй на основании заявления получит право на вычет в двойном размере (абз. 16 подп. 4 п. 1 ст. 218 НК РФ).

Однако это правило действует лишь тогда, когда желающий отказаться от вычета родитель получает доходы, облагаемые по ставке 13 процентов, и такие доходы не превысят с начала года 280 000 руб. Если же он не работает и никаких доходов не получает, то нет права на вычет, а значит, и передавать нечего. Так сказано в письме Минфина России от 26 февраля 2013 г. № 03-04-05/8–133.

Причем передать вычет нельзя и в том случае, если жена числится в штате компании, но в данный момент находится в отпуске по уходу за ребенком и не работает (письмо Минфина России от 3 апреля 2012 г. № 03-04-06/8–95).

Рыжова О.П. устроилась бухгалтером в ЗАО «Виктория» в январе 2014 года. Заработная плата Рыжовой составляет 30 000 руб. То есть ее доход в течение налогового периода превысит 280 000 руб. (30 000 руб. x 12 мес. = 360 000 руб.). Произойдет это в октябре.

У Рыжовой трое детей – 25, 16 и 10 лет. На старшего ребенка вычет ей уже не полагается, но в расчете количества детей он участвует. А вот на других Рыжова вправе заявить стандартный вычет в размере 4400 руб. (1400 + 3000).

Это означает, что налог с января по сентябрь включительно будет рассчитан не с 30 000 руб., а с 25 600 руб. (30 000 – 4400). Он составит 3328 руб. (25 600 руб. x 13%). И на руки Рыжова получит 26 672 руб. (30 000 – 3328).

Порядок предоставления детского вычета

Предоставить детские вычеты вы можете, только если работник напишет заявление. Форма произвольная (см. образец ниже).

При этом обратите внимание вот на что. В заявлении не стоит уточнять год, за который работник просит предоставить ему стандартный вычет. Да и конкретизировать размер вычета тоже не надо. Ведь в следующем году он уже может быть другим. Если оформить заявление именно так, вам не придется ежегодно собирать новые (письмо Минфина России от 8 августа 2011 г. № 03-04-05/1–551).

Бывает, работник приносит заявление с опозданием, скажем, в середине года, хотя право на детский вычет у него было с января. В этом случае необходимо предоставить вычет за все месяцы с начала года. При этом пересчитайте налог за предыдущие месяцы.

А вот предоставить вычеты за предыдущий год вы уже не сможете. За пересчетом налога сотруднику следует обратиться в свою ИФНС по месту жительства. Пусть напишет заявление и приложит к нему все подтверждающие документы. Налоговики сами произведут перерасчет. Вам же не придется ничего корректировать. Об этом сказано в пункте 4 статьи 218 НК РФ.

- Ажурные блинчики на молоке — рецепты тонких блинов с дырочками Блины ажурные тонкие дрожжевые

- Отличается насыщенный пар

- Чем звуки отличаются от букв?

- Какой разновидности языков естественных или формальных может

- Прямоугольный параллелепипед — Гипермаркет знаний

- Рассказ о себе на английском

- Английский язык в сфере туризма Словарный запас для путешествий на английском

- Как сделать мутный бульон прозрачным

- Простые рецепты алкогольных коктейлей в домашних условиях Коктейли с помощью шейкера рецепты

- Алкогольные коктейли — крепкие и легкие: лучшие рецепты

- Национальная кухня венгрии Венгерское мясное блюдо в соусе

- Сергей михеев — железная логика (видео) последний выпуск Политолог михеев

- Евгений сатановский — последние видео Сатановский последние публикации

- Священник Игорь Затолокин

- Человек — существо духовное

- Основные ошибки заполнения

- Отчет рсв в году сроки сдачи

- Салат из огурцов на зиму «Пикантный Салат из огурцов пикантный на зиму

- Телячья вырезка в духовке

- Кукурузная крупа – что это?