Фиксированный авансовый платеж ндфл по патенту срок. Фиксированный авансовый платеж по ндфл

6-НДФЛ - строка 050 данной формы на первый взгляд проста для заполнения, но тем не менее требует изучения вопроса уплаты НДФЛ по иностранцам в целом. В нашей статье мы рассмотрим, какие именно данные необходимо указать в этой строке.

Фиксированный авансовый платеж НДФЛ по патенту

Любой иностранный гражданин из безвизовой страны, приехавший к нам с целью трудоустройства, должен получить патент на работу (своеобразный разрешительный документ). Для продления действия этого документа необходимо ежемесячно уплачивать определенные авансовые платежи.

Данный фиксированный платеж за месяц и является оплатой НДФЛ иностранного гражданина, получающего доход на территории РФ.

Оплата должна происходить ежемесячно и в определенный срок, так как ее просрочка грозит гражданину аннулированием патента. Оплатить также можно общей суммой максимум за 12 месяцев - то есть продлить патент на год. Другие сроки для оплаты не предусмотрены, так как патент действует не более года с момента выдачи.

ВАЖНО! Обязательно сохраняйте все чеки оплаты квитанции на патент иностранного гражданина по каждому платежу в течение действия разрешительного документа.

Таким образом, если в вашей компании работает иностранец, в бухгалтерии обязательно должно быть:

- заявление от иностранного сотрудника об уменьшении суммы НДФЛ на величину платежей, внесенных им при получении патента;

- подтверждение уплаты патента;

- уведомление из вашей ИФНС о подтверждении права иностранца на уменьшение суммы НДФЛ.

После получения данного уведомления вы сможете уменьшать начисленный с зарплаты иностранца НДФЛ на величину уже уплаченных авансов. И отражать эти уменьшения в отчете 6-НДФЛ.

Назначение и заполнение строки 050 отчета 6-НДФЛ

6-НДФЛ — это новшество 2016 года, согласно которому организации и ИП, являющиеся налоговыми агентами по отношению к физическим лицам, указывают детали начислений и уплаты налога на доходы.

Все подробности по заполнению и сдаче данного отчета ищите в нашей рубрике .

В первом разделе данного отчета необходимо указать ставку применяемого в организации налога, сумму начисленных доходов, предоставленных вычетов, рассчитанного налога, и - в отношении нашей темы - сумму уплаченного за иностранца аванса. Для данных цифр предназначена строка 050 отчета «Сумма фиксированного авансового платежа». Здесь вы укажете сумму, на которую уменьшен рассчитанный с зарплаты иностранца налог (при наличии уведомления из ИФНС, конечно).

Если строка 040 «Сумма исчисленного налога» будет меньше строки 050 «Сумма фиксированного авансового платежа», то проверяющие могут заподозрить завышение размера фиксированного платежа и потребовать дополнительные документы для проверки или сдачи уточняющего расчета.

Дело в том, что согласно ст. 227 НК РФ превышение суммы фиксированных авансовых платежей над суммой начисленного НДФЛ в одном налоговом периоде не является излишне перечисленным налогом, и его нельзя зачесть или вернуть. То есть строки 040 и 050 могут быть либо равны, либо строка 040 должна превышать строку 050. И никак по-другому.

Но если данное превышение возникло в одном из месяцев одного налогового периода, то у налогового агента есть право зачесть эту переплату при начислении налога со следующего дохода. Это следует из письма ФНС от 23.09.2015 № БС 4 11/16682.

Например, в компании ООО «Роза» трудится иностранный работник. Патент у него оплачен на период январь — июнь в размере 1 200 руб. ежемесячно. Оклад составляет 20 000 руб. Уведомление о патенте пришло в бухгалтерию предприятия в апреле. Суммы по начислениям будут такие:

|

Месяц начисления |

Сумма оклада |

Сумма налога к удержанию |

|

Январь — март |

20 000 руб. × 3 = 60 000 руб. К получению — 52 200 руб. |

60 000 × 13% = 7 800 руб. |

|

К получению — 20 000 руб. |

20 000 × 13% = 2 600 - 1 200 (патент за апрель) = 1 400 - 3 600 (патент за январь - март) = -2 200. Переплата переходит на следующий месяц |

|

|

К получению — 20 000 руб. |

20 000 × 13% = 2 600 - 1 200 (патент май) - 2 200 руб. (переплата) = -800 руб. Переплата переходит на следующий месяц |

|

|

На руки — 19 400 руб. |

20 000 × 13% = 2 600 - 1 200 - 800 (переплата) = 600 руб. |

Если вы самостоятельно обнаружите ошибку в отчете, сдайте корректировочный расчет. Как это сделать, читайте в нашей статье .

Также обязательным пунктом проверки будет наличие уведомления по патенту при заполненной строке 050. Если проверка выявит отсутствие такого документа, то это грозит организации штрафом.

Еще больше контрольных соотношений для проверки данного отчета смотрите в нашем материале .

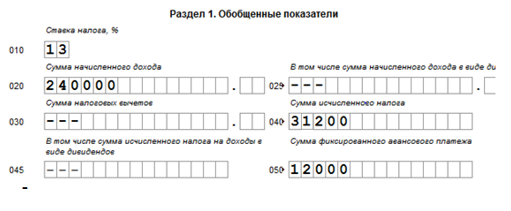

Пример заполнения строки 050 в отчете

Рассмотрим заполнение данной строки на примере.

Иностранный сотрудник оформил патент на полгода, на период с апреля по сентябрь 2016 года. Были оплачены фиксированные авансы из расчета 2 000 руб. в месяц. Общая сумма авансовых оплат = 12 000 руб. (2 000 руб. × 6 мес.).

С апреля он приступил к работе в компании «Лето» с окладом 40 000 руб. Исчисленный НДФЛ = 5 200 руб. за каждый месяц (40 000 руб. × 13%).

Уведомление о праве на снижение налога за 2016 год было получено организацией из ИФНС в июле 2016 года. Бухгалтер компании «Лето» пересчитал налоги и выявил, что переплата в бюджет по НДФЛ за апрель - июнь составила 6 000 руб. (2 000 руб. × 3 мес.). Таким образом, данные по сотруднику по месяцам после получения уведомления будут следующие:

|

Месяц начислений ЗП |

Сумма оклада |

Сумма удержанного НДФЛ |

|

5 200 - 2 000 = 3 200 — списываем в счет переплаты. Сумма к удержанию — 0. Сумма к выдаче — 40 000 руб. Остаток переплаты: 6 000 - 3200 = 2800 руб. |

||

|

5200 - 2000 - 2800 (переплата) = 400 руб. Сумма к выдаче работнику — 39 600 руб. Переплата закрыта |

||

|

Сентябрь |

5 200 - 2 000 = 3200. Сумма к выдаче работнику — 36 800 руб. |

Давайте отразим эти операции в отчетах 6-НДФЛ за полугодие и 9 месяцев. Для упрощения примера примем, что данный сотрудник единственный в компании.

Полугодие:

9 месяцев 2016 года:

Итоги

Корректное заполнение отчета 6-НДФЛ в целом и строки 050 в частности позволит вам избежать возможных начислений штрафов при проверке. Для контроля указанных данных используйте опубликованные контрольные соотношения.

Согласно стат. 227.1 иностранные граждане, трудоустроенные на российских предприятиях, обязаны исчислить фиксированные авансовые платежи – в справке 2-НДФЛ отражаются работодателями в особом порядке. Каким образом необходимо подтвердить право на уменьшение подоходного налога на сумму продления действия патента иностранца? Какой раздел справки отведен для отражения указанных платежей? Все подробности в этой статье.

Любой иностранный гражданин, желающий работать в России, обязан получить специальный документ – патент. Действие этого разрешения оплачивается по месту деятельности физлица путем перечисления авансовых платежей в размере, установленном стат. 227.1 НК (п. 2, 3). Так, на 2017 год действует величина платежа в месяц, равная 1200 руб. без учета региональных коэффициентов и коэффициента-дефлятора. Перечислить обязательную сумму можно единой платежкой за год или с разбивкой по месяцам.

Оплата иностранцем фиксированных авансов осуществляется самостоятельно, а обязанность по начислению по ставке в 13 % с заработка возлагается на работодателя. При условии перечисления физлицом платежей за патент предприятие должно зачесть в уплату налога оплаченные фиксированные суммы.

Как подтвердить право работодателя на уменьшение НДФЛ

Работодатель начисляет НДФЛ со всех доходов сотрудника-иностранца, а после подтверждения правомерности уменьшения (требуется наличие уведомления от ИФНС) вычитает суммы НДФЛ в части патентов из общей суммы рассчитанного налога. Такая возможность установлена только для одного налогового агента (п. 6 стат. 227.1).

Для получения уведомления требуется подать в ИФНС заявление в электронном или бумажном формате (бланк утвержден Приказом ФНС РФ № ММВ-7-11/512 от 13.11.15 г.) и документы от иностранного сотрудника (заявление и копии платежек по уплате фиксированных сумм). Если территориальное подразделение ИФНС отказывает в выдаче уведомления, уменьшать начисленный НДФЛ на платежи по патенту не разрешается.

Обратите внимание! Начисленная и удержанная с заработка иностранного сотрудника сумма НДФЛ может оказаться меньше перечисленных фиксированных авансов. Возникающая разница не возвращается налогоплательщику-физлицу, так как не является излишне уплаченным налогом (п. 7 стат. 227.1 НК).

Справка 2-НДФЛ: сумма фиксированных авансовых платежей

Для отражения сумм фиксированных авансовых платежей по патенту предназначен раздел 5 формы . Эта строчка заполняется только по иностранным работникам при получении уведомления из налоговых органов. Номер документа, дата его выдачи и код ИФНС указываются здесь же.

Особое внимание необходимо обратить на заполнение поля «Статус налогоплательщика» раздела 2. По иностранным гражданам, занятым деятельностью на основе патента», установлен статус с кодом 6, также необходимо правильно указать код страны/гражданство иностранца. Сведения по показателям доходов, налогооблагаемой базе вносятся в форму в общем порядке.

Важно! Если налоговый агент заполняет справку 2-НДФЛ, еще не имея на руках уведомления из ИФНС, и во время проверки налоговыми сотрудниками это нарушение обнаружено, предприятию грозят штрафные санкции за нарушение норм НК РФ.

Если вы нашли ошибку, пожалуйста, выделите фрагмент текста и нажмите Ctrl+Enter .

"Безвизовые" иностранцы, за исключением отдельных категорий иностранных граждан, в случаях, предусмотренных законом, могут работать в России только на основании патента (абз. 1 п. 4 ст. 13 , п. 1 ст. 13.3 Федерального закона от 25.07.2002 № 115-ФЗ (далее - Закон № 115-ФЗ)). Патент выдается на срок от 1 до 12 месяцев с правом неоднократного продления на срок от месяца (п. 5 ст. 13.3 Закона № 115-ФЗ). Срок действия патента напрямую зависит от размера внесенного фиксированного авансового платежа по НДФЛ.

Уплата фиксированного авансового платежа

Работодатель - налоговый агент вправе уменьшить НДФЛ иностранного работника на сумму фиксированных авансовых платежей, уплаченных им самостоятельно.

Cумма фиксированного авансового платежа

Базовый размер фиксированного авансового платежа составляет 1200 рублей в месяц (п. 2 ст. 227.1 НК РФ). Указанная величина ежегодно индексируется на коэффициент-дефлятор и региональный коэффициент.

Ежемесячная сумма фиксированного авансового платежа по НДФЛ = Базовый размер фиксированного авансового платежа х Коэффициент-дефлятор х Региональный коэффициент

На 2016 год коэффициент-дефлятор равен 1,514 (приказ Минэкономразвития России от 20.10.2015 № 772) (в 2015 г. - 1,307) (приказ Минэкономразвития России от 29.10.2014 № 685).

Величина регионального коэффициента устанавливается законом субъекта РФ и зависит от региональных особенностей рынка труда. Если такой коэффициент на очередной календарный год не установлен, то его значение принимается равным 1 (абз. 2 п. 3 ст. 227.1 НК РФ).

ПРИМЕР

Гражданин Украины получил патент на право работы в Москве с 04.02.2016 сроком на один месяц. Стоимость патента составляет 4200 руб. в месяц (1200 х 1,514 x 2,3118 (ст. 1 Закона г. Москвы от 26.11.2014 № 55)).

Чтобы продлить патент еще на месяц, указанную сумму необходимо уплатить до 04.02.2016 (03.02.2016 - последний день оплаты). Далее для того, чтобы патент оставался действительным, производить оплату ежемесячного фиксированного авансового платежа можно в любой день, предшествующий 4-му числу каждого месяца. Организация может предложить работнику (но не обязать) производить оплату фиксированного авансового платежа в определенный день, например 31, 1-го числа каждого месяца.

- К чему снится ива по соннику

- Биография, интересные факты

- К железам какой секреции относится поджелудочная железа

- Где находится кашмир. Кашмир — другая Индия. Территориальная структура Кашмира

- Родился александр александрович алябьев Сообщение о алябьев александр александрович

- Шпаргалка: Образование древнерусского государства

- Формирование древнерусского государства

- Заговоры от врагов и недоброжелателей Магия заставить замолчать завязать язык

- алоэ – амулет от всех бед на подоконнике

- Заговоры на красоту и привлекательность Заговор для красоты на мед и алой

- Цыганские приметы что человек мало будет жить

- Каша из топора кратко. Сказка Каша из топора. Русская народная сказка. Хитрая наука — русская народная сказка

- Яблоко от яблони недалеко падает

- Михаил Зощенко. Самое главное. Самое главное, зощенко для детей Михаил зощенко самое главное

- Великая дивеевская тайна

- Последняя тайна царицы тамары Грузинская царица тамара

- Владыка петр. Петр Воронежский, сщмч. «Что это вы так трудитесь, владыко святый?»

- Апостол иуда искариот - святые - история - каталог статей - любовь безусловная Критика неканонического восприятия Иуды Искариота

- Когнитивно-поведенческая психотерапия Бек когнитивная терапия и эмоциональные расстройства

- Сонник: книги, книги на полках, старые книги, писать книгу