Налоговый период за 4 квартал в декларации. Способы и сроки сдачи декларации по енвд. Состав налоговой декларации по енвд

Декларацию по ЕНВД подают не позднее 20-го числа месяца, который следует за налоговым периодом (кварталом). Такой срок установлен в пункте 3 статьи 346.32 Налогового кодекса РФ. Если крайний срок выпадает на выходной или праздник, отчитаться можно в ближайший рабочий день (п. 7 ст. 6.1 Налогового кодекса РФ). Подать декларацию по ЕНВД за 4 квартал 2016 года нужно не позднее 20 января 2017 года:

Кто отчитывается по ЕНВД

Отчитаться по ЕНВД обязаны все компании и предприниматели, которые применяют вмененку. Налог считают с вмененного, а не с реального дохода. Поэтому даже если компания или ИП не вели деятельность в отчетном периоде, все равно придется начислить вмененный налог – до тех пор, пока вы не сниметесь с учета как плательщик ЕНВД.

Какими способами отчитываться по ЕНВД

Декларацию по ЕНВД можно подать в инспекцию несколькими способами (п. 3 ст. 80 Налогового кодекса РФ):

- на бумаге;

- в электронном виде по телекоммуникационным каналам связи.

Как заполнять декларацию

Декларацию по ЕНВД за 4 квартал 2016 года заполняют по форме, утвержденной приказом ФНС России от 4 июля 2014 г. № ММВ-7-3/353@.

Декларация по ЕНВД включает:

- титульный лист;

- раздел 1 «Сумма единого налога на вмененный доход, подлежащая уплате в бюджет»;

- раздел 2 «Расчет суммы единого налога на вмененный доход по отдельным видам деятельности»;

- раздел 3 «Расчет суммы единого налога на вмененный доход за налоговый период».

Рассмотрим, как заполнять декларацию.

Важно!

Стоимостные показатели округляют до полных рублей по правилам арифметики. Значения менее 50 коп. отбрасывают, а 50 коп. и более – округляют до полного рубля.

Значения физических показателей указывают в целых единицах. Если значения физических показателей менее 0,5 единицы – их отбрасывают, если равны или превышают 0,5 единицы – их округляют до целой единицы.

Значения коэффициента К2 округляют до третьего знака после запятой.

На титульном листе декларации указывают основные сведения об организации и подаваемой декларации.

ИНН и КПП

В верхней части титульного листа (а также каждого листа декларации) ставят ИНН и КПП организации. Причем указывать надо тот КПП, который присвоили компании по месту постановки на учет в качестве плательщика ЕНВД (в пятой и шестой позициях КПП должны быть цифры 35).

Номер корректировки

В строке «Номер корректировки» проставьте одну из цифр:

- «0--» – для первичной декларации;

- «1--» – для первой уточненной декларации;

- «2--» – при втором уточнении и т. д.

Налоговый период

В строке «Налоговый период (код)» поставьте код того периода, за который подаете декларацию. Коды берут из приложения 1 к Порядку, утвержденному приказом ФНС России от 4 июля 2014 г. № ММВ-7-3/353.

За 4 квартал ставят код 24.

В строке «Отчетный год» укажите год, за который подаете декларацию. Если подаете декларацию за 4 квартал 2016 года, в этой строке поставьте «2016».

Код налогового органа

В строке «Представляется в налоговый орган (код)» внесите четырехзначный код инспекции. Он указан в выданном инспекцией уведомлении о постановке на учет.

По месту учета

Укажите код места представления декларации по строке «по месту учета». Коды перечислены в приложении 3 к Порядку, утвержденному приказом ФНС России от 4 июля 2014 г. № ММВ-7-3/353. При этом учитывайте следующее. Если организация отчитывается по своему местонахождению и представляет одну декларацию (в т. ч. с несколькими разделами 2) – проставьте код 214. Если организация отчитывается не по своему местонахождению, а по месту ведения деятельности на ЕНВД – проставьте код 310. Такие разъяснения содержатся в письме ФНС России от 5 февраля 2014 г. № ГД-4-3/1895.

Раздел 2

Раздел 2 заполняют отдельно:

- по каждому виду деятельности;

- по каждому муниципальному образованию, в котором ведется эта деятельность (каждому коду ОКТМО).

Об этом сказано в пункте 5.1 Порядка, утвержденного приказом ФНС России от 4 июля 2014 г. № ММВ-7-3/353.

Например, если на территории одного муниципального образования организация занимается тремя видами деятельности, облагаемыми ЕНВД, а на территории другого муниципального образования – четырьмя видами такой деятельности, то раздел 2 нужно заполнить семь раз. Это правило действует, даже если в разных муниципальных образованиях организация занимается одними и теми же видами деятельности (письмо Минфина России от 20 марта 2009 г. № 03-11-06/3/68).

Если же ведете одну и ту же вмененную деятельность в разных местах одного и того же муниципального образования, то раздел 2 заполняйте один раз (письмо Минфина России от 22 июля 2013 г. № 03-11-11/28613).

По строке 010 укажите код вида предпринимательской деятельности.

По строке 020 отразите полный адрес места осуществления деятельности, обозначенной по строке 010. Код субъекта РФ обозначайте в соответствии с приложением 6 к Порядку.

По строке 040 укажите месячную базовую доходность на единицу физического показателя.

В строку 050 поставьте значение коэффициента-дефлятора К1 .

В строку 060 запишите значение корректирующего коэффициента К2. Если в разных месяцах квартала величина коэффициента К2 менялась, по строке 060 укажите его среднеарифметическое значение.

По строкам 070–090 в графе 2 пропишите величину физического показателя за каждый месяц квартала.

Если организация встала на учет (снялась с учета) в качестве плательщика ЕНВД в течение квартала, в графе 3 укажите количество календарных дней ведения деятельности в месяце постановки или снятия с учета. Если в месяце плательщик ЕНВД не вставал на учет или не прекращал деятельность, в графе 3 ставьте прочерки.

В 4 графе поставьте значение налоговой базы с учетом фактической продолжительности деятельности на ЕНВД в отдельном месяце.

По строке 100 укажите общую налоговую базу за квартал, то есть сумму строк 050–070 в графе 4.

В строке 105 укажите ставку налога.

А по строке 110 – сумму налога, рассчитанную по формуле:

Сумма ЕНВД за квартал = Строка 100 х Строка 105.

| В муниципальных образованиях, подведомственных разным инспекциям | Отдельную декларацию в каждую инспекцию, в которой организация состоит на учете как плательщик ЕНВД (п. 2 ст. 346.28 НК РФ, подп. 5 п. 3.2 Порядка, утвержденного приказом ФНС России от 4 июля 2014 г. № ММВ-7-3/353) | Заполните отдельно раздел 2 по каждому виду деятельности и по муниципальному образованию – каждому коду ОКТМО |

| В муниципальных образованиях, подведомственных одной инспекции | Одну декларацию в эту инспекцию (письмо Минфина России от 20 марта 2009 г. № 03-11-06/3/68) | Заполните раздел 2 по каждому виду деятельности и по муниципальному образованию – каждому коду ОКТМО (письмо Минфина России от 20 марта 2009 г. № 03-11-06/3/68). Если организация занимается одним и тем же видом деятельности в разных муниципальных образованиях, заполняйте отдельный раздел 2 только по каждому муниципальному образованию (письмо Минфина России от 19 декабря 2014 г. № 03-11-11/65735) |

| В одном муниципальном образовании (регистрация в одной инспекции) | Одну декларацию в инспекцию (письмо Минфина России от 19 декабря 2014 г. № 03-11-11/65735) | Если плательщик занимается одним видом деятельности на разных местах, то раздел 2 декларации нужно заполнить один раз – в целом по виду деятельности (письмо Минфина России от 19 декабря 2014 г. № 03-11-11/65735). Если разными видами деятельности – отдельный раздел 2 по каждому виду деятельности |

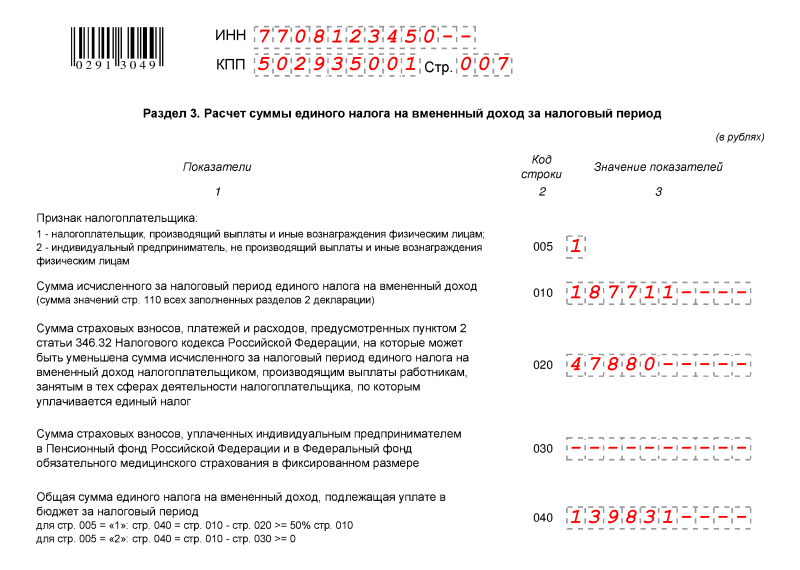

Раздел 3

В разделе 3 рассчитывают общую сумму налога к уплате по всем местам и видам деятельности на ЕНВД (строка 040). Заполняйте этот раздел на основании данных всех разделов 2.

По строке 005 укажите признак налогоплательщика:

- 1 – для организаций и предпринимателей, выплачивающих доходы гражданам;

- 2 – для предпринимателей, работающих в одиночку (не выплачивающих доходов гражданам).

По строке 020 поставьте суммы уплаченных в налоговом периоде (квартале) страховых взносов и выплаченных больничных пособий, на которые можно уменьшить налог. Строку 020 заполняют только те организации и предприниматели, которые выплачивают доходы гражданам (признак налогоплательщика – 1). По строке 040 укажите разницу между строками 010 и 020. Полученная сумма налога не может быть меньше 50 процентов от начисленной суммы ЕНВД (строка 010).

Читайте самое важное в этой статье:

- кто обязан отчитаться по ЕНВД за 4 квартал 2017 года;

- сроки предоставления декларации по ЕНВД;

- порядок составления декларации по ЕНВД;

- невозможность подачи нулевой декларации по ЕНВД;

- ответственность налогоплательщика за несвоевременную сдачи и несдачу декларации по ЕНВД.

С 2013 года специальная система налогообложения по единому налогу на вмененный доход (ЕНВД) перестала быть обязательной. То есть применять ЕНВД с указанного периода времени можно в добровольном порядке.

Плательщиками ЕНВД являются организации и предприниматели, которые занимаются определенными видами деятельности, на территориях, где такая система налогообложения разрешена. Для этого местные власти принимают соответствующий нормативно-правовой документ.

Применять ЕНВД нельзя крупнейшим налогоплательщикам. Неприменима эта система налогообложения, если деятельность ведется в рамках договора простого товарищества и доверительного управления имуществом.

Есть и определенные лимитные ограничения. Например, применять ЕНВД нельзя, если средняя численность сотрудников организации или коммерсанта превышает 100 человек.

Так же применять ЕНВД не могут организации, доля участия в которых других организаций превышает 25 процентов.

Отличительной особенностью ЕНВД является то, что итоговая сумма налога не зависит от объемов фактической выручки, расходов и иных финансовых показателей. Размер налога зависит от базовой доходности и физических показателей по определенному виду деятельности, специальных коэффициентов и ставки. Все эти данные содержит декларация. Форма декларации утверждена приказом ФНС России от 4 июля 2014 № ММВ-7-3/353.

Способы и сроки сдачи декларации по ЕНВД

Налоговый период по ЕНВД - квартал. Плательщикам единого налога следует подавать декларацию не позднее 20-го числа месяца, следующего за налоговым периодом. То есть за IV квартал 2017 года декларация должна быть сдана не позднее 20 января 2018 года.

20 января 2018 года - выходной день. Поэтому отчитаться за IV квартал необходимо в ближайший рабочий день - 22 января 2018 года.

Для коммерсантов и организаций крайние сроки сдачи декларации едины. Нет никаких различий и в способах подачи декларации. Так, декларация может быть представлена:

- на бумаге. В этом случае декларацию можно сдать лично, по почте или через уполномоченного представителя;

- в электронном виде по ТКС.

Куда следует подавать декларации по ЕНВД

Во многом порядок сдачи декларации по единому налогу зависит от того, где организация или предприниматель фактически ведут деятельность.

Плательщик ЕНВД может вести одну или несколько видов деятельности по единому налогу на территории одного муниципалитета. В этом случае декларация предоставляется в налоговый орган, в котором хозяйствующий субъект зарегистрирован в качестве плательщика единого налога.

Плательщик ЕНВД может вести деятельности на территории разных муниципальных образований, но подведомственных одному налоговому органу. Тогда отчитаться нужно так же в этот налоговый орган, в котором хозяйствующий субъект зарегистрирован.

Если плательщик ЕНВД осуществляет деятельность в разных муниципальных образованиях, подведомственных разным налоговым органам, то в каждый из них необходимо предоставить декларацию.

Снялись с учета в качестве плательщика ЕНВД? Тогда подайте декларацию в тот налоговый орган, где были зарегистрированы. Принимающая декларацию инспекция перешлет ее в налоговую инспекцию по местонахождению организации (местожительству предпринимателя) вместе с карточкой лицевого счета по ЕНВД. Проверять эту декларацию будет уже основная инспекция. Конечно, этот способ действует в том случае, если организация или ИП вели деятельность на ЕНВД не по основному месту учета (жительства).

Состав налоговой декларации по ЕНВД

Декларация по единому налогу состоит из титульного листа и трех разделов.

Общие правила заполнение декларации представлены в главе II Порядка, утвержденного приказом ФНС России от 4 июля 2014 № ММВ-7-3/353. Титульный лист заполняется по правилам главы III названного Порядка.

Раздел 2 декларации по ЕНВД

Декларацию по ЕНВД следует начинать заполнять с раздела 2 «Расчет суммы единого налога на вмененный доход по отдельным видам деятельности». Раздел заполняется:

- для каждого вида деятельности на ЕНВД;

- по каждому муниципальному образованию, в котором ведется деятельность.

Например, если в одном муниципалитете организация ведет три вида деятельности по ЕНВД, то в одной декларации следует заполнить три вторых раздела.

Вообще, заполнение разделе 2 не представляет особой сложности, если в течение налогового периода значения физических показателей и поправочных коэффициентов не изменялись. Однако, в некоторых случаях заполнение раздела имеет определенные особенности, которые влияют на сумму налога.

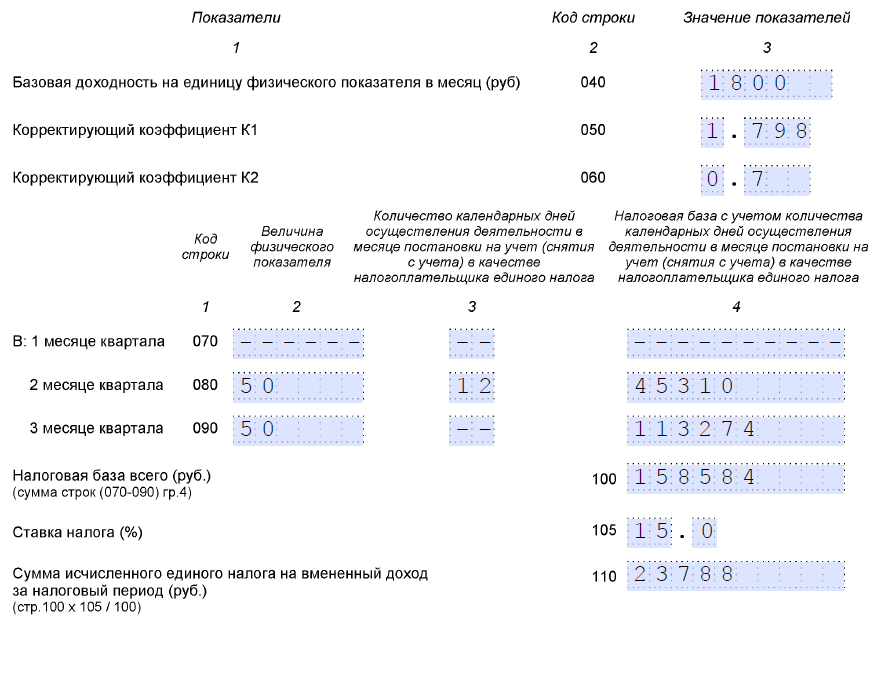

Поэтому подробно остановимся на заполнении строк 040-090 раздела 2.

Строки 040, 050, 060, 070, 080, 090 раздела 2 декларации по ЕНВД за 4 квартал 2017 года

По строке 040 плательщику следует указать базовую доходность на один физический показатель.

По строке 050 следует указать коэффициента-дефлятора К1. В 2017 году значение этого показателя равно 1,798.

По строке 060 следует поставить значение корректирующего коэффициента К2. Его можно узнать из местного Закона, которым вводится ЕНВД на территории муниципалитета. Власти могут менять значение этого показателя в течение налогового периода. Тогда в строке указывается среднеарифметическое значение коэффициента.

В строки 070-090 следует поставить значения физических показателей по каждому месяцу налогового периода. Для этого предназначена графа 2.

Встали или снялись с учета в качестве плательщика ЕНВД в течение квартала? Тогда заполняйте графу 3.

Для расчета показателя графы 4 для этого случая автор рекомендует использовать следующую формулу:

Пример расчета налоговой базы по ЕНВД

Плательщик был зарегистрирован в середине квартала (условные данные).

Организация зарегистрировала обособленное подразделение для ведения розничной торговли через магазин с площадью торговая зала 50 кв. м. 19 ноября 2017 года. В установленные сроки было подано заявление на применение ЕНВД.

Базовая доходность по физическому показателю (1 кв. м) - 1 800 руб.

Коэффициент дефлятор К 1 - 1,798

Корректирующий коэффициент К 2 - 0,7

Магазин (подразделение) ведет деятельность с ноября: в ноябре - 12 дней (с 19.11 - 30.11), в декабре - полный месяц.

Налоговая база за IV квартал будет рассчитана так:

За октябрь - базы нет, организация деятельность не осуществляла.

За ноябрь: 1800 руб./кв. м × 50 кв. м ÷ 30 дн. × 12 дн. × 0,7 × 1,798 = 45 310 руб.

За сентябрь: 1800 руб./кв. м × 50 кв. м × 0,7 × 1,798 = 113 274 руб.

Налоговая база за III квартал составит:

45 310 руб. + 113 274 руб. = 158 584 руб.

ЕНВД за IV квартал равен (без учета данных раздела 3):

158 584 руб. × 15% = 23 787,6 руб.

В декларации по ЕНВД по строкам 040-110 будут указаны следующие данные (фрагмент раздела 2):

Внимание: если в одном из месяцев налогового периода величина физического показателя изменилась, то уже за этот месяц для расчета налога следует брать новое значение показателя. Даже если изменение произошло в середине месяца. В нашем случае из примера увеличится значение графы 2 по строкам 070-090.

После того, как налоговая база рассчитана следует заполнить строки 100, 105 и 110

В разделе 3 декларации по ЕНВД производится расчет суммы единого налога на вмененный доход за налоговый период.

Здесь указывается общую сумму налога к уплате по всем местам и видам деятельности на ЕНВД. Для организации и коммерсанта декларация заполняется по разному в зависимости от того, есть ли у бизнесмена наемные сотрудники. Для работодателей используют признак «1» по строке 005. Для ИП, работающих в одиночку поставьте признак «2» по указанной строке.

Являетесь работодателем? Тогда организации в строку 020 следует поставить общую сумму страховых взносов и больничных пособий (далее - вычеты), на которые уменьшается налог. ИП работодатель заполоняет эту строку в аналогичном порядке, а так же фиксирует страховые взносы за себя по строке 030.

Итоговая сумма налога указывается по строке 040. Она рассчитывается как разность между общими показателями налога и сумами вычетов, величина которых не может превышать 50 процентов от суммы налога.

Коммерсант не имеет наемных сотрудников? Тогда для него строка 030. В этом случае итоговая сумма налога попадает так же строку 040 с уменьшением на страховые взносы в полном размере (данные, указанные по строке 030).

Пример заполнения раздела 3 декларации по ЕНВД для организации, имеющей в подразделении на ЕНВД работающих сотрудников

В такой ситуации автор статьи рекомендует незамедлительно подать заявление на снятие с учета в качестве плательщика ЕНВД. В противном случае проверяющие доначислят налог. Кроме того, инспекция может оштрафовать и начислить пени за неуплату налога.

Ответственность за несвоевременную сдачу налоговой декларации по ЕНВД

Сдали декларацию позже намеченного срока? Тогда Вас могут привлечь к ответственности.

За несвоевременное представление налоговой декларации налоговая инспекция может наложить штраф и заблокировать расчетный счет.

Размер штрафа - 5 процентов от суммы налога по декларации. Штраф начисляется за каждый месяц (полный или неполный) просрочки. При этом минимальная сумма - 1000 руб., а максимальная - не более 30 процентов от суммы налога.

Счет может быть заблокирован, если хозяйствующий субъект не представил декларацию в течение 10 рабочих дней после того, как истек срок, установленный для ее подачи. При этом счет блокируется полностью.

Для безошибочной подготовки и своевременной сдачи налоговой декларации по ЕНВД воспользуйтесь онлайн-сервисом « Моё Дело ». Сервис автоматически формирует отчетность, проверяет её и отправляет в электронном виде. Вам не надо будет лично посещать налоговую инспекцию, что, несомненно, сэкономит не только время, но и нервы. Бесплатный доступ к сервису вы можете получить прямо сейчас по

- Национальный транс: Культура и магия гаитянского вуду Гаитянский культ 4 буквы сканворд

- Каша из топора кратко. Сказка Каша из топора. Русская народная сказка. Хитрая наука — русская народная сказка

- Яблоко от яблони недалеко падает

- Михаил Зощенко. Самое главное. Самое главное, зощенко для детей Михаил зощенко самое главное

- Великая дивеевская тайна

- Последняя тайна царицы тамары Грузинская царица тамара

- Владыка петр. Петр Воронежский, сщмч. «Что это вы так трудитесь, владыко святый?»

- Апостол иуда искариот - святые - история - каталог статей - любовь безусловная Критика неканонического восприятия Иуды Искариота

- Когнитивно-поведенческая психотерапия Бек когнитивная терапия и эмоциональные расстройства

- Сонник: книги, книги на полках, старые книги, писать книгу

- К чему снится ива по соннику

- Туннельные войны Корея подземная война

- Сильная молитва луке крымскому перед операцией, об исцелении, выздоровлении больного и здравии Молитва луке крымскому после операции

- Как избавиться от соперницы навсегда заговор

- Молитвы Богородице: все молитвы ко Пресвятой Богоматери

- Православная молитва на очищение рода от грехов Молитва за предков и освобождение рода

- Что произошло с сыном Никиты Хрущева на самом деле?

- Черепаха страхование путешественников за границу — отзывы и личный опыт

- Когда стоит открывать диспут на AliExpress, если защита заказа заканчивается

- Открываем спор AliExpress: на каком языке писать обращение в техподдержку