Как при обнаружении ошибки подать уточненку без штрафа. Российский бухгалтер. Уточненные декларации: нюансы, вопросы, трудности

Зачастую буквально уже через несколько часов после сдачи первичного отчета некоторые бухгалтеры, из опасения нарваться на штраф, высылают «уточненки». Бывает и наоборот: из тех же самых опасений бухгалтеры не подают уточненную декларацию, даже получив соответствующее уведомление от налоговой. Об общих правилах и небольших хитростях, пускаемых в ход при представлении уточненных налоговых отчетов.

Вопросу представления уточненной налоговой декларации посвящена статья 81 Налогового кодекса, пункт 1 которой выделяет ситуации, когда налогоплательщик обязан и вправе представить уточненную декларацию. Так, обязанность по представлению уточненной декларации возникает при обнаружении налогоплательщиком факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению суммы налога. Право же представления уточненной декларации возникает при обнаружении недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате.

Поскольку сама статья больше никаких разъяснений не содержит, то на практике бухгалтерам трудно провести четкую градацию, что является недостоверными сведениями, а что ошибками; какие из них действительно повлекут снижение суммы налога к уплате, а какие – нет. В связи с этим автоматически возникает вопрос о санкциях.

Не так страшен черт?..

Несвоевременное представление первичных документов контрагентами, ошибки в расчетах, реквизитах (КБК и ОКАТО), неточности при оформлении, неправомерное использование льгот или потеря права на освобождение от уплаты налогов, – вот основные причины, вынуждающие бухгалтеров составить уточненную декларацию. Эти же причины бухгалтеров порой и останавливают.

В своей практике налоговые инспектора к недостоверным сведениям относят огрехи в указанной сумме выручки, неотражение полного объема результатов финансово-хозяйственной деятельности или суммы, не соответствующие данным лицевого счета. К ошибкам относятся неверные ИНН и КПП, КБК и ОКАТО, налоговый период, арифметические ошибки, заполнение декларации с нарушением установленного порядка (иными словами, непредставление обязательных ее разделов).

И недостоверные сведения, и ошибки могут влиять на сумму налога. Так, указание неверных ИНН, КПП и КБК, суммы выручки, непредставление части декларации, содержащей сведения о расчете налога или раздела, отражающего сумму налога к уплате, расцениваются налоговыми органами как влекущие снижение суммы налога к уплате, поскольку декларации с подобными ошибками и недостоверными сведениями не могут быть отражены в лицевом счете. Здесь бухгалтеру важно не пропустить срок представления уточненной декларации во избежание санкций.

Существуют следующие критерии для представляемых уточненных деклараций:

– срок представления первичной декларации не истек;

– срок представления первичной декларации истек, но срок уплаты налога еще не наступил;

– истек срок представления первичной декларации и уплаты налога.

Если «уточненка» представляется в налоговый орган до истечения срока подачи первичной декларации, она считается поданной в день подачи уточненной налоговой декларации.

Если уточненная налоговая декларация представляется в налоговый орган после истечения срока подачи таковой, но до истечения срока уплаты налога, то налогоплательщик освобождается от ответственности, но только если уточненная налоговая декларация была представлена до момента, когда налогоплательщик узнал об обнаружении налоговым органом факта неотражения или неполноты отражения сведений в декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки.

Если уточненная декларация представляется в инспекцию после истечения срока подачи документов и срока уплаты налога, то налогоплательщик освобождается от ответственности в случаях:

1) представления уточненной налоговой декларации до момента, когда налогоплательщик узнал об обнаружении налоговым органом неотражения или неполноты отражения сведений в налоговой декларации, а также ошибок, приводящих к занижению подлежащей уплате суммы налога, либо о назначении выездной налоговой проверки по данному налогу за данный период, при условии, что до представления уточненной налоговой декларации он уплатил недостающую сумму налога и соответствующие ей пени;

2) представления уточненной налоговой декларации после проведения выездной налоговой проверки за соответствующий налоговый период, по результатам которой не были обнаружены неотражение или неполнота отражения сведений в налоговой декларации, а также ошибки, приводящие к занижению подлежащей уплате суммы налога.

При обнаружении налогоплательщиком в поданной им в налоговый орган декларации недостоверных сведений, а также ошибок, не приводящих к занижению суммы налога, подлежащей уплате, налогоплательщик вправе внести необходимые изменения в налоговую декларацию и представить в налоговый орган «уточненку» в предусмотренном законом порядке. При этом уточненная налоговая декларация, представленная после истечения установленного срока подачи декларации, не считается представленной с нарушением срока.

Однако все же основным вопросом при подготовке уточненной декларации является период совершения ошибки и изменение суммы налога.

Порядок исчисления налоговый базы определен в статье 54 НК РФ. По общему правилу, только при невозможности определить период совершения ошибок (искажений) в исчислении налоговой базы, согласно абзацу 3 пункта 1 статьи 54 НК, налогоплательщик вправе пересчитать налоговую базу и суммы налога за тот налоговый период, в котором они выявлены. Если же момент совершения ошибки (искажения) известен, то перерасчет налоговых обязательств производится за предыдущие периоды и налогоплательщик должен пересчитать налоговую базу и представить в инспекцию уточненные налоговые декларации за предыдущие периоды.

С 1 января 2010 г. пункт 1 статьи 54 НК РФ дополнен новым положением: если допущенные ошибки (искажения) прошлых периодов привели к переплате налога, то можно откорректировать базу налогового (отчетного) периода, в котором выявлены ошибки (искажения); то есть при обнаружении ошибок, которые не привели к занижению суммы налога, нет необходимости подавать уточненные налоговые декларации за предыдущие периоды. В совокупности с положениями статьи 81 НК РФ теперь право выбора остается за налогоплательщиком: при выявлении переплаты налога в прошлых периодах он может либо учесть это в текущей декларации, либо подать «уточненку» за тот период, в котором была допущена ошибка. Нелишним будет напомнить, что срок пересчета налоговый базы законодательством не установлен, но заявление о зачете (возврате) излишне уплаченного налога, в том числе после представления уточненной декларации, может быть подано в течение трех лет со дня уплаты данной суммы налога.

При подаче уточненной декларации возможны две ситуации: когда у налогоплательщика образуется переплата и когда образуется недоимка.

В случае если бухгалтер находит ошибку, не ведущую к снижению налоговой базы, то есть если обнаруживается переплата, то нарушением это не будет и санкций не повлечет, даже если уточненная декларация будет представлена после того, как выйдет срок, установленный для подачи соответствующей декларации.

Если в результате расчетов образовалась недоимка, то за недоплату налога организацию могут оштрафовать; при этом важно помнить, что при обнаружении в первоначальной декларации ошибки, приведшей к недоплате налога, уточненная декларация обязательна к представлению.

Штрафа можно не опасаться, если уточненная декларация сдана:

– до того, как наступил последний срок для представления декларации, в которой была ошибка;

– после того, как истек этот срок или срок уплаты налога, но до того, как налоговики назначали выездную проверку или узнали, что из-за ошибки в первоначальной декларации недоплачен налог.

Если ошибка обнаружена уже после того, как истек не только срок представления декларации, но и срок уплаты заниженного в ней налога, то перед подачей уточненной декларации плательщику необходимо перечислить в бюджет недостающую сумму налога и соответствующие пени. Тогда к организации не будут применены штрафные санкции.

Если же плательщиком представлена уточненная декларация, а налог и пени не уплачены, то штраф может быть наложен лишь после того, как инспектор проверит, в чем именно состояло нарушение и при каких обстоятельствах оно было допущено, так как эта информация обязательно должна быть указана в решении о привлечении плательщика к ответственности за налоговое правонарушение.

Среди бухгалтеров бытует миф, что уточненную декларацию необходимо подать лишь спустя день после оплаты налога и пени, так как при более раннем сроке подачи «уточненки» налоговая «не увидит» поступления. Секрет в том, что сведения из банков поступают в инспекцию только через 10 рабочих дней, то есть на следующий день инспекция по-любому не получит платеж; поэтому, произведя оплату, можно сдавать «уточненку» в тот же день, приложив копию «платежки», о чем будет сказано ниже.

Особый случай

При подготовке уточненной декларации бухгалтеру мало разобраться в хитросплетениях Налогового кодекса относительно грозящих санкций. Необходимо знать и порядок представления «уточненки» – как в общих, так и в частных случаях. На пунктах этого порядка остановимся подробнее.

1. Представить в налоговый орган уточненную декларацию можно только в том случае, если до этого уже была подана первичная декларация. Иначе говоря, если первичная налоговая декларация не была сдана по той или иной причине (была использована недействующая форма, сыграла роль забывчивость бухгалтера, отчетность потерялась при пересылке почтой), то поданная впоследствии уточненная декларация не будет принята инспектором: уточнять-то нечего.

2. Уточненная налоговая декларация представляется в налоговый орган по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения (п. 5 ст. 81 НК РФ). Это положение касается не только формы бланка декларации, но и электронного формата (txt или xml) и его версии (например, 3.04 или 5.01): об этом немаловажно помнить бухгалтерам, представляющим отчетность на дискете или по каналам связи. Может измениться форма бланка декларации, а версия электронного формата остаться прежней (например, 5.01), или наоборот – форма бланка может остаться прежней, а электронная версия может быть заменена с txt на xml. Сведения о действовавших формах в тот или иной налоговый (отчетный) период можно найти в информационно-правовых базах в разделе «Архив отчетности».

3. Уточненная налоговая декларация представляется в соответствующий администрирующий орган. После отмены ЕСН налоговые органы больше не являются администраторами этого налога, поэтому уточненные декларации по страховым взносам начиная за период с начала 2010 года необходимо представлять в соответствующий фонд (Пенсионный, медицинский) по формам, действующим в этот временной период. Но декларации за 2009-й и предыдущие годы необходимо представить в налоговый орган, опять же соблюдая правило о действовавших формах и форматах.

4. Налоговым законодательством не ограничено каким-либо сроком право налогоплательщика представлять в налоговые органы уточненные декларации (но не забывайте о сроках проведения проверок, которые могут выявить ошибки; тогда санкций не избежать). Речь в данном случае идет об уточненных декларациях, по которым истек срок исковой давности: налоговой проверкой могут быть охвачены три календарных года деятельности компании, предшествующие году проверки. Согласно устоявшемуся институту права срок три года и более считается потерявшим исковую давность. Соответственно, налоговый орган не вправе проводить контрольные мероприятия в отношении плательщика и истребовать документы. Но зачастую возникает ситуация, когда у плательщика истек срок исковой давности по подаче декларации, а при этом срок исковой давности для подачи заявления на зачет или возврат налога еще не истек, а значит не утрачена возможность подтвердить переплату путем представления уточненной декларации. Однако налоговые инспектора и ЭОД, помня о сроках исковой давности, принять уточненную декларацию за столь давний период порой отказываются. В этом случае бухгалтеру необходимо помнить, что в соответствии с пунктом 2 статьи 80 Налогового кодекса инспекторы не вправе отказать налогоплательщику в принятии декларации (расчета) и согласно пункту 2.5.1 «Регламента принятия и ввода данных, представляемых налогоплательщиком налоговых деклараций…», инспектор не позднее рабочего дня, следующего за датой принятия, должен декларацию зарегистрировать, даже в случае если налоговым органом будет принято решение об отказе в зачете (возврате) излишне уплаченного налога.

5. В случае, если у плательщика изменился юридический адрес и, соответственно, место постановки на налоговый учет, то уточненная декларация за период, когда организация была зарегистрирована по другому адресу, представляется в налоговый орган по новому месту постановки на учет. При этом в декларации необходимо указать ОКАТО, установленный по прежнему месту постановки на учет. Предварительно очень важно убедиться, получила ли ваша новая налоговая контейнер с лицевым счетом из предыдущей инспекции. Как правило, увы, снявшись с учета в одной инспекции и своевременно встав на учет по новому месту регистрации, плетельщики не могут сдать отчетность, так как предыдущая инспекция еще не передала контейнер с учетными данными, или новая инспекция еще эти данные не разнесла. В итоге штрафные санкции применяются к плательщику. Поэтому бухгалтеру особенно важно проконтролировать два момента: чтобы переход в новую инспекцию не попал на начало отчетного периода и чтобы между инспекциями произошел своевременный обмен информацией по вашей организации.

6. При реорганизации в виде присоединения и обнаружения ошибок или неполного отражения сведений, приводящих к занижению суммы налога, уточненные налоговые декларации представляет организация-правопреемник по месту своего учета. При этом в «уточненке» необходимо указать наименование присоединенной компании и ОКАТО, установленный по месту ее регистрации, а ИНН и КПП – организации-правопреемника.

Аналогичный порядок относится к ликвидированным обособленным подразделениям: уточненную декларацию представляют по месту регистрации головной организации, а КПП и ОКАТО указываются те, что были установлены по месту регистрации «обособки». При этом бухгалтеру также желательно убедиться в получении из «головной» налоговой инспекции контейнера с лицевым счетом закрытого обособленного подразделения.

7. Подача уточненной декларации, как правило, сопровождается составлением ряда документов:

– необходимо подготовить сопроводительное письмо, содержащее исходящий номер, дату, указание на конкретную декларацию, за какой она срок, перечень приложений, а также прилагаемые первичные документы. Это позволит налогоплательщику избежать дополнительного истребования документов.

В сопроводительном письме нужно указать причины, по которым подается уточненная декларация (это может быть ошибка, обнаруженная бухгалтером, службой внутреннего аудита, при проведении аудиторской проверки, по результатам консультационной работы);

– к уточненной декларации прилагаются пояснения, в которых указывается, какие разделы, строки, графы откорректированы, новые и старые показатели (иными словами, арифметические расчеты);

– копии платежных поручений, подтверждающие уплату суммы налога, приведшей к переплате, и расчет налога и пени, если представляется декларация к доплате.

Представление указанных документов доказывает: если налогоплательщик сам обнаружил и исправил ошибку, это положительно влияет на разрешение вопроса о санкциях.

Итак, при подаче уточненной декларации бухгалтеру необходимо помнить, что санкции и ответственность наступают только в случае, если ошибка выявлена налоговым органом в ходе камеральной или выездной проверки. Наказания можно избежать, если уточненная декларация подана до окончания камеральной проверки: при поступлении «уточненки» налоговый орган обязан прекратить проверку и все действия в отношении ранее принятой декларации и начать новую – в отношении вновь поданной декларации. Помните, что данные, полученные инспектором при проверке первичной декларации, могут быть учтены им при проверке уточненной декларации.

А вот если «уточненка» подана плательщиком после проведения выездной налоговой проверки, да еще и с суммой налога, меньшей ранее заявленного, то налоговый орган вправе провести повторную выездную налоговую проверку периода, за который подана уточненная декларация

1. Когда нужно подавать уточненную декларацию

Понятно, что любой налогоплательщик сталкивается с ситуацией, при которой необходимо подать уточненную декларацию.

Скажем, фирма не вовремя получила от контрагентов документы, бухгалтер допустил ошибки, неправомерно воспользовался льготой или потерял право на освобождение от налогов и др. Возможны две ситуации. Первая: у налогоплательщика образуется переплата, вторая – когда образуется недоимка.

Первая ситуация вызывает меньше вопросов и, что более важно, меньшее «внимание» налоговых органов.

Теперь в статье четко закреплено: если налогоплательщик подал в инспекцию декларацию, а потом обнаружил в ней ошибку, в результате которой налоговая база не была занижена, то он вправе подать «уточненку». Причем даже если он сделает это после того, как выйдет срок, установленный для подачи соответствующей декларации, нарушением это не будет.

Итак, предположим, вы обнаружили ошибку в декларации, и в результате перерасчета образовалась переплата по налогу. Теперь по новым правилам подать уточненную декларацию или нет, решать вам. Это право, а не обязанность. Сейчас чиновники Минфина России настаивают, что если у организации образовалась переплата, она обязана представить в налоговую инспекцию уточненную декларацию, (см., например, письмо от 15 февраля 2006 г. № 03-03-04/2/33). Хотя и сейчас Налоговый кодекс этого не требует.

Хуже обстоит дело, когда в результате расчетов образовалась недоимка. За недоплату налога организацию могут оштрафовать. Как с помощью упрощенной декларации избежать санкций, сказано в статье 81 Налогового кодекса РФ.

Пункт 1 этой статьи требует сдавать уточненные декларации всякий раз, когда бухгалтер обнаружил в первоначальной декларации ошибку, приведшую к недоплате налога. Штрафа можно не опасаться, если уточненная декларация сдана:

– до того, как наступил последний срок для представления декларации, в которой была ошибка;

– после того, как истек этот срок или срок уплаты налога, но до того, как налоговики назначали выездную проверку или узнали, что из-за ошибки в первоначальной декларации недоплачен налог.

Обратите внимание: если вы нашли ошибку уже после того, как истек не только срок представления декларации, но и срок уплаты заниженного в ней налога, то прежде, чем подать «уточненку», перечислите в бюджет недостающую сумму налога и соответствующие пени. Только тогда налоговики не смогут оштрафовать организацию. Так сказано в пункте 4 статьи 81 Налогового кодекса РФ.

ФАС Северо-Западного округа в постановлении от 27 мая 2003 г. по делу №А56-31662/02 пришли к выводу, что за неуплату в установленный законодательством о налогах и сборах срок доначисленной суммы пеней ответственность не предусмотрена. Однако ранее все тот же ФАС Северо-Западного округа пришел к противоположному выводу (см. постановление от 19 августа 2002 г. № А56-5078/02).

Иногда фирма может избежать штрафа (или существенно его снизить), даже если подаст уточненную декларацию, не перечислив прежде недоначисленный налог и пени. Это возможно, если у предприятия еще до того, как оно подало «уточненку», была переплата по другим налогам, зачисляемым в бюджет, по которому возникла недоимка. В таком случае сумма переплаты может быть зачтена в погашение всей задолженности или ее части. Причем чтобы произвести такой зачет, бухгалтеру даже не обязательно подавать в налоговую инспекцию соответствующее заявление. Дело в том, что пункт 5 статьи 78 Налогового кодекса РФ позволяет налоговикам зачесть налоги самостоятельно.

Конечно, фискалы могут все же попытаться оштрафовать вашу фирму. Но подавляющее большинство арбитражных судов в таких ситуациях встают на сторону налогоплательщиков. Например, ФАС Западно-Сибирского округа в постановлении от 10 ноября 2003 г. № Ф04/5699-1242/А03-2003 указал, что налоговики не вправе штрафовать предприятие, у которого есть переплата. А ФАС Северо-Западного округа в постановлении от 18 августа 2003 г. № А56-7158/03 помимо этого освободил фирму и от пеней, поскольку переплата у нее возникла еще до того, как истек срок уплаты налога, доначисленного по уточненной декларации.

И еще один нюанс. Даже если у вашей фирмы не было переплаты, и вы сдали «уточненку», не заплатив предварительно налог и пени, налоговики смогут наложить штраф лишь после того, как проверят, в чем именно состояло нарушение, и при каких обстоятельствах оно было допущено. Ведь эти сведения обязательно должны быть указаны в решении привлечь фирму к ответственности за налоговое правонарушение (п. 3 ст. 101 Налогового кодекса РФ). В противном случае вы сможете оспорить это решение в суде, ссылаясь на то, что предприятие оштрафовали необоснованно. Скорее всего суд займет вашу сторону. Примером тому служит постановление ФАС Северо-Западного округа от 20 мая 2002 г. № А56-33484/01.

Уточненная налоговая декларация (расчет) представляется в налоговую инспекцию по форме, действовавшей в налоговый период, за который вносятся соответствующие изменения.

При обнаружении налоговым агентом в поданном им в налоговый орган расчете факта неотражения или неполноты отражения сведений, а также ошибок, приводящих к занижению или завышению суммы налога, подлежащей перечислению, налоговый агент обязан внести необходимые изменения и представить в налоговый орган уточненный расчет в порядке, установленном настоящей статьей.

Уточненный расчет, представляемый налоговым агентом в налоговый орган, должен содержать данные только в отношении тех налогоплательщиков, в отношении которых обнаружены факты неотражения или неполноты отражения сведений, а также ошибки, приводящие к занижению суммы налога.

Правила, предусмотренные настоящей статьей, применяются также в отношении уточненных расчетов сборов и распространяются на плательщиков сборов.

Оформляют «уточненку» так. На титульном листе уточненной декларации есть строка «Вид документа». В указанную графу нужно поставить цифру «3». Этот код соответствует уточненной декларации. А через дробь после цифры 3 следует поставить порядковый номер уточненной декларации.

Скажем, если бухгалтер фирмы подает вторую уточненную декларацию по НДС за сентябрь 2006 года, то в строке «Вид документа» нужно указать 3/2.

Нередко сотрудники налоговой инспекции требуют предоставить пояснения по «уточненной» декларации. В принципе такое право у них есть. Оно прописано в статье 88 Налогового кодекса РФ.

2. Надо ли сдавать уточненные декларации по «нарастающим» налогам

Вопрос, который часто волнует бухгалтеров. Налоговики считают, что уточненные декларации или расчеты по налогам, которые начисляют нарастающим итогом с начала года, то есть у которых налоговый период равен году (налог на прибыль, налог на имущество, ЕСН и т. д.) сдавать надо. Логика чиновников простая. Дескать, в промежуточных декларациях и расчетах приводится размер авансовых платежей по налогам. А чиновникам необходимо знать эти суммы, чтобы проверить, правильно ли организация рассчиталась с бюджетом.

Конечно, на это можно возразить, что окончательный расчет по «нарастающим» налогам организации производят по итогам года. А авансовые платежи – это лишь промежуточная часть такого расчета. И у налоговиков нет права штрафовать и взимать пени за то, что такие платежи уплачены не полностью или не вовремя. Это подтверждает и судебная практика. Например, в постановлении ФАС Дальневосточного округа от 10 декабря 2003 г. № Ф03-А04/03-2/2966 указано, что в Налоговом кодексе РФ не предусмотрено наказание за неуплату авансовых платежей.

Правда с 2007 года ситуация с пенями изменится. Среди новшеств, которые принес Федеральный закон № 137-ФЗ, изменение в статью 58 Налогового кодекса РФ. Обновленная редакция обязывает налогоплательщика платить пени в порядке, предусмотренном статьей 75 Налогового кодекса РФ в том случае, если он не в срок перечислит авансовые платежи по налогам и сборам с авансовыми платежами. Но поскольку Кодекс не уточняет, о каких собственно авансах идет речь, можно сказать, что перечислять пени надо будет не только в том случае, когда фирма опоздала с авансами по итогам отчетных периодов, но и тех, что уплачиваются внутри периода.

На сегодняшний день сложившаяся арбитражная практика такова. В пункте 20 постановления Пленума ВАС РФ от 28 февраля 2001 г.

№ 5 сказано: пени могут начисляться в том случае, если «в силу закона о конкретном виде налога авансовый платеж исчисляется по итогам отчетного периода».

По ЕСН авансы платятся как по итогам отчетных периодов и внутри них, ежемесячно. Исходя из логики ВАС РФ, можно сделать вывод, что на суммы, которые считают внутри отчетных периодов, пени начисляться не должны. Их взыскание нарушает права фирмы и не соответствует определению пеней, данному в статье 75 Налогового кодекса РФ. Пени грозят фирме, если она опоздает с платежами по итогам I квартала, полугодия и 9 месяцев квартала. Это подтверждают и арбитражные суды РФ. Пример тому, постановления ФАС Восточно-Сибирского округа от 19 января 2004 г. по делу № А33-6474/03-С3н-Ф02-4828/03-С1, № А33-6474/03-С3н-Ф02-4909/ 03-С1, ФАС Центрального округа от 13 января 2004 г. по делу № А36-181/16-03.

Похожая ситуация и с авансами по налогу на прибыль. Предположим, отчетными периодами для фирмы являются I квартал, полугодие и девять месяцев, то пени не считают за неуплату ежемесячных авансов. Если апрельский авансовый платеж фирма фактически перечислила в июне, пени начисляться не будут. Они возникнут, если бухгалтер опоздает с уплатой налога за полугодие. Скажем, заплатит его в августе. К такому выводу пришел, например, ФАС Волго-Вятского округа от 13 ноября 2003 г. по делу № А82-55/2002-А/2. Заплатить пени придется и в том случае, если фирма перечисляет платежи ежемесячно, исходя из прибыли, фактически полученной за прошлый месяц.

С нового года никаких поблажек. Опоздал с авансами – плати пени. И при этом неважно о каких платежах идет речь – по итогам отчетного периода или внутри него.

Но вернемся к уточненным декларациям. Чтобы избежать конфликтов с чиновниками, лучше сдавать «уточненки» по промежуточным декларациям и расчетам. Кстати, такие уточненные декларации пригодятся вам, если понадобится провести выверку налоговых платежей.

3. Законен ли штраф за непредставление уточненной декларации

Если организация или предприниматель подают уточненную декларацию, некоторые ретивые налоговики пытаются наложить штраф по статье 119 Налогового кодекса РФ. Дескать, вовремя не представили отчетность. А логика чиновников проста. Указанная статья не уточняет, за непредставление какой – основной или уточненной – декларации предусмотрена ответственность. Однако такая позиция необоснованна.

Дело в том, что содержание статьи 119 Налогового кодекса РФ указывает на формальный характер сформулированного в ней состава налогового правонарушения – непредставления в установленный законодательством о налогах и сборах срок налоговой декларации. Однако срок для представления уточненной декларации законодательство о налогах не содержит. Поэтому факт подачи уточненной декларации за пределами срока для представления основной декларации не образует состава налогового правонарушения по данной статье.

Согласны с такой позицией и арбитражные суды. Налогоплательщиков поддержал и Президиум ВАС РФ в постановлении от 5 июля 2005 г. № 2769/05. Положительная практика по этому вопросу есть в арбитражных судах всех федеральных округов. Ниже в таблице мы привели номера дел, выигранных у налоговой инспекции.

На этой неделе компании заканчивают сдавать полугодовую отчетность. Возможно, уже сейчас бухгалтеры поняли, что в сданных отчетах допущены ошибки. Мы расскажем о том, когда нужно подавать уточненные декларации и расчеты и как это сделать.

Когда подать нужно обязательно

Уточненную налоговую декларацию (УНД) компании должны подавать только в двух случаях.

Первый - если речь идет о налогах, по которым налоговый период установлен как квартал, например (п.1 ст. 80 НК РФ). В некоторых формах деклараций не содержится возможности вносить корректировки налоговой базы за прошлые периоды в отчетности за текущий. Так, по НДС база рассчитывается не нарастающим итогом, а каждый налоговый период – квартал, отдельно. Поэтому если Вы обнаружили, что допущена ошибка, надо подать УНД. Причем неважно, изменилась ли налоговая база в сторону увеличения или уменьшения. Тот же порядок нужно применять к отчетности по налогу на имущество, ЕНВД, акцизам и земельному налогу. А вот если в декларациях по налогу на прибыль, НДПИ, транспортному налогу или УСН допущены ошибки, их можно исправить в текущем периоде.

Но не всегда, т.к. есть второй случай, когда бухгалтер должен подготовить уточненную декларацию. Это – занижение налоговой базы. Если данные первичной декларации ошибочны в части сумм налога и обязательства перед бюджетом занижены, это надо исправить (п. 1 ст. 81, п. 1 ст. 54 НК РФ). Это правило распространяется на налогоплательщиков и даже налоговых агентов.

Когда можно не подавать

Налоговый кодекс РФ разрешает компаниям, которые обнаружили ошибку, приведшую к переплате, выбрать из нескольких вариантов действий (абз. 3 п. 1 с. 54, абз. 2 п. 1 ст. 81 НК РФ):

- Подавать уточненную декларацию, исправив ошибки;

- Отразить изменения в текущем периоде;

- Никак не реагировать на ошибку.

Нюансы

Бухгалтеру стоит иметь ввиду несколько важных моментов:

- Если компания подает отчетность раньше установленных сроков (например, декларацию по налогу на прибыль подали 25 числа вместо 28го), то все поданные до крайнего срока подачи декларации не будут считаться уточненными. Последняя декларация, поданная до истечения сроков, станет первичной, и камеральную проверку начнут только по ней.

- Если компания меняет суммы обязательств по налогам, которые влияют на другие, нужно задуматься о УНД по двоим налогам сразу. Например, это актуально, когда компания уточняет налог на имущество. Суммы этого налога отражаются и учитываются при расчете налога на прибыль. Бухгалтеру нужно оценить необходимость подачи УНД по налогу на прибыль с учетом указанных выше условий подачи УНД.

Общие правила

Рассмотрим такую ситуацию. Организация допустила ошибку, . Соответственно, и налог был уплачен в меньшем размере, чем нужно. Установленные в НК и уплаты налога истекли.

Предположим, что на этапе камеральной проверки инспекция ошибку не обнаружила. Однако расслабляться рано. Ведь если это случится в ходе , то организации грозит в размере 20% от неуплаченной суммы налога (Пункт 1 ст. 122 НК РФ).

Этого штрафа можно избежать, если четко следовать (Статья 81 НК РФ; Письмо Минфина России от 13.09.2016 N 03-02-07/1/53498).

Шаг 1. Пересчитываем налоговую базу, исправив ошибку в периоде, в котором она была допущена. Составляем уточненную декларацию по той же форме, по которой была составлена первоначальная декларация (Пункт 5 ст. 81 НК РФ).

При этом в поле "Номер корректировки" титульного листа уточненной декларации надо указать цифру, соответствующую порядковому номеру уточненной декларации за конкретный отчетный период (начиная с 1). В уточненную декларацию нужно включить не только исправленные данные, но и все остальные показатели, в том числе и те, которые были изначально верны (Письмо ФНС России от 25.06.2015 N ГД-4-3/11057@).

Исключения есть в правилах заполнения уточненной НДС-декларации. Так, если ошибка не связана с книгой покупок и книгой продаж, раздел 8 "Сведения из книги покупок..." и/или раздел 9 "Сведения из книги продаж..." можно подать почти пустыми, поставив в них только признак актуальности сведений "1" (Пункты 45.2, 46.2, 47.2, 48.2 Порядка, утв. Приказом ФНС России от 29.10.2014 N ММВ-7-3/558@). Тогда остальные строки этих разделов заполнять не потребуется.

Если ошибка связана с книгой покупок (продаж), но исправлялась она путем составления дополнительного листа к такой книге, надо в уточненной декларации заполнить Приложение 1 к разделу 8 (9). А сам раздел 8 (9) можно заполнить так:

- или поставить признак "0" и продублировать сведения раздела (они будут идентичны данным первоначальной декларации);

- или поставить признак "1", при этом ранее поданные сведения не нужно дублировать. Программа налоговиков автоматически подхватит их.

Если данные из книги покупок (продаж) были отражены в первичной декларации неправильно, то раздел 8 (9) в уточненке придется приводить полностью с признаком актуальности "0". В том числе и данные о счетах-фактурах, изначально перенесенные в декларацию верно. Если отразить только счета-фактуры, данные о которых исправлялись, это приведет к потере данных из всех иных счетов-фактур (которые не правились).

Шаг 2. Рассчитываем две суммы:

- сумму необходимой доплаты налога;

- сумму пеней за просрочку в уплате этой части налога. Рассчитывается за каждый день просрочки исходя из 1/300 ставки ЦБ. Количество дней просрочки определяется со дня, следующего за сроком уплаты налога, и по день, предшествующий дню его уплаты (то есть за сам день уплаты недоимки не нужно начислять пени) (Пункты 3, 4 ст. 75 НК РФ; п. 2 разд. VII Приложения к Приказу ФНС России от 18.01.2012 N ЯК-7-1/9@; Письмо Минфина России от 05.07.2016 N 03-02-07/2/39318).

Внимание! С 1 октября 2017 г. пени за просрочку уплаты налога за период начиная с 31-го календарного дня такой просрочки будут считаться по повышенной ставке, а именно по 1/150 ставки ЦБ РФ. Правда, только если недоимка образовалась 01.10.2017 или позднее (Пункт 4 ст. 75 НК РФ; п. 9 ст. 13 Закона от 30.11.2016 N 401-ФЗ).

Шаг 3. Перечисляем в бюджет недоимку и пени (Статья 75 НК РФ).

Шаг 4. Подаем уточненную декларацию в инспекцию. Кстати, если это уточненка по НДС, то ее надо сдавать исключительно в электронном виде (Пункт 5 ст. 174 НК РФ; п. 7 ст. 5 Закона от 04.11.2014 N 347-ФЗ).

В Налоговом кодексе нет срока для представления уточненной декларации. Но чем дольше вы тянете с подачей уточненки и уплатой недоимки, тем больше сумма пеней.

Совет. Исправлять ошибки имеет смысл только за предыдущие 3 года. Ведь более ранние периоды уже не могут быть охвачены выездной налоговой проверкой, если, конечно, вы не подадите уточненную декларацию за эти периоды. А значит, самостоятельно инспекция не сможет выявить ошибку, взыскать недоимку, начислить пени и оштрафовать организацию (Пункт 4 ст. 89 НК РФ).

Шаг влево, шаг вправо - штраф?

Что будет, если налоговая ошибка исправлена неправильно? К примеру, уточненная декларация представлена, но пени и недоимка не уплачены вовремя (до подачи самой уточненки)?

В таких ситуациях часто инспекторы автоматически выписывают штраф. Ведь предварительная уплата суммы налога и пеней - необходимое условие для освобождения налогоплательщика от ответственности за допущенную ранее ошибку (Пункт 4 ст. 81 НК РФ). Не выполнили условие - платите штраф. И считают его налоговики очень просто: берут разницу между суммой налога, указанной в уточненке, и суммой налога, указанной в первоначальной декларации. Полученное, не мудрствуя лукаво, умножают на 20%. А в качестве основания для штрафа приводят всего две статьи НК: ст. 81 и ст. 122.

Казалось бы, все логично: налоговики расценивают факт подачи уточненки как факт признания правонарушения по ст. 122 НК РФ. Однако и судьи, и Минфин считают, что этого мало (Письмо Минфина России от 12.08.2013 N 03-02-07/1/32578). Само по себе бездействие налогоплательщика, выразившееся исключительно в неперечислении в бюджет суммы налога, указанной в декларации, не повод штрафовать по ст. 122 НК РФ (Пункт 19 Постановления Пленума ВАС РФ от 30.07.2013 N 57 (далее - Постановление N 57)). При получении от налогоплательщика уточненки налоговики должны понять, в чем конкретно заключалась ошибка. Ведь возможно, что налогоплательщик ошибся, подав уточненку, а в первоначальной декларации все было правильно.

В ходе камеральной проверки такой декларации инспекторы должны установить факт совершения правонарушения (повлекшего ошибку в первичной декларации) и отразить его в своем решении (Подпункт 2 п. 5 ст. 101, п. 3 ст. 108 НК РФ). Так, в нем инспекция должна указать (Пункт 8 ст. 101 НК РФ):

- установленные проверкой и подтвержденные документами обстоятельства совершенного правонарушения;

- какие именно нормы Кодекса нарушены. К примеру, неправомерное заявление вычета НДС нарушает ст. 172 НК РФ. А ошибки в расчете отчислений в резерв предстоящих расходов на ремонт основных средств - п. 2 ст. 324 НК РФ. В решении должны быть указаны подобные конкретные нарушения со ссылками на статьи НК;

- по каким статьям НК РФ организация привлечена к ответственности, к примеру по ст. 122 НК РФ.

Только такое решение может быть основой для штрафа (Письмо Минфина России от 04.02.2013 N 03-02-07/1/2279; Постановления АС МО от 24.05.2016 N Ф05-6317/2016; АС СЗО от 29.01.2016 N А56-10090/2015, от 11.09.2015 N Ф07-5918/2015).

Если в решении, вынесенном по итогам проверки вашей уточненки, нет описания конкретных нарушений, повлекших занижение суммы налога к уплате, у вас есть шанс оспорить его в суде.

Когда инспекция составила правильное решение, а не формальное, то придется смириться со штрафом (Письма Минфина России от 13.09.2016 N 03-02-07/1/53498, от 05.12.2016 N 03-02-08/71886). Если, конечно, налоговая база действительно была занижена. Однако помните, что такой штраф можно уменьшить, сославшись на смягчающие обстоятельства:

- сама по себе подача уточненки может быть признана таким обстоятельством, снижающим сумму штрафа (Подпункт 3 п. 1 ст. 112, п. 3 ст. 114 НК РФ; Постановление Президиума ВАС РФ от 26.04.2011 N 11185/10). Иначе у налогоплательщиков не будет стимула самостоятельно исправлять ошибки (Пункт 17 Информационного письма Президиума ВАС РФ от 17.03.2003 N 71). Но в любом случае пени вам придется уплатить полностью;

- уплата недоимки и пеней после представления декларации (в том числе уточненной), но до вынесения решения инспекцией также может уменьшить сумму штрафа, хотя полностью от него не освобождает (Постановления Президиума ВАС РФ от 26.04.2011 N 11185/10; АС ЗСО от 16.06.2016 N Ф04-2227/2016);

- уплата одной лишь недоимки до подачи уточненки (без уплаты пеней) также поможет снизить штраф за допущенную ошибку (Постановления АС СЗО от 18.12.2014 N А56-15646/2014; ФАС ДВО от 05.05.2014 N Ф03-1417/2014).

Внимание! При наличии хотя бы одного смягчающего обстоятельства размер штрафа должен быть уменьшен не менее чем вдвое (Пункт 1 ст. 112, п. 3 ст. 114 НК РФ; п. 16 Постановления N 57).

Уточненка при переплате

Переплата по налогу, которую можно принимать во внимание, должна быть не старше 3 лет (Статьи 78, 79 НК РФ). Если у вас есть переплата по уточняемому налогу, признанная инспекцией, важно установить, на какую дату она у вас возникла. Разобраться в этом поможет наша таблица.

|

Причина излишней уплаты налога |

Дата возникновения переплаты |

|

Организация при заполнении платежного поручения на уплату налога указала сумму большую, чем было нужно по декларации |

День уплаты налога (пеней, штрафа), то есть предъявления в банк платежного поручения на их уплату со счета, на котором достаточно денег для платежа. В течение 3 лет с этого дня налогоплательщик может подать заявление о возврате (зачете) переплаты (Подпункт 1 п. 3 ст. 45, п. 7 ст. 78 НК РФ; Письмо Минфина России от 24.03.2017 N 03-03-06/1/17177) |

|

Организация неправильно указала в декларации сумму налога к уплате и перечислила ее, но потом сдала уточненку |

|

|

Организация перечислила в бюджет налог, доначисленный решением по проверке, так и не вступившим в силу из-за его отмены УФНС |

|

|

Сумма авансовых платежей по налогу превысила сумму налога, подлежащую уплате за год |

Если годовая декларация по налогу представлена в срок, установленный НК, то переплата возникает на день подачи такой декларации. Если же декларация подана с просрочкой, то переплата считается возникшей на последний день срока для представления декларации, установленный НК РФ. Соответственно, 3 года, отведенные по НК налогоплательщику для распоряжения переплатой, будут считаться от этой даты (Информация ФНС России "О порядке исчисления срока на возврат излишне уплаченного налога"; Письмо ФНС России от 21.02.2012 N СА-4-7/2807) |

Разобравшись с имеющейся переплатой и сроками ее возникновения, перейдем к рассмотрению различных ситуаций, возникающих при уточнении декларации.

Ситуация 1. На дату окончания срока уплаты налога по первичной декларации имелась переплата по этому налогу, превышающая сумму недоимки, выявленной при составлении уточненной декларации, или равная ей. Такая же переплата сохранялась вплоть до момента подачи уточненки. В этом случае до подачи уточненной декларации не требуется уплачивать пени и перечислять недоимку в бюджет. Ведь сама недоимка даже не возникает, а вслед за ней не возникают и пени.

Претензий к организации со стороны налоговиков быть не должно. Как не должно быть и штрафа. Ведь нет неуплаты налога (Статья 122 НК РФ; п. 20 Постановления N 57; Письмо Минфина России от 23.05.2017 N 03-02-07/1/31591).

Ситуация 2. На дату подачи уточненки есть переплата по налогу, однако:

- она возникла позже срока, отведенного НК для уплаты налога по первичной декларации;

- такая переплата была неизменной с момента возникновения и сохранялась вплоть до даты подачи уточненной декларации.

Получается, что в определенный период бюджет пострадал от допущенной налогоплательщиком ошибки. Этот период начинается с даты, следующей за днем окончания срока для уплаты налога по первоначальной декларации, и заканчивается датой образования переплаты по налогу. Следовательно, за этот период должны быть уплачены пени (Статьи 75, 81 НК РФ). Иначе будет штраф, ведь условия для освобождения от штрафа не выполняются (Пункт 20 Постановления N 57; Постановление АС ВВО от 21.05.2015 N Ф01-1642/2015, Ф01-1643/2015).

Поэтому безопаснее до подачи уточненки уплатить пени и пояснить инспекции, что недоимка не перечисляется из-за наличия переплаты по уточняемому налогу.

Ситуация 3. Сумма переплаты, имеющаяся на дату подачи уточненки, меньше суммы недоимки. Перед подачей уточненной декларации ее можно учитывать при расчете как суммы недоимки, подлежащей уплате, так и суммы пеней.

Если итоговую недоимку и пени не уплатить в бюджет, налоговики могут оштрафовать организацию. При расчете штрафа доначисленная сумма налога по уточненке должна быть уменьшена на сумму переплаты, имевшейся на дату подачи уточненной декларации (Письмо ФНС России от 22.09.2015 N СА-4-7/16633).

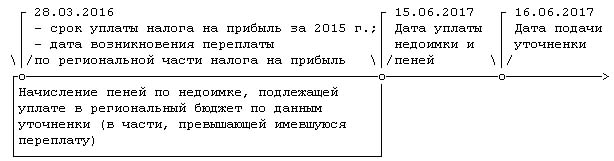

Пример. Уплата пеней и недоимки до подачи уточненки при наличии переплаты

Условие. К примеру, уточняется декларация по налогу на прибыль за 2015 г. Сумма налога к уплате в уточненной декларации по сравнению с первичной выросла на 10 000 руб.:

- в федеральный бюджет - на 1 000 руб. (2% из 20%);

- в региональный бюджет - на 9 000 руб. (18% из 20%).

На дату подачи уточненной декларации имеется переплата по налогу на прибыль:

- в федеральный бюджет - 1 500 руб., возникшая 28.07.2016;

- в региональный бюджет - 4 000 руб., возникшая 28.03.2016.

Уточненная декларация подается 16.06.2017, а 15.06.2017 уплачивается сумма недоимки и пеней.

Решение. Последний день срока для уплаты налога на прибыль за 2015 г. - 28.03.2016.

Покажем на схеме период начисления пеней в федеральный бюджет по недоимке, образовавшейся после исправления ошибки, но погашенной еще до подачи уточненки.

Период начисления пеней по недоимке в региональный бюджет в нашем примере считается иначе.

Чтобы получить освобождение от штрафа за ошибку, допущенную в декларации за 2015 г., 15.06.2017 организации нужно перечислить в бюджет следующие суммы.

|

Налог на прибыль |

Увеличение суммы налога по уточненке, руб. |

Сумма недоимки, подлежащей уплате до подачи уточненки, руб. |

Сумма, с которой считаются пени, руб. |

Сумма пеней, подлежащая уплате, руб. |

|

|

Часть, уплачиваемая в федеральный бюджет |

(так как 1 000 руб. < 1 500 руб.) |

С 29.03.2016 по 27.07.2016 |

|||

|

Часть, уплачиваемая в региональный бюджет |

5 000 (9 000 руб. - 4 000 руб.) |

С 29.03.2016 по 14.06.2017 |

Ситуация 4. На последний день срока, установленного Налоговым кодексом для уплаты налога, у налогоплательщика имелась переплата по этому налогу, превышающая сумму доначисления по уточненной декларации, поданной впоследствии.

Однако еще до подачи уточненки инспекция зачла образовавшуюся ранее переплату в счет иных налоговых долгов той же организации (Пункты 4, 5 ст. 78 НК РФ).

Получается, что имевшаяся ранее переплата уже использована, ее больше нет. А значит, до подачи уточненки организация должна заплатить и недоимку, и пени (Пункт 20 Постановления N 57; Письмо ФНС России от 22.09.2015 N СА-4-7/16633).

Напомним, что если вы обнаружили в декларации ошибку, которая привела к переплате налога или никак не повлияла на его сумму, то уточненную декларацию вы подать можете, но не обязаны.

Штрафы при подаче уточненки 2016 . Бывают такие случаи, когда бухгалтеру приходится подавать декларацию с неверной информацией. Как правило, причинами этого является завершение сроков уплаты налогов или . Когда сборы пересчитаны, можно подать откорректированные бумаги и оплатить остаток. Подача правильного отчета приводит к тому, что затраты существенно сокращают сумму сбора. Так компания может избавиться от штрафов.

Не всегда при составлении документации бухгалтеру удается обойтись без ошибок. Во-первых, нужно обработать немалый объем информации. Да и нерадивые клиенты, поставщики не спешат предоставить нужные данные своему партнеру. Добавляют проблем подотчетчики, которые не утруждали себя правильностью оформления документов.

Когда корректируется уточненка

Правила предоставление «уточненки» прописаны в статье 81 НК РФ, согласно которой бухгалтеры должны предоставлять откорректированные данные, если были найдены:

- Ошибки;

- Неотражение информации;

- Недостаточность информации;

Бухгалтера не спешат с «уточненкой». Они помнят о том, что подача декларационных документов влечет за собой , которая чревата всяческими проблемами. Налоговики могут обнаружить те недочеты, которые не заметили при подаче первичной декларации.

Что нужно делать, чтобы избежать штрафов

Чтобы избежать штрафов , необходимо придерживаться строгих правил. Если специалист компании успел заметить недочет после подачи декларационных документов, однако, до окончания сроков подачи документов, штрафы компании не будут грозить. За неуплаченную сумму доначисленного налога начислят лишь пеню.

Может быть и такая ситуация, когда ошибка была замечена после установленного срока. Чтобы не получить штраф , необходимо при указании корректировочной информации посчитать и уплатить пеню за просроченное время. Лишь после этого можно отдавать уточненную декларацию.

Если внесение корректировок не увеличивает размеры налога, даже по истечению срока подачи декларация не является предоставленной с нарушениями. Можно подать декларационные документы за любой период, даже если срок более 3 лет.

Отправке уточненной декларации предшествует получение из инспекции уведомления о будущей выездной проверке. Если налоговые обязанности увеличиваются при составлении «уточненки», проверяющие не доначислят налог. Однако штраф заплатить придется. Если организация сама заплатит пени и налоги, штрафные санкции могут уменьшить, что предусмотрено в подпункте 3 пункта 1 статьи №112 НК РФ.

- Каша из топора кратко. Сказка Каша из топора. Русская народная сказка. Хитрая наука — русская народная сказка

- Яблоко от яблони недалеко падает

- Михаил Зощенко. Самое главное. Самое главное, зощенко для детей Михаил зощенко самое главное

- Великая дивеевская тайна

- Последняя тайна царицы тамары Грузинская царица тамара

- Владыка петр. Петр Воронежский, сщмч. «Что это вы так трудитесь, владыко святый?»

- Апостол иуда искариот - святые - история - каталог статей - любовь безусловная Критика неканонического восприятия Иуды Искариота

- Когнитивно-поведенческая психотерапия Бек когнитивная терапия и эмоциональные расстройства

- Сонник: книги, книги на полках, старые книги, писать книгу

- К чему снится ива по соннику

- Биография, интересные факты

- Сильная молитва луке крымскому перед операцией, об исцелении, выздоровлении больного и здравии Молитва луке крымскому после операции

- Как избавиться от соперницы навсегда заговор

- Молитвы Богородице: все молитвы ко Пресвятой Богоматери

- Православная молитва на очищение рода от грехов Молитва за предков и освобождение рода

- Что произошло с сыном Никиты Хрущева на самом деле?

- Черепаха страхование путешественников за границу — отзывы и личный опыт

- Когда стоит открывать диспут на AliExpress, если защита заказа заканчивается

- Открываем спор AliExpress: на каком языке писать обращение в техподдержку

- Национальный транс: Культура и магия гаитянского вуду Гаитянский культ 4 буквы сканворд