Коэффициент соотношения оборотных активов с собственным капиталом. Коэффициент финансовой устойчивости предприятия

Чтение баланса по таким систематизированным группам ведется с использованием методов горизонтального и вертикального анализа.

Активы предприятия состоят из внеоборотных и оборотных активов. Поэтому наиболее общую структуру активов характеризует коэффициент соотношения оборотных и внеоборотных активов, рассчитываемый по формуле

k о/в = оборотные активы / внеоборотные активы (1)

Значение данного показателя в большей степени обусловлено кругооборотом средств анализируемой организации. Предварительный анализ структуры активов проводится на основе данных таблицы, в которой представлены абсолютные величины по видам активов, их удельные веса в общей величине активов, изменения абсолютных величин и удельных весов, значения и изменения коэффициента соотношения оборотных и внеоборотных активов за отчетный период.

Более конкретный анализ структуры активов и ее изменения проводится в другой таблицы отдельно в отношении каждого укрупненного вида актива. В ходе анализа выясняются статьи активов, по которым произошел наибольший вклад в прирост общей величины укрупненного вида актива.

Пассивы организации (т.е. источники финансирования ее активов) состоят из собственного капитала и резервов, долгосрочных заемных средств, краткосрочных заемных средств и кредиторской задолженности. Обобщенно источники средств можно поделить на собственные и заемные. Структуру пассивов характеризуют коэффициент автономии, равный доле собственных средств в общей величине источников средств предприятия

k а = реальный собственный капитал / общая величина

источников средств организации, (2)

и коэффициент соотношения заемных и собственных средств, вычисляемый по формуле

k з/с = (скорректированные долгосрочные пассивы + скорректированные краткосрочные пассивы) / реальный собственный капитал, (3)

При расчете данных коэффициентов следует брать реальный собственный капитал или чистые активы. Для получения реального собственного капитала организации, который определяется в соответствии с приказом Министерства финансов РФ от 5 августа 1996 г. № 71 и Федеральной комиссии по рынкам ценных бумаг РФ № 149, необходимо итог раздела IV «Капитал и резервы» пассива баланса увеличить на сумму по статьям «Доходы будущих периодов» и «Фонды потребления» из раздела VI «Краткосрочные пассивы» и уменьшить на сумму итога раздела III «Убытки», величину балансовой стоимости собственных акций, выкупленных у акционеров, величину задолженности участников (учредителей) по взносам в уставный капитал и сумму по статье «Целевые финансирование и поступления». Соответственно при расчете коэффициента автономии общая величина источников средств организации образуется как разница итога баланса и суммы итога раздела III «Убытки» актива баланса и величин балансовой стоимости собственных акций, выкупленных у акционеров, и задолженности участников (учредителей) по взносам в уставный капитал.

Нормальное ограничения для коэффициентов: kа ³ 0,5, kз/с £ 1 означают, что обязательства организаций могут быль покрыты собственными средствами.

Сначала проводится предварительный анализ структуры пассива аналогично анализу структуры активов, затем детализированный анализ структуры пассивов отдельно по каждому укрупненному виду пассивов. В результате анализа определяются статьи пассивов, по которым произошло наибольшее увеличение общей величины источников средств.

Так же вычисляются коэффициент накопления собственного капитала:

kн = (резервный капитал + фонд накопления + нераспределенная прибыль – убытки) / реальный собственный капитал, (4)

показывающий долю источников собственных средств, направляемых на развитие основной деятельности.

Коэффициент использования собственного капитала на социальные цели

kс.ц. = (фонд социальной сферы + фонд потребления) / реальный собственный капитал, (5)

отражает отвлечение собственного капитала из основной деятельности в социальную сферу.

Учитывая, что долгосрочные кредиты и займы способствуют финансовой устойчивости организации, полезно наряду с коэффициентом соотношения заемных и собственных средств рассматривать также коэффициент соотношения краткосрочных пассивов и перманентного капитала, вычисляемый по формуле:

kк.п/п.к = скорректированные краткосрочные пассивы / (реальный собственный капитал + скорректированные долгосрочные пассивы), (6)

Отношение заемных и собственных средств может превышать единицу при условии, что отношение краткосрочных пассивов и перманентного капитала не превышает единицы, т.е. kз/с > 1 допустимо, если kк.п/п.к £ 1.

1.3 Анализ эффективности финансово-

хозяйственной деятельности предприятия.

Наиболее полно финансовая устойчивость предприятияможет быть раскрыта на основеизучения соотношений между статьями актива и пассива баланса.

Как известно, между статьями актива и пассива баланса существует тесная взаимосвязь. Каждая статья актива баланса имеет своиисточники финансирования. Источником финансирования долгосрочных активов, как правило, является собственный капитал и долгосрочные заемные средства. Не исключаются случаи формирования долгосрочных активов и за счет краткосрочных кредитов банка.

Оборотные (текущие) активы образуются как за счет собственного капитала, так и за счет краткосрочных заек средств. Желательно, чтобы они были наполовину сформированы за счет собственного, а наполовину - за счет заемного капитала. Тогда обеспечивается гарантия погашения внешнего долга.

В зависимости от источников формирования общую сумму текущих активов (оборотных средств) принято делить на части:

а) переменную, которая создана за счет краткосрочных обязательств предприятия;

б) постоянный минимум текущих активов (запасов и затрат), который образуется за счет собственного капитала.

Недостаток собственного оборотного капитала приводи к увеличению переменной и уменьшению постоянной части текущих активов, что также свидетельствует об усилении финансовой зависимости предприятия и неустойчивости его положения.

Собственный капитал в балансе отражается общей суммой в I разделе пассива баланса.Чтобы определить, сколько его используется в обороте, необходимо от общей суммы по I и II разделам пассива баланса вычесть сумму долгосрочных (внеоборотных) активов.

Сумму собственного оборотного капитала можно рассчитать и таким образом: из общей суммы текущих активов вычесть сумму краткосрочных финансовых обязательств (III раздел пассива). Разность покажет, какая сумма текущих активов сформирована за счет собственного капитала, или что останется в обороте предприятия, если погасить одновременно всю краткосрочную задолженность кредиторам.

Рассчитывается также структура распределения собственного капитала, а именно доля собственного оборотного капитала и доля собственного основного капитала в общей его сумме. Отношение собственного оборотного капитала к общей его сумме получило название «коэффициент маневренности капитала », который показывает, какая часть собственного капитала находится в обороте, т.е. в той форме, которая позволяет свободно маневрировать этими средствами. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств предприятия.

Финансовая устойчивость - это способность предприятия маневрировать средствами, финансовая независимость. Это также определенное состояние счетов предприятия, гарантирующее его постоянную платежеспособность.

Степень финансовой устойчивости предприятия условно разделяется на 4 типа:

1. Абсолютная устойчивость предприятия. Все займы для покрытия запасов (ЗЗ) полностью покрываются собственными оборотными средствами (СОС), то есть нет зависимости от внешних кредиторов. Это условие выражается неравенством: ЗЗ < СОС.

2. Нормальная устойчивость предприятия. Для покрытия запасов используются нормальные источники покрытия (НИП). НИП = СОС + ЗЗ + Расчеты с кредиторами за товар.

3. Неустойчивое состояние предприятия. Для покрытия запасов требуются источники покрытия, дополнительные к нормальным. СОС < ЗЗ < НИП

4. Кризисное состояние предприятия. НИП < ЗЗ. В дополнение к предыдущему условию предприятие имеет кредиты и займы, не погашенные в срок или просроченную кредиторскую и дебиторскую задолженность.

Коэффициент финансовой устойчивости

Коэффициент финансовой устойчивости (по-другому называемый коэффициент долгосрочной финансовой независимости) - это соотношение суммы собственного капитала и долгосрочных обязательств и валюты баланса, он показывает долю собственных средств в общей сумме источников финансирования.

Наиболее простые коэффициенты финансовой устойчивости характеризуют соотношения между активами и обязательствами в целом, без учета их структуры. Важнейшим показателем данной группы является коэффициент автономии (или финансовой независимости, или концентрации собственного капитала в активах).

Устойчивое финансовое положение предприятия - это результат умелого управления всей совокупностью производственных и хозяйственных факторов, определяющих результаты деятельности предприятия. Финансовая устойчивость обусловлена как стабильностью экономической среды, в рамках которой осуществляется деятельность предприятия, так и от результатов его функционирования, его активного и эффективного реагирования на изменения внутренних и внешних факторов.

Основной задачей анализа финансовой устойчивости предприятия является оценка степени независимости от заемных источников финансирования. В процессе анализа необходимо дать ответы на вопросы: насколько компания независима с финансовой точки зрения, растет или снижается уровень этой независимости и отвечает ли состояние его активов и пассивов задачам ее финансово-хозяйственной деятельности.

В классической теории анализа финансовой отчетности под финансовой устойчивостью понимают такое соотношение активов и обязательств организации, которое гарантирует определенный уровень риска несостоятельности организации. Таким образом, в качестве показателей финансовой устойчивости могут быть использованы коэффициенты, характеризующие структуру актива и пассива баланса, а также соотношения между отдельными статьями актива и пассива.

Коэффициент автономии (финансовой независимости, концентрации собственного капитала в активах)

Характеризует независимость предприятия от заемных средств и показывает долю собственных средств в общей стоимости всех средств предприятия. Чем выше значение данного коэффициента, тем финансово устойчивее, стабильнее и более независимо от внешних кредиторов предприятие:

Коэффициент автономии (независимости) = Собственный капитал / Активы

Ка = (стр. 490 + стр. 640 + стр.650)/стр. 700 форма №1

Ка =стр. 490 / стр. 700

По форме бухбаланса с 2011 года формула имеет вид: Ка = стр. 1300 / стр. 1600

Нормативным общепринятым значением показателя считается значение коэффициента автономии больше 0,5 но не более 0,7. Но необходимо учитывать то что, коэффициент независимости значительно зависит от отраслевой специфики (соотношения внеоборотных и оборотных активов). Чем выше у предприятия доля внеоборотных активов (производство требует значительного количества основных средств), тем больше долгосрочных источников необходимо для их финансирования, а это означает что, больше должна быть доля собственного капитала (выше коэффициент автономии).

Отметим что, в международной практике распространен показатель debt ratio (коэффициент финансовой зависимости), противоположный по смыслу коэффициенту автономии, но тоже характеризующий соотношение собственного и заемного капитала. Достаточно высоким уровнем коэффициента независимости в США и европейских странах считается 0,5-0,6. При этом сумма обязательств не превышает величины собственных средств, что обеспечивает кредиторам приемлемый уровень риска. В странах Азии (Япония, Южная Корея) достаточным считается значение 0,3. При отсутствии обоснованных нормативов данный показатель оценивается в динамике. Уменьшение значения свидетельствует о повышении риска и снижении финансовой устойчивости. Причем, с увеличением доли обязательств не только повышается риск их непогашения, кроме того, возрастают процентные расходы, и усиливается зависимость компании от возможных изменений процентных ставок.

Коэффициент финансовой зависимости

Коэффициент финансовой зависимости, характеризующий зависимость от внешних источников финансирования (т.е. какую долю во всей структуре капитала занимают заемные средства). Показатель широко применяется на западе. Показатель определяется как отношение общего долга (суммы краткосрочных обязательств и долгосрочных обязательств) и суммарных активов.

Коэффициент финансовой зависимости = Обязательства / Активы

В соответсвии с Приказом Минрегиона РФ от 17.04.2010 №173 коэффициент финансовой зависимости определяется по формуле:

Кфз = (Д0 + КО - Зу + Дбп + Р) / П

Кфз - коэффициент финансовой зависимости;

Д0 - долгосрочные обязательства;

КО - краткосрочные обязательства;

Зу - задолженность перед учредителями;

Дбп - доходы будущих периодов;

Р - резервы предстоящих расходов;

П - пассивы.

Кфз = (стр. 590 + стр. 690 - стр. 630 - стр. 640 - стр. 650) / стр. 700 ф. №1

Кфз = (стр. 1400 + стр. 1500 - Зу - стр. 1530 - стр. 1540) / стр. 1700

Отметим что, строка «Задолженность перед участниками (учредителями) по выплате доходов» (в прежней форме - код 630) исключена из новой формы, поскольку эта задолженность является кредиторской и может быть раскрыта в пояснениях к финансовой отчетности.

Рекомендуемое значение данного коэффициента должно быть меньше 0,8. Оптимальным является коэффициент 0.5 (т.е. равное соотношение собственного и заемного капитала). При значении показателя меньше 0,8 говорит о том, что обязательства должны занимать менее 80% в структуре капитала.

Коэффициент соотношения заемных и собственных средств

Этот коэффициент дает наиболее общую оценку финансовой устойчивости. Показывает, сколько единиц привлеченных средств приходится на каждую единицу собственных средств:

Коэффициент соотношения заемного и собственного капитала = Заемный капитал / Собственный капитал

Кзс = (стр. 590 + стр. 690 - стр. 640 - стр. 650)/(стр. 490 + стр. 640 + стр. 650) форма №1

Кзс = (стр.590 + стр.690) / стр.490

Кзс = (стр. 1500 + стр. 1400) / стр. 1300

Анализируют изменение значения показателя в динамике. Рост показателя в динамике свидетельствует об усилении зависимости предприятия от внешних инвесторов и кредиторов. Рекомендуемое значение Кзс <0,7. Превышение данного значения сигнализирует о том, что финансовая устойчивость предприятия вызывает сомнение.

Чем выше значение показателя, тем выше степень риска инвесторов, поскольку в случае невыполнения обязательств по платежам возрастает возможность банкротства.

Коэффициент маневренности собственных оборотных средств

Данный коэффициент показывает, какая часть собственного оборотного капитала находится в обороте. Коэффициент должен быть достаточно высоким, чтобы обеспечить гибкость в использовании собственных средств:

Коэффициент маневренности собственных оборотных средств = Собственные оборотные средства / Собственный капитал

Км = (стр. 490 - стр. 190)/стр. 490 форма №1

Км = (стр. 1300 - стр. 1100) / стр. 1300

Резкий рост данного коэффициента не может свидетельствовать о нормальной деятельности предприятия, т.к. увеличение этого показателя возможно либо при росте собственного оборотного капитала, либо при уменьшении собственных источников финансирования. Рекомендуемое значение коэффициента 0,2 - 0,5.

Коэффициент соотношения мобильных и иммобилизованных активов

Показывает сколько внеоборотных активов приходится на каждый рубль оборотных активов:

Коэффициент соотношения мобильных и иммобилизованных активов = Оборотные активы / Внеоборотные активы

Км/и = (стр. 190 + стр. 230)/(стр. 290 - стр. 244 - стр. 252) форма №1 или

Км/и = стр. 190 / стр. 290

Км/и = стр. 1100 / стр. 1200

Для данного показателя нормативных значений не установлено.

Коэффициент обеспеченности оборотного капитала собственными источниками финансирования

Коэффицент показывает наличие у предприятия собственных средств, необходимых для его финансовой устойчивости:

Коэффициент обеспеченности оборотного капитала собственными источниками финансирования = (Собственный капитал - Внеоборотные активы) / Оборотные активы

Ко = (стр. 490 - стр. 190)/(стр. 290 - стр. 230) форма №1

Ко = (стр. 1300 - стр. 1100) / стр. 1200

В методической литературе указывается что, предприятие обеспечено собственными источниками финансирования оборотного капитала при значении коэффициента ≥0,1.

Коэффициент обеспеченности собственными средствами

Коэффициент показывает достаточность у предприятия собственных средств, необходимых для финансирования текущей (операционной) деятельности, т.е. обеспечения финансовой устойчивости. Данный показатель был введен нормативно Распоряжением ФУДН от 12.08.1994 №31-р, в западной практике финансового анализа не распространен.

Формула расчета коэффициента обеспеченности собственными средствами имеет вид:

Коэффициент обеспеченности собственными средствами = (Собственный капитал - Внеоборотные активы) / Оборотные активы

Ксос = (стр. 490 - стр. 190) / стр. 290 форма №1

Ксос = (стр. 1300 - стр. 1100) / стр. 1200

Согласно вышеуказанному распоряжению показатель используется как признак несостоятельности (банкротства) предприятия. Нормальное значение показателя обеспеченности собственными средствами должно составлять не менее 0,1

Правила проведения арбитражным управляющим финансового анализа, указанные выше в списке стандартных методик анализа финансового состояния, предполагают также для оценки финансовой устойчивости рассчитывать такие показатели, как доля просроченной кредиторской задолженности в пассивах и отношение дебиторской задолженности к совокупным активам.

Причем в составе дебиторской задолженности учитывается не только краткосрочная и долгосрочная дебиторская задолженность по балансу, но также и «потенциальные оборотные активы к возврату», под которыми понимаются: списанная в убыток сумма дебиторской задолженности и сумма выданных гарантий и поручительств.

Информация об этих «активах» раскрывается в прилагаемой к балансу справке о наличии ценностей, учитываемых на забалансовых счетах. Предполагается, что при благоприятном для организации стечении обязательств эти суммы могут быть ею получены и использованы для погашения обязательств.

Анализ устойчивости финансового состояния на ту или иную дату позволяет выяснить, насколько правильно предприятие управляло финансовыми ресурсами в течение периода, предшествующего этой дате. Важно, чтобы состояние финансовых ресурсов соответствовало требованиям рынка и отвечало потребностям развития предприятия, поскольку недостаточная финансовая устойчивость может привести к неплатежеспособности предприятия и отсутствию у него средств для развития производства, а избыточная - препятствовать развитию, отягощая затраты предприятия излишними запасами и резервами. Таким образом, сущность финансовой устойчивости определяется эффективным формированием, распределением и использованием финансовых ресурсов.

Финансовое положение предприятия считается устойчивым, если оно покрывает собственными средствами не менее половины финансовых ресурсов, необходимых для осуществления нормальной хозяйственной деятельности, эффективно использует финансовые ресурсы, соблюдает финансовую, кредитную и расчетную дисциплину, иными словами, является платежеспособным.

Финансовое положение определяется на основе анализа ликвидности и платежеспособности, а также оценки финансовой устойчивости. Анализ финансовой устойчивости компании проводят как коэффициентным методом, так и с помощью анализа показателя чистые активы.

Формула расчета коэффициента финансовой устойчивости

(Собственный капитал + Долгосрочные обязательства) / Валюта баланса = (стр. 1300 Форма 1 + Стр. 1400 Форма 1) / стр. 1700 Форма 1

Характеризует структуру активов предприятия. Рассчитывается по данным бухгалтерского баланса.

Коэффициент соотношения мобильных и иммобилизованных средств рассчитывается в программе ФинЭкАнализ в блоке Анализ рыночной устойчивости как Коэффициент соотношения мобильных и иммобилизованных средств.

Коэффициент соотношения мобильных и иммобилизованных средств - что показывает

Коэффициент соотношения мобильных и иммобилизованных средств показывает сколько оборотного капитала предприятия приходится на внеоборотные активы.

Коэффициент соотношения мобильных и иммобилизованных средств - формула

Общая формула расчета коэффициента:

Коэффициент соотношения мобильных и иммобилизованных средств - значение

Если показатель больше 1, это означает, что на предприятии доминируют оборотные активы, если меньше 1 значит на предприятии большую часть занимают внеоборотные активы. Чем выше значение данного коэффициента, тем больше предприятие вкладывается в оборотные активы.

Страница была полезной?

Что еще найдено про Коэффициент соотношения мобильных и иммобилизованных средств

1. Анализ финансового состояния в динамике0.423 0.477 0.622 0.755 1.509 1.086 Коэффициент соотношения мобильных и иммобилизованных средств (У16) 3.939 4.06 3.162 3.075 2.795 -1...

2. Анализ рыночной устойчивостифинансирования 0.755 1.509 0.754 16. Коэффициент соотношения мобильных и иммобилизованных средств 3.075 2.795 -0.28 17. Коэффициент устойчивого финансирования 0...

3.какое соотношение оборотных и внеоборотных активов т.е. какая часть активов соответственно более мобильна, а какая менее. Оптимальное соотношение оборотных и внеоборотных активов - это 60% и 40% соответственно;

какова доля дебиторской задолженности в структуре оборотных активов, она должна быть больше краткосрочных пассивов;

какое соотношение собственного и заемного капитала в пассиве. Оптимальное соотношение собственного и заемного капитала - это 60% и 40% соответственно.

Итак, если у предприятия значительный удельный вес недвижимого имущества, должны иметь большую долю собственных источников, а предприятия, у которых объем труднореализуемых активов в составе оборотных средств значителен, должны иметь большую долю собственного капитала.

Финансовое состояние предприятия характеризуется размещением и использованием средств (активов) и источниками их формирования (собственного капитала и обязательств, т. е. пассивов). Эти сведения представлены в балансе предприятия.

Для осмысления общей картины изменения финансового состояния весьма важны показатели структурной динамики баланса. Сопоставляя структуру изменений в активе и пассиве, можно сделать вывод о том, через какие источники в основном был приток новых средств и в какие активы эти средства в основном вложены.

Для общей оценки динамики финансового состояния МУП ПАТП - 1 за 2007 - 2008 гг. сгруппируем статьи баланса в отдельные специфические группы признаку ликвидности (статьи актива) и срочности обязательств (статьи пассива). Чтение баланса по этим систематизированным группам мы используем и горизонтальный и вертикальный анализ .

Такой анализ статей актива и пассива представлен в таблице 9. Он проводится как вертикальным так горизонтальным методом анализа.

Таблица 9

Структура имущества и источников его образования

|

Группировка статей баланса |

2007 г. тыс. руб. |

2008 г. тыс. руб. |

Горизонтальный анализ гр.3 - гр.2 тыс. руб. |

Вертикальный анализ |

||

|

2007 в% к балансу |

2008 в% к балансу |

Изм. в% к балансу гр. 6-гр.5 |

||||

|

Внеоборотные активы (стр.190) | ||||||

|

Оборотные активы всего (стр.290) В том числе: | ||||||

|

Производственные запасы (стр.211+стр.220) | ||||||

|

Готовая продукция (стр.214) | ||||||

|

Ден. ср-ва и краткосроч. фин. вложения (стр.250+260) | ||||||

|

Дебиторская задолженность (стр.240) | ||||||

|

Прочие оборотные активы | ||||||

|

Собственный капитал (стр.490+640+650) | ||||||

|

Долгосрочные пассивы (стр.590) | ||||||

|

Краткосрочные пассивы всего (стр.690-640-650) в том числе | ||||||

|

Займы и кредиты (стр.610) | ||||||

|

Расчеты с кредиторами (стр.620+630) | ||||||

Цели и инструменты макроэкономического регулирования

В развитии рыночной экономики следует вычленить несколько важных

закономерностей. Одна из них заключается в том, что структура рыночной системы

имеет тенденцию к постоянному усложнению. Время приводит к тому, что во

взаимодействие вступает все большее число экономических асп...

Анализ ценовой политики

Тема данной курсовой работы «Анализ ценовой политики» актуальна,

так как ценообразование играет важную роль в хозяйственной деятельности

предприятия.

Основные задачи ценовой политики фирмы на выбранном рынке - это

обеспечение устойчивой запланированной прибыли и устойчив...

Общую структуру активов характеризует коэффициент соотношения оборотных и внеоборотных активов, рассчитываемый по формуле:

Ко/в = Е / F, (2.1)

Где Е - величина оборотных активов предприятия на отчетную дату;- величина внеоборотных активов предприятия на отчетную дату (по остаточной стоимости).

Ко/в2007= 15629/1999 = 7,82

Ко/в2008 = 16994/4524 = 3,76

Ко/в2009= 19426/3581 = 5,42

Таким образом коэффициент соотношения оборотных и внеоборотных активов в 2008 году по сравнению с 2007 годом снизился на 4,06%. Это свидетельствует о том, увеличились вложения вновь привлеченных средств во внеоборотные активы (на приобретение новых производственных мощностей). В 2009 году коэффициент соотношния оборотных и внеоборотных активов по сравнению с 2008 годом увеличился на 1,66% за счет вложения вновь привлеченных финансовых ресурсов в оборотные активы (запасы).

Как свидетельствуют данные таблицы 2.2 общая стоимость активов, включая деньги и средства в расчетах, увеличилась в 2008 году по сравнению с 2007 годом на 3890 тыс. руб., или на 22,1%, в 2009 году по сравнению с 2008 годом увеличение составило 1490 тыс. руб., или на 6,9%.

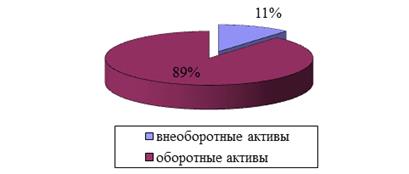

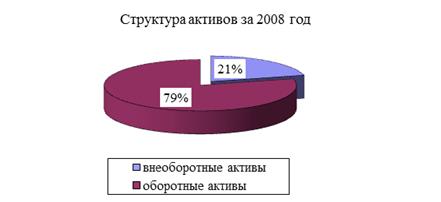

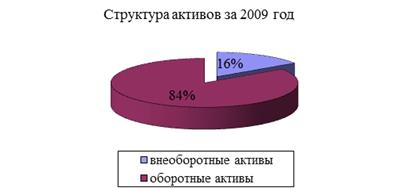

Для более наглядного представления структуры активов организации построим следующую диаграмму рисунок 2.

Рис. 2 Структура активов ЗАО «Святовский питомник» за 2007-2009 годы, руб.

В концу 2008 года оборотные активы (стр.290 баланса) в составе активов составляли- 16994 тыс. руб., к концу 2009 года - 19426 тыс. руб.

Чтобы получить подробную картину изменения состояния активов организации, проанализируем активы ЗАО «Святовский питомник» в динамике (таблица 2.2.)

За 2008 год стоимость оборотных активов увеличились на 1365 тыс. руб., или на 8,7%, за 2009 год увеличение составило 2432 тыс. руб., или на 14,3%. Но их удельный вес в стоимости активов предприятия в 2008 году снизился на 9,7%, а в 2009 года удельный вес увеличился на 5,4%.

Наиболее существенно возросла их наименее мобильная часть - запасы (стр.210 баланса), на 4027 тыс. руб., или на 50,1 в 2008 году по сравнению с 2007 годом, и на 4734 тыс. руб., или на 39,2% в 2009 году.

К концу 2009 года удельный вес их занимает 73% всей стоимости активов.

Увеличение стоимости внеоборотных активов (стр.190 баланса) в 2008 году по сравнению с 2007 годом на 2525 тыс. руб., или на 126,3%, произошло за счет увеличения стоимости основных средств на 2651 тыс. руб., и снижения стоимости капитальных вложений на 126 тыс. руб.

В 2009 году произошло снижение стоимости внеоборотных активов на 943 тыс. руб. за счет уменьшения стоимости основных средств.

Прирост внеоборотных средств в 2008 году по сравнению с 2007 годом оказался в 1,8 раза выше оборотных средств, что определяет тенденцию к замедлению оборачиваемости всей совокупности активов предприятия и создает неблагоприятные условия для финансовой деятельности предприятия.

В 2009 году общий прирост оборотных активов составил 63,2%.

Увеличение стоимости активов свидетельствует о расширении хозяйственного оборота и повышение деловой активности.

Для большей наглядности построим диаграммы структуры активов за 2007-2009 годы (рисунок 3)

Структура активов за 2007 год

Формирование и развитие современных социально-экономических систем

Опираясь

на немного скорректированное понимание И. Кантом системы, можно определить ее

как единство многообразных элементов, объединенных общим качеством, которое эту

систему конституирует и определяет положение элементов системы относительно

друг друга. Это качес...

Анализ производительности труда

производительность труд показатель экономический

Производительность труда является одним из важнейших качественных показателей работы предприятия, выражением эффективности затрат труда. Уровень производительности труда характеризуется соотношением объема произведенной продукции...

- Фирменный бланк ООО и ИП — скачать образцы и как сделать самостоятельно

- Христофор колумб решил что приплыл

- Молитва ангела хранителя сына Ангел хранитель младенца

- Зачем нужны курсы риторики и где их пройти

- Туннельные войны Корея подземная война

- Сильная молитва луке крымскому перед операцией, об исцелении, выздоровлении больного и здравии Молитва луке крымскому после операции

- Как избавиться от соперницы навсегда заговор

- Молитвы Богородице: все молитвы ко Пресвятой Богоматери

- Православная молитва на очищение рода от грехов Молитва за предков и освобождение рода

- Что произошло с сыном Никиты Хрущева на самом деле?

- Черепаха страхование путешественников за границу — отзывы и личный опыт

- Вкус Средиземноморья: паста с соусами из баклажан и помидоров

- Мортаделла - итальянская колбаса

- Как приготовить брокколи брокколи с грибами в сметанном соусе Что приготовить из брокколи и грибов

- Как правильно приготовить овсяный суп на плите, в мультиварке и горшочках

- Расклады на картах таро на личность

- Онлайн гадание «Выбор из двух вариантов» на картах Таро с толкованием результата

- Меню для кафе (варианты оформления и образец)

- Великие об успехе. Отступать — всегда рано! Подборка мотивирующих цитат для достижения успеха и своих целей

- Цитаты о бизнесе и успехе великих людей: курс на процветание