Какие ккт можно использовать в году. Какой чек пробивать на онлайн-кассе. Критерии отнесения территорий к отдаленным или труднодоступным местностям для целей неприменения ККТ определяются региональными властями

Кассовые операции - важнейшая составляющая торгового бизнеса (и, в целом, любого другого, который сопровождается осуществлением наличных расчетов). В чем заключается их предназначение? Каким образом проводятся кассовые операции в соответствии с требованиями законодательства - особенно, с учетом изменений в Законе № 54-ФЗ с 2017 года, который регулирует применение онлайн-касс?

Что к ним относится

К кассовым операциям по существу следует относить те, которые имеют отношение к обороту наличных денежных средств (либо безналичных, при которых используются различные электронные инструменты - прежде всего, банковские карты).

Как правило, как минимум один из участников таких операций - это физическое лицо. Оно может быть представлено:

- Покупателем (заказчиком услуг) .

Денежные средства в этом случае могут:

- приниматься от покупателя (при расчете за товар или услугу);

- отдаваться покупателю (при возврате товара или компенсации за некачественную услугу, при возврате предоплаты за товары или услуги).

- Работником .

Денежные средства в данном случае могут:

- выдаваться работнику (в виде зарплаты, сумм под отчет - например, командировочных);

- приниматься от работника (например, в виде неизрасходованных командировочных).

- Заемщиком или кредитором .

Очевидно, в зависимости от конкретной роли физлица, с которым ведутся в данном случае расчеты, денежные средства могут как выдаваться (заемщику - при оформлении займа, кредитору - при его возврате), так и приниматься (у заемщика - при возврате займа, у кредитора - при оформлении).

Таким образом, кассовые операции носят двойственный характер: они могут соответствовать как приему, так и выдаче денежных средств из кассы хозяйствующего субъекта (индивидуального предпринимателя либо организации).

В предусмотренных законом случаях сторонами кассовых операций могут быть только юридические лица (либо юрлица и ИП). Чуть позже мы изучим специфику таких операций подробнее. Пока же условимся рассматривать общераспространенные сценарии, при которых, как минимум, один участник расчетов - физлицо (не зарегистрированное как ИП).

Операции, соответствующие расчетам хозяйствующего субъекта с указанными выше категориями физических лиц (и не только - перечень возможных участников таких правоотношений может быть намного шире), проводятся в юрисдикции особых норм законодательства. Изучим основные источники права, в которых данные нормы закреплены.

Какие нормативные акты регулируют ведение кассовых операций

Кассовые операции проводятся российскими предприятиями в соответствии с такими нормативными актами как:

- Указание Банка России от 11.03.2014 № 3210-У .

- то, какие именно процедуры должны проводиться в рамках кассовых операций;

- лимиты по остаткам наличных денежных средств, которые предприятию нужно соблюдать в установленных законом случаях;

- порядок применения различных кассовых документов;

- основные правила обеспечения сохранности денежных средств на предприятии.

И это, конечно, не исчерпывающий перечень категорий норм, установленных Указанием № 3210-У. Данный нормативный акт — достаточно объемный и сложный по структуре источник права, и его применение может характеризоваться большим количеством нюансов, подробно раскрывающихся в ходе правоприменительной практики.

Видео — работа с наличными деньгами в 2017 году (с учетом поправок — Указание Банка России от 19.06.2017 N 4416-У):

- Указанием Банка России от 07.10.2013 № 3073-У .

Данный источник права регламентирует конкретно то, каким образом должны осуществляться расчеты с применением наличных денежных средств. Его положения обязаны знать, прежде всего, хозяйствующие субъекты, которые занимаются розничной торговлей и оказанием услуг физлицам, в ходе которых практически всегда проводятся наличные расчеты.

- Законом № 53-ФЗ, принятым 22.05.2003 года .

Данный закон и предыдущий источник права, Указание № 3073-У, следует рассматривать как нормативные акты, регулирующие общую сферу правоотношений - наличные расчеты. Однако, Закон № 54-ФЗ регламентирует отдельный важнейший аспект таких расчетов - применение контрольно-кассовой техники (либо документов, заменяющих те, что формируются посредством ККТ).

Следует отметить, что до 01.07.2018 года Закон № 54-ФЗ фактически применяется одновременно в 2-х редакциях - текущей (от 03.07.2016 года) и, частично, той, что была принята 08.03.2015 года. Некоторые торговые предприятия имеют право выбирать, какую из редакций применять при расчетах с покупателями.

Частичное применение старой версии Закона № 54-ФЗ обусловлено тем, что законодателем признано утратившим силу большинство норм данного нормативно-правового акта — но за исключением тех, которые позволяют ряду бизнесов законно не использовать контрольно-кассовую технику (далее в статье мы изучим то, какие это бизнесы, подробнее).

Указанные источники права (и иные, которые могут в различных ситуациях корреспондировать с ними) регламентируют разные сферы правоотношений. Если рассматривать практические нюансы, которые характеризуют данные правоотношения, то можно изучить, прежде всего, основные принципы организации работы кассы на предприятии.

Как работает касса на предприятии

Касса - это структурная единица предприятия, которая имеет необходимые технические ресурсы для:

- приема платежей и выдачи денежных средств в соответствии с требованиями законодательства;

- формирования документов в соответствии с требованиями законодательства;

- обеспечения сохранности денежных средств и документов, формируемых в ходе кассовых операций;

- выполнения сотрудником, ответственным за проведение операций с денежными средствами, трудовых функций в соответствии с договором и инструкциями.

Таким образом, организация работы кассы предполагает закрепление за ответственным сотрудником определенных полномочий по ведению кассовых операций, а также возложение на него определенных обязательств - в частности, тех, что связаны с материальной ответственностью работника.

Работа кассы может регламентироваться как на законодательном уровне, так и на уровне локальных нормативных актов фирмы (причем, их положения не должны противоречить нормам законодательства). Содержащиеся в них предписания направлены:

- на упорядочение приема и обеспечение целевого расходования денежных средств, которыми распоряжаются сотрудники на кассе;

- на осуществление различных отчетных процедур, которые позволяют заинтересованным лицам (владельцам бизнеса, проверяющим структурам) проследить качество выполнения ответственными работниками предписаний законодательства и локальных нормативных актов.

Если говорить о распространенных разновидностях локальных норм, которые регулируют порядок кассовых операций на предприятии, то среди них можно выделить:

- Нормы, регламентирующие выдачу денежных средств под отчет (как мы отметили выше, это может быть связано с поездкой кого-либо из сотрудников фирмы в командировку).

Такие нормы могут устанавливать, в частности:

- перечни документов, на основании которых суммы выдаются под отчет (например, это может быть направление в командировку от руководства);

- порядок возврата сотрудником, приехавшим из командировки, выданных денежных средств, сдачи отчетности по ним работодателю.

- Нормы, определяющие порядок перемещения денежных средств из кассы на счет в кредитно-финансовую организацию.

Здесь могут устанавливаться, к примеру:

- лимиты по остатку денежных средств в кассе, порядок направления денежных средств сверх лимита в обслуживающую кредитно-финансовую организацию;

- регламенты оприходования выручки предприятия;

- порядок передачи денежных средств в обслуживающий банк.

- Нормы, регламентирующие применение контрольно-кассовой техники.

Связаны они могут быть:

- с порядком эксплуатации ККТ;

- с порядком выполнения предписаний законодательства о применении ККТ (прежде всего, Закона № 54-ФЗ);

- с порядком взаимодействия налогоплательщика и регулирующих органов (например, при проверке ККТ).

- Нормы, регламентирующие документирование кассовых операций.

В предусмотренных законом случаях сведения о таких операциях могут отражаться в унифицированных бумажных и электронных формах либо на бланках, разработанных торговой организацией самостоятельно. Для предприятия важно корректно регламентировать применение таких документов ответственными работниками.

Отдельные положения локальных норм могут регламентировать, к примеру, кассовые операции с иностранной валютой (например, при оформлении работников предприятия в заграничную командировку).

Как мы отметили выше, локальные нормы, включая те, что регламентируют указанные процедуры, не должны противоречить тем, что прописаны в законодательстве.

Кассовые операции в таких сферах как торговля и услуги - самом массовом сегменте их осуществления, практически всегда связаны с приемом от покупателей (клиентов) наличных денежных средств (либо с проведением платежей через банковские карты и альтернативные им инструменты). При их проведении торговое предприятие в силу предписаний законодательства может быть обязано применять контрольно-кассовую технику.

Для чего нужна ККТ

Назначение контрольно-кассовой техники - в фискализации кассовых операций. Сведения об обороте наличных денежных средств в установленных защищенных форматах фиксируются в запоминающих устройствах ККТ. Данные сведения впоследствии могут быть использованы широким кругом заинтересованных лиц.

Прежде всего - налоговыми органами. Получая сведения о кассовых операций с ККТ налогоплательщиков, ФНС отслеживает выручку магазина и в предусмотренных законом случаях сопоставляет ее с предоставленной налоговой отчетностью.

Данные о фактической выручке магазина также могут иметь значение с точки зрения установления для хозяйствующего субъекта возможности использовать определенную систему налогообложения. Например, для пользования УСН выручка не должна превышать 150 млн. рублей. Если она будет выше, то фирма обязана будет перейти на общую систему налогообложения - и ФНС, получая фискальные данные о доходах хозяйствующего субъекта, будет иметь возможность выявить то, легально ли применение спецрежима налогоплательщиком.

Мониторинг выручки магазина будет интересен и его собственникам. ККТ - инструмент, позволяющий при корректном его применении исключительно точно устанавливать величину оборотов торгового предприятия, сопоставлять их величину в динамике, соотносить с различными факторами и, как следствие, использовать при планировании бизнеса.

К иным лицам, заинтересованным в ознакомлении с динамикой выручки магазина в соответствии с показаниями ККТ, можно отнести:

- лиц, представляющих органы управления предприятием;

- аудиторов;

- партнеров организации;

- инвесторов;

- кредиторов.

Технологии, посредством которых кассовый аппарат документирует и, что самое главное, передает заинтересованным лицам, платежные данные, активно развиваются. С 1 июля 2017 года российские предприниматели начинают переходить на инновационный тип контрольно-кассовой техники - онлайн-кассы. Данные устройства способны, в частности:

- передавать задокументированные данные о платежах в ФНС через интернет (при посредничестве Операторов фискальных данных);

- отправлять кассовые чеки в электронном виде клиентам магазинов в режиме онлайн (также через ОФД).

ККТ старого образца таким функционалом не обладала. Специалисты ФНС для проведения фискализации выручки торговых предприятий посещали данные хозяйствующие субъекты и считывали сведения о выручке непосредственно с кассового аппарата.

Кассовый чек - один из ключевых документов при проведении фискализации. Изучим специфику его применения (и его альтернатив, которые предусмотрены законодательством, обновленным в части регулирования использования ККТ) подробнее.

Что представляет собой кассовый чек (и альтернативные ему документы)

Выше мы отметили, что один из основополагающих нормативных актов в области регулирования кассовых операций - Закон № 54-ФЗ, до 1 июля 2018 года действует в 2 редакциях.

Стоит отметить, что в старой редакции Закона № 54-ФЗ понятие «кассовый чек» практически не раскрывается (хотя и активно используется). По существу кассовый чек в контексте данного источника права - это первичный документ, распечатываемый на фискальном регистраторе с ЭКЛЗ (либо на уровне аналогичного по функциям технологического модуля кассового аппарата) и включающий все необходимые реквизиты для идентификации платежа, совершенного клиентом при расчете за товар или услугу.

В соответствии с рассматриваемой редакцией Закона № 54-ФЗ выдавать покупателям кассовые чеки обязаны все торговые предприятия, кроме:

- работающих по ЕНВД и ПСН;

- оказывающих услуги гражданам;

- указанных в п. 3 ст. 2 Закона № 54-ФЗ в старой редакции.

При этом, фирмы, которые работают по ЕНВД и ПСН, по требованию покупателя обязаны оформить на него товарный чек по установленной форме, а те, которые оказывают услуги - в любом случае выдать клиенту бланк строгой отчетности.

Выше мы отметили, что нормы старой версии Закона № 54-ФЗ подлежат лишь частичному применению. Это означает, что фирмы, не попадающие под указанные исключения, и обязанные применять ККТ, должны работать по новой редакции данного нормативного акта (то есть, использовать онлайн-кассы). И только в том случае, если хозяйствующий субъект претендует на исключения, по которым ККТ может не применяться, его работа в юрисдикции старой редакции Закона № 54-ФЗ будет возможна.

Таким образом, товарный чек и БСО по старой версии Закона № 54-ФЗ заменяют кассовый чек. При этом, формируются они без применения кассового аппарата с ЭКЛЗ либо онлайн-кассы. Вместо ККТ может быть задействован специальный чековый принтер. Другой вариант - оформление БСО либо товарного чека вручную в соответствии с требованиями законодательства (так, например, бланки БСО, подлежащие заполнению вручную, должны быть напечатаны в профессиональной типографии).

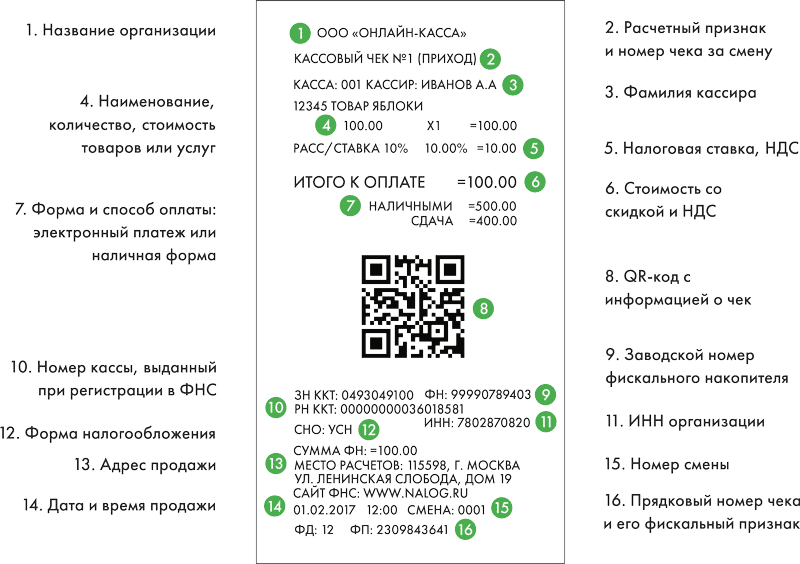

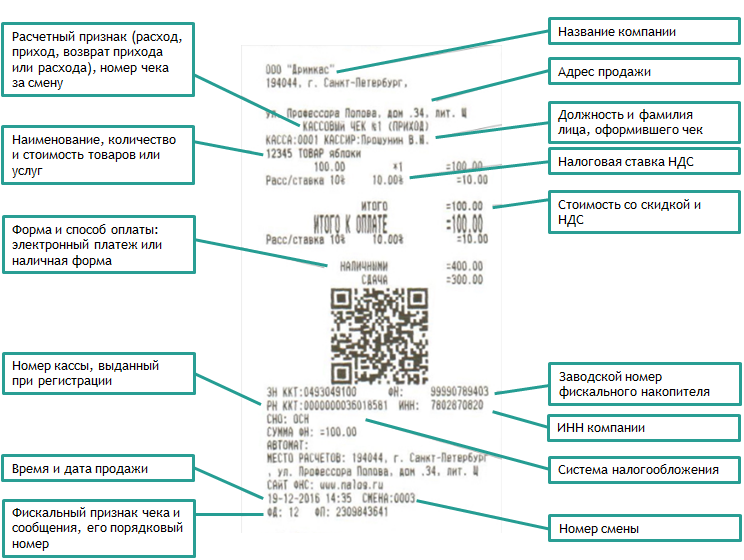

После 1 июля 2018 года старая редакция Закона № 54-ФЗ полностью утратит силу, и все бизнесы должны будут работать по новой редакции данного нормативного акта. В нем, в свою очередь, четко дано определение кассового чека. Он рассматривается как первичный документ, сформированный в электронном или печатном виде с помощью ККТ с фискальным накопителем - то есть, онлайн-кассой. Положениями п. 1 ст. 4.7 Закона № 54-ФЗ установлен .

Альтернативой кассовому чеку по новой версии Закона № 54-ФЗ может быть только БСО, выдаваемый фирмами, оказывающими услуги. Однако, он по сути представляет собой лишь модификацию кассового чека, поскольку:

- создается, как и кассовый чек, с помощью онлайн-кассы;

- должен содержать те же реквизиты, что и кассовый чек.

Различаются чек и БСО по новой версии Закона № 54-ФЗ, по сути, лишь названием и сферой применения. При этом, фирма, оказывающая услуги, вправе выдать вместо БСО и кассовый чек (но та, что продает товары, обязана выдать именно чек).

По новой редакции Закона № 54-ФЗ кассовый чек или БСО по требованию клиента направляются на его e-mail или на телефон в виде SMS в электронной форме (данная опция, как мы уже знаем, входит в функционал онлайн-касс). Также возможно размещение на распечатанном чеке QR-кода со ссылкой на его электронную версию.

При необходимости на онлайн-кассе формируются:

- чеки коррекции (если нужно исправить ошибку в исходном чеке либо пробить сумму, которую не удалось отразить в памяти ККТ непосредственно при расчете с покупателем);

- чеки возврата (если покупатель возвращает товар и получает обратно уплаченные денежные средства).

Отметим, что для формирования чека коррекции нужен оправдательный документ. Например - служебная записка о том, каковы были причины совершения кассиром ошибки при пробитии изначального чека (либо невозможности пробить исходный чек). Причины здесь могут быть разные. Например - отключение электричества в момент расчетов и, как следствие, невозможность задействовать ККТ.

ФНС, получив от магазина платежные данные, отражающие тот факт, что налогоплательщик оформил чек коррекции, вправе запросить у него соответствующие оправдательные документы. Если они предоставлены не будут, то на магазин могут быть наложены штрафы.

В случае возникновения ситуации, при которой торговой точке приходится формировать чек коррекции, желательно незамедлительно информировать об этом ФНС - особенно, если речь идет о пробитии крупной суммы (чем она выше, тем более высоким будет штраф в случае признания за магазином совершения правонарушения). Кроме того, следует запросить у инспекторов рекомендации касательно того, в какой момент времени следует сформировать кассовый чек - в день, когда была совершена ошибка (либо не удалось задействовать ККТ), либо позже (но в любом случае это нужно сделать в рамках рабочего дня, при открытой кассовой смене).

Кассовый чек, товарный чек, БСО по старой либо новой версии Закона № 54-ФЗ - не единственные документы, которые могут формироваться при кассовых операциях. Изучим специфику применения остальных, не менее важных документов с точки зрения ведения торговым предприятиям эффективного учета кассовых операций и выполнения предписаний законодательства.

Прочие первичные документы при проведении кассовых операций

Опять же, в зависимости от применяемой версии Закона № 54-ФЗ, торговое предприятие может быть обязано применять разные документы, дополняющие рассмотренные нами выше (либо заменяющие их в случаях, предусмотренных законодательством).

В случае, если фирма предпочла работать в юрисдикции старой версии Закона № 54-ФЗ, то она сможет использовать его положения, регламентирующие применение документов, которые выдаются покупателям вместо кассовых чеков (то есть, товарные чеки и БСО).

Выдача таких документов покупателям сопровождается ведением книг учета чеков и бланков. Их может запросить ФНС при проверке. Налогоплательщик вправе задействовать собственные формы данных книг учета либо вести учет по унифицированным бланкам. Например, для отражения сведений о выданных БСО может задействоваться унифицированная форма 0504045, которая введена в оборот Приказом Минфина России № 52-н, изданным 30.03.2015 года.

При ведении работы с кассой (причем, как при расчетах в юрисдикции новой редакции Закона № 54-ФЗ, так и при пользовании исключениями, которые установлены данным законом в старой редакции) хозяйствующий субъект обязан применять такие документы как:

- кассовая книга;

- приходные и расходные кассовые ордера.

Их использование, таким образом, прямо не связано с применением (либо неприменением) ККТ либо со способом расчетов (наличными или по карте). Но, безусловно, факт задействования онлайн-кассы может повлиять на то, каким конкретно образом ведутся указанные документы.

Изучим специфику основных кассовых документов - ПКО, РКО и кассовой книги, подробнее.

Кассовые книги и ордера: специфика применения

Использование кассовых книг, ПКО и РКО следует рассматривать в контексте 2 разных групп правоотношений:

Осуществляемых ИП

Предприниматели вправе не применять указанные документы. Но, тем не менее, обязанность по учету выручки законодатель с ИП не снимает. На практике они могут отражать сведения о своей выручке в Книге учета доходов и расходов. ФНС при проверке ИП вправе запросить данный документ и изучить его.

Осуществляемых юрлицами

В свою очередь, организации не обойтись без применения отмеченных выше документов. Законодательство обязывает их задействовать в кассовых расчетах:

- Приходные кассовые ордера .

Оформлять ПКО необходимо при приеме наличных средств в кассу. На практике применение ПКО торговой организацией осуществляется после сдачи выручки кассиром в конце рабочего дня. Ордер в этом случае формируется на общую сумму денежных средств, поступивших в кассу.

При необходимости ПКО дополняются документами, удостоверяющими размер вносимой в кассу суммы. Приходный кассовый ордер имеет отрывную часть, которая должна передаваться человеку, который внес денежные средства в кассу предприятия.

- Расходные кассовые ордера .

В свою очередь, РКО оформляются при выдаче денежных средств через кассу. Например - подотчетному сотруднику, которого начальство просит за счет магазина приобрести те или иные вещи.

Аналогично, РКО может дополняться документами, удостоверяющими величину выданной из кассы суммы денежных средств. В РКО должны быть указаны сведения о документе, удостоверяющего личность получателя денежных средств. В предусмотренных законом случаях денежные средства могут выдаваться по доверенности. В этом случае РКО дополняется, в зависимости от разновидности доверенности, ее оригиналом или копией.

В них отражаются сведения по оформленным ПКО и РКО за каждый день ведения расчетов. Соответственно, если расчеты не велись, то кассовая книга не заполняется.

Видео — касса и кассовая книга:

Рассматриваемые документы кассового учета могут вестись как в бумажном, так и в электронном виде (многие современные программы учета предусматривают такие функции). Бумажные версии расходных и приходных ордеров, а также Книги учета составляются с использованием унифицированных форм, которые введены в оборот Постановлением Госкомстата России № 88, принятым 18.08.1998 года.

Право заполнять РКО и ПКО имеют:

- главный бухгалтер организации, его подчиненные;

- директор организации, если в штат фирмы не нанят главный бухгалтер, либо если полномочия на заполнение РКО и ПКО не переданы другим ответственным сотрудникам.

Передача полномочий по заполнению кассовых документов, как правило, осуществляется посредством включения процедуры исполнения данных полномочий в должностные обязанности работника фирмы. Которые, в свою очередь, отражаются в трудовом договоре либо должностной инструкции работника - документах, подписываемых человеком при трудоустройстве.

На практике в кассовых ордерах и книге учета отражаются ссылки к счетам бухгалтерского учета, на которых фиксируются различные хозяйственные операции. Результаты таких операций отражаются в бухгалтерской отчетности. Таким образом, это означает, что кассовый учет в организациях дополняется необходимостью применения регистров бухгалтерского учета.

Видео — как вести кассовую книгу:

Какие кассовые документы с 01.07.2017 отменены

Ранее, до повсеместного внедрения онлайн-касс, торговые предприятия при расчетах по ККТ были обязаны использовать ряд других документов, дополняющих те, что рассмотрены нами выше. А именно:

- акт о переводе показаний счетчиков ККМ (форма КМ-1);

- акт о снятии показаний счетчиков ККМ при сдаче аппарата в ремонт и его возвращении пользователю (КМ-2);

- акт о возврате денежных средств покупателю (КМ-3);

- журнал для кассира-операциониста (КМ-4);

- журнал регистрации ККМ, которые работают без кассира-операциониста (КМ-5);

- справка-отчет (КМ-6);

- сведения о счетчиках ККМ и величине выручки (КМ-7);

- журнал обращений к техническим специалистам (КМ-8);

- акт проверки находящихся в наличных денежных средств (КМ-9).

Благодаря возможностям онлайн-касс, документы, аналогичные по назначению указанным выше, передаются в ФНС автоматически, в электронном виде. И это не единственное новшество в части документирования кассовых операций. Новое законодательство предписывает вести его по совершенно иным принципам, чем при осуществлении кассовых операций в юрисдикции старой редакции Закона № 54-ФЗ.

Как ведется документирование кассовых операций по новому Закону № 54-ФЗ

В соответствии с обновленными правилами документирования кассовых операций пользователям онлайн-касс можно:

- Оформлять ПКО :

- используя фискальные записи, которые сохранены в памяти онлайн-кассы (при этом, если это будет необходимо, возможна распечатка данных записей в бумажном варианте с применением установленных форматов);

- дополняя ордер квитанцией, которая сформирована в электронном виде (при этом, она может быть при необходимости направлена человеку, который внес в кассу денежные средства, на электронную почту).

Фискальные записи отражаются в памяти ККТ в виде следующих основных видов документов:

- отчетов (о регистрации ККТ в ФНС, изменении ее параметров, открытии и закрытии смены, закрытии фискального накопителя, текущих расчетах);

- кассовых чеков либо БСО, а также аналогичных документов для коррекции фискальных записей;

- подтверждений ОФД.

Все указанные документы хранятся в памяти фискального накопителя, ключевого технологического компонента онлайн-касс. Те виды документов, что относятся к отчетам, должны храниться в памяти накопителя в течение 5 лет по завершении срока его эксплуатации.

То, какие именно форматы фискальных записей должны применяться на онлайн-кассах, утверждают регулирующие ведомства - прежде всего, ФНС РФ. Правила использования таких записей и требования к их хранению могут меняться - также в соответствии с нормативными актами государственных ведомств.

Текущие форматы фискальных записей и реквизиты документов, формируемых при использовании онлайн-касс, введены Приказом ФНС России от 21.03.2017 № ММВ-7-20/229.

- Оформлять РКО на электронном бланке . Кроме того, расходный кассовый ордер может быть подписан с помощью ЭЦП получателя денежных средств.

Безусловно, организациям, применяющим онлайн-кассы, не запрещено применять кассовые ордера и в бумажном варианте. Однако, применение электронных версий РКО и ПКО может быть существенно удобнее. Благодаря автоматизации их заполнения (как мы отметили выше, оно может осуществляться с применением современных программ учета) торговому предприятию можно значительно повысить оперативность бизнес-процессов.

Важнейшая процедура, характеризующая документирование кассовых операций торговыми предприятиями, которые используют онлайн-кассы - формирование отчета о закрытии смены.

Отметим, что его применение никак не связано с ведением кассовой книги, выдачей ПКО и РКО - данный отчет отражает факт использования торговым предприятием контрольно-кассовой техники. Но в этом случае данный отчет становится одним из ключевых инструментов документирования кассовых операций.

Ранее, когда торговые предприятия применяли обычные кассы, по завершении смены кассиры формировали Z-отчет. На основании сведений, которые отражались в нем, заполнялся журнал по форме КМ-4 и справка по форме КМ-6.

Торговые предприятия, которые используют онлайн-кассы, как мы уже отметили выше, вправе не использовать в своей работе такие документы как КМ-4 и КМ-6 (вместо них онлайн-касса задействует другие форматы документирования кассовых операций в автоматическом режиме). Соответственно, Z-отчет по завершении смены на онлайн-кассе не формируется.

Вместе с тем, формируется его аналог, и притом, практически, одноименный — «Отчет о закрытии смены», в электронном виде (при этом, если нужно, у пользователя онлайн-кассы есть возможность распечатать его на бумаге). На его основе торговая фирма должна оформить ПКО (в бумажном или электронном варианте - в порядке, рассмотренном нами выше), и отразить сведения о приходном ордере в кассовой книге.

Поскольку при использовании новых ККТ вести формы КМ-4 и КМ-6 не нужно, по окончании смены на онлайн-кассе автоматически формируется отчет о закрытии смены, на основании которого оформляется ПКО и делается запись в кассовой книге.

Важный нюанс: в отчете о закрытии смены, сформированном на онлайн-кассе, могут отражаться данные по разным операциям:

- Полной оплате товаров.

Можно отметить, что в этом случае в регистрах бухгалтерского учета фирмы фиксируется проводка ДТ 50, КТ 90-1 .

- Частичной оплате товаров.

Здесь применяется проводка ДТ 50, КТ 62-1 .

- Предоплате.

Здесь используется проводка ДТ 50, КТ 62-2 .

Таким образом, на практике магазину может потребоваться создать 3 разных приходно-кассовых ордера (в каждом из которых будут указаны отдельные проводки).

Отметим, что аналогичные проводки фиксируются хозяйствующими субъектами в регистрах бухучета и в том случае, если фирмы не применяют ККТ.

Отчет о закрытии смены на онлайн-кассе должен быть создан не позднее, чем через 24 часа после открытия смены. Если смену не закрыть вовремя, то фискальный накопитель не будет функционировать корректно (и если об этом узнает ФНС, то может применить к торговой фирме штрафные санкции).

Полезно будет также изучить ряд нюансов, характеризующих применение инструментов документирования кассовых операций при задействовании онлайн-кассы, при возврате товаров. Данная процедура - по сути, противоположна той, при которой магазин оформляет продажу товара. Поэтому, при ее документировании применяется другой инструмент - РКО.

Процедура возврата товаров покупателями, благодаря функционалу онлайн-касс, значительно более упрощена в сравнении с ее проведением при задействовании ККТ старого образца. В частности, у продавца нет необходимости заполнять акт по форме КМ-3. Кроме того, кассовый чек, отражающий операцию возврата, передается в ФНС через ОФД точно так же, как обычный чек - при отпуске товара.

Но, тем не менее, кассиру для документирования операции по возврату товара все же придется осуществить некоторые действия. А именно:

- Пробить чек возврата.

- Оформить РКО на сумму возврата.

- Ознакомиться с разделом отчета о закрытии смены, в котором отражаются сведения о возвратах товаров (в этих целях в структуре отчета предусмотрены отдельные реквизиты).

- В ПКО, который составляется по выручке, указать разницу между суммой выручки и суммой возврата.

Отметим, что при возврате товара на следующий день после его покупки и позже кассовый чек пробивать не нужно - следует лишь оформить РКО. При этом, денежные средства выдаются из кассы, а не из места для хранения наличности (как правило, это ящик ККТ). Исключение - возврат предоплаты за товар. Если она осуществляется, то чек возврата следует пробивать на онлайн-кассе в любом случае, а денежные средства выдавать покупателю из ящика ККТ.

Лимит остатка кассы

Ознакомившись со спецификой документирования кассовых операций, изучим еще один аспект ведения соответствующих операций - соблюдение лимита остатка наличных денег в кассе предприятия.

Что он представляет собой, и для чего применяется?

Под лимитом кассы понимается предельный показатель объема денежных средств, которые размещаются в кассе торгового предприятия. Если он будет превышен, то сверхлимитный объем денежных средств подлежит передаче в обслуживающую кредитно-финансовую организацию. Исключение - если появление сверхлимитного объема наличности обусловлено необходимостью выплаты торговым предприятием зарплаты своим сотрудникам, либо исполнением перед ними тех или иных социальных обязательств.

- Исходя из объемов входящих поступлений .

В этих целях применяется формула:

ЛК = ОП / РП * ИС ,

ЛК - лимит кассы;

ОП - объем поступлений наличности в кассу;

РП - расчетный период, за который считается лимит кассы (он не должен превышать 92 рабочих дней);

ИС - интервал между днями, в которые происходит инкассация (сдача магазином наличных денежных средств в банк).

При этом, показатель ИС не должен быть больше 7 дней, если в населенном пункте, в котором расположено торговое предприятие, есть банки, и не больше 14 дней, если в населенном пункте нет кредитно-финансовых организаций.

- Исходя из объемов исходящих поступлений .

В этом случае применяется другая формула:

ЛК = ОВ / РП * ИС ,

ЛК, РП, ИС - знакомые нам параметры;

ОВ - сумма выплат из кассы.

При этом, из показателя ОВ вычитаются суммы денежных средств в счет выплаты магазином зарплаты своим работникам, а также исполнения перед ними социальных обязательств.

То, каким образом должен соблюдаться лимит кассы, закрепляется в положениях локальных нормативных актов торговой фирмы. Отметим, что в случае нарушений исполнения норм данного приказа в отношении хозяйствующего субъекта ФНС может применить штрафные санкции.

Лимит кассы вправе не устанавливать и не соблюдать индивидуальные предприниматели, а также юридические лица, которые попадают под критерии малого предприятия. При этом, директор организации, решившей не использовать лимит кассы, должен издать приказ об этом.

Отдельными особенностями характеризуются расчеты через кассу между юридическими лицами - несмотря на то, что в общем случае организации предпочитают расплачиваться друг с другом в безналичном формате. Изучим данные особенности подробнее.

Расчеты между юридическими лицами

В начале статьи мы условились, что будем рассматривать кассовые расчеты в контексте правоотношений, одна из сторон которых - физическое лицо (покупатель, клиент фирмы), но оговорились, что, в принципе, возможны сценарии, при которых оба участника таких правоотношений - юрлица. Несмотря на то, что для организаций в большинстве случаев предпочтительнее рассчитываться по безналу, в ряде случаев им приходится использовать наличные расчеты.

Денежные средства, которые поступили в кассу организации, могут расходоваться в наличной форме только на те цели, что прямо предусмотрены законодательством. К таким целям относится, прежде всего, проведение расчетов по товарам и услугам с контрагентами (причем, как в статусе юридических лиц, так и зарегистрированных как ИП).

В общем случае необходимость в наличных расчетах между юрлицами возникает, если у кого-либо из партнеров по тем или иным причинам отсутствует доступ к расчетному счету в банке (например, если он заблокирован из-за истечения срока действия электронной подписи). Либо - если расчеты нужно произвести очень оперативно (быстрее, чем за 3 банковских дня - обычный для расчетов между юрлицами срок, хотя, конечно, многие современные банки проводят такие расчеты едва ли не в течение нескольких секунд).

Основной нормативный акт, в соответствии с которым проводятся расчеты наличными между юридическими лицами - Указание Банка России от 07.10.2013 № 3073-У. В пункте 6 данного нормативного акта сказано, что максимальная сумма наличных расчетов по договору между юридическими лицами не должна превышать 100 тыс. рублей. Либо - аналогичную сумму в иностранной валюте, если одна из сторон договора - зарубежная фирма.

Отметим, что при расчетах юридического лица с физическим лицом указанный лимит не действует - об этом говорит пункт 5 Указаний № 3073-У. Однако, если расчеты ведутся с индивидуальным предпринимателем, то лимит нужно будет соблюдать.

Наличные денежные средства могут передаваться не только между независимыми друг от друга юридическими лицами, но и между центральным офисом большой организации и ее филиалами. В этом случае лимит по сумме денежных средств также не применяется. Порядок, в соответствии с которым осуществляется перемещение денежных средств в таких случаях, устанавливается в положениях локальных нормативных актов юридического лица.

Перемещение денежных средств от одного хозяйствующего субъекта к другому (между головным офисом и обособленным подразделением компании) осуществляется с применением знакомых нам кассовых ордеров и кассовой книги.

Фискализация и документирование кассовых операций: особенности разграничения процедур

Очевидно, что законодательные нормы, регулирующие ведение кассовых операций, не всегда сформулированы достаточно системно. Во многих случаях для того, чтобы корректно интерпретировать ту или иную норму, необходимо изучить еще несколько. Данная особенность характеризует, прежде всего, такие процедуры как фискализация и документирование кассовых операций. В ряде аспектов они тесно связаны между собой, но по факту - независимы.

Попробуем рассмотреть то, как соотносятся (и в каких сферах разграничиваются) фискализация и документирование кассовых операций в таблице.

|

Параметр |

Процедуры в рамках кассовых операций | Аспекты совместного осуществления фискализации и документирования | Примечания | |

| Фискализация | Документирование | |||

| Осуществляется ли в правоотношениях между налогоплательщиком (ИП или юрлицом) и физлицом (не работником торгового предприятия) | Да | Да | Совместное осуществление фискализации и документирования наблюдается всегда, поскольку:

1. При продаже товара магазином покупателю выдается кассовый чек (осуществляется фискализация). 2. По завершении рабочего дня кассира сведения из кассового аппарата отражаются в ПКО, РКО, кассовой книге (осуществляется документирование). |

При работе в юрисдикции старой версии Закона № 54-ФЗ вместо кассовых чеков оформляются БСО и товарные чеки. Они не являются фискальными документами, но имеют аналогичное назначение. |

| Правоотношения между отдельными налогоплательщиками (налогоплательщиком и его работником) | Нет | Да | Не наблюдается, поскольку:

1. При расчетах между юрлицами (ИП) наличными применяются ПКО, РКО, кассовые книги. 2. При расчетах между юрлицами (ИП) либо между налогоплательщиками и их работниками не предусмотрено применение ККТ. |

|

| Какие инструменты (документы) задействуются | ККТ (чеки онлайн-касс). | РКО, ПКО, Кассовые книги. | РКО, ПКО и Кассовые книги формируются на основе данных по фискализации (отчета по завершении смены на онлайн-кассе), | РКО, ПКО и Кассовые книги формируются основе сведений по БСО и товарным чекам, если вместо ККТ применяются они. |

| Отражается ли в бухгалтерском учете | Нет | Да | Формирование сведений для бухгалтерского учета (в ПКО, РКО) осуществляется на основе данных по фискализации (на основе сведений в БСО и товарных чеках, применяемых вместо кассовых чеков) | |

| Обязательны для ИП | Нет | ИП не обязаны документировать кассовые операции, но вправе это осуществлять | ||

| Обязательны для юрлиц | Да (при расчетах с физлицами) | Да (при наличных расчетах) | Наблюдается только при расчетах юрлиц с физлицами (не сотрудниками торгового предприятия) | |

Ответственность за нарушение

Ведение кассовых операций - процедура, которая, как мы уже убедились, достаточно строго регламентируется законодательством. Нарушение соответствующих норм, прописанных в законе, может привести к строгим санкциям в отношении хозяйствующего субъекта. Полезно будет изучить то, какими могут быть последствия подобных нарушений.

Но прежде рассмотрим то, каким образом проверяющие органы - прежде всего, ФНС, могут быть ознакомлены с фактом нарушений кассовой дисциплины хозяйствующим субъектом.

Главный механизм такого ознакомления - проведение выездной проверки. Ее основные цели заключаются в выявлении должностными лицами торгового предприятия действий, которые позволяют говорить о нарушениях кассовой дисциплины либо прямо свидетельствуют об этом. К таким действиям можно отнести:

- несвоевременность составления учетных документов по выручке, некорректное применение таких документов;

- превышение различных лимитов - остатка денежных средств в кассе, расчетов между юридическими лицами;

- задействование неисправных либо не соответствующих требованиям законодательства кассовых аппаратов;

- неисполнение требований законодательства в части применения ККТ либо составления документов, альтернативных кассовым чекам (таких как товарные чеки, БСО);

- допущение расхождений в учетных документах;

- прямые нарушения законодательства в части организации учета кассовой выручки;

- нарушения при введении организацией локальных норм об организации работы кассы.

В ходе проверки деятельности хозяйствующего субъекта на предмет качества соблюдения кассовой дисциплины ФНС может запросить:

- документы, используемые организацией или ИП в целях учета кассовых операций;

- фискальные данные, сохраненные в памяти кассового аппарата;

- документы, имеющие отношение к пользованию контрольно-кассовой техникой (проведением ее обслуживания, ремонта);

- регистры бухгалтерского учета;

- локальные нормативные акты, регулирующие ведение кассовых операций (например, приказ об установлении лимита кассы либо о неиспользовании соответствующего лимита малым предприятием);

- различные отчеты по хозяйственной деятельности.

Касательно тех или иных документов по хозяйственной деятельности и фактов, которые ее характеризуют, инспекторы вправе запрашивать в свободной форме различные разъяснения от руководства и других представителей торгового предприятия.

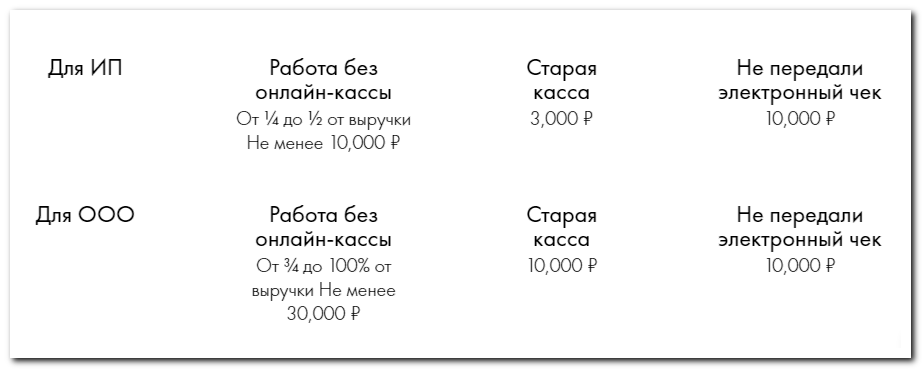

К числу наиболее серьезных штрафных санкций, которые ФНС может применить к торговому предприятию, можно отнести те, что прописаны в положениях ст. 14.5 КоАП РФ для случаев нарушений налогоплательщиками порядка пользования онлайн-кассами.

Так, неприменение онлайн-касс нового образца магазином может привести к штрафу:

- выписываемому должностному лицу магазина - в размере 25-50% от выручки, которую получил магазин, но не пробил на кассе (при этом, минимальный штраф - 10 тыс. руб. вне зависимости от выручки);

- на магазин как на юрлицо - в размере 75-100% от выручки, не пробитой на кассе.

При повторном нарушении закона об использовании ККТ, а также в том случае, если сумма выручки, не пробитой на кассе, достигнет 1 млн. рублей, то в отношении хозяйствующего субъекта применяются существенно более строгие санкции в виде:

- дисквалификации (запрета осуществлять профессиональную деятельность) должностного лица на период 1-2 года;

- приостановления работы магазина на срок до 90 дней.

Менее строги санкции за пользование неисправной онлайн-кассы, но, тем не менее, их нельзя игнорировать. Речь идет о штрафах:

- на должностных лиц - в размере 1500 - 3000 рублей;

- на торговую организацию как на юрлицо - в размере 5000 - 10 000 рублей.

Отдельные штрафные санкции установлены за невыдачу покупателю продавцом электронного кассового чека. В таких случаях должностное лицо магазина может быть оштрафовано на 2 тыс. руб., а магазин как юридическое лицо - на 10 тыс. руб.

В числу прочих возможных санкций ФНС при нарушениях в области кассовой дисциплины можно отнести:

- Применение штрафов за нарушение фирмой правил бухгалтерского учета (как мы уже знаем, отражение в них записей о кассовых операцией - важнейшая составляющая соблюдения норм законодательства о документировании таких операций).

В случае обнаружения нарушений в данном направлении учета ФНС на основании положений ст. 15.11 КоАП РФ может:

- оштрафовать должностное лицо торгового предприятия на 5-10 тыс. рублей;

- при повторном нарушении - оштрафовать должностное лицо на 10-20 тыс. рублей либо дисквалифицировать его на срок до 2 лет.

При этом, нарушение должно быть квалифицировано как грубое. К числу таких нарушений относятся:

- искажение данных в регистрах учета, которое приводит к занижению налогов на 10% и более относительно тех, что могли бы быть исчислены при корректных записях в регистрах;

- намеренное искажение на 10% и более любых показателей в бухгалтерской отчетности;

- отражение в регистрах учета факта хозяйственной деятельности, не существующего на самом деле (мнимого, притворного);

- формирование отчетности не на основе регистров учета;

- использование счетов не на основе регистров учета;

- отсутствие первичных документов;

- неприменение торговой организацией регистров учета.

- Доначисление налогов (с последующей обязанностью торговой организации уплатить не только их, но и начисленные в предусмотренных законом случаях штрафы, пени).

Поводом для доначисления налогов может быть, к примеру, регулярная выдача сотрудникам под отчет крупных сумм по расходным ордерам - такие выплаты могут быть приравнены к заработной плате, и на них ФНС может начислить НДФЛ.

В интересах торговой организации - установить локальные правила, по которым в фирме ответственность за соблюдение кассовой дисциплины будет возложена на определенных лиц. Например, это может быть главный бухгалтер либо сотрудники, находящиеся в его непосредственном подчинении. Но следует иметь в виду, что при серьезных нарушениях норм законодательства о кассовом учете ответственность, в первую очередь, несет директор организации или же индивидуальный предприниматель, владеющий торговым бизнесом.

Видео — кассовая дисциплина организаций и предпринимателей:

Правительство постепенно вводит онлайн-кассы с 2017 года. Новый закон принят и теперь предприниматели отправляют копии чеков в ФНС. Налоговая в реальном времени видит выручку бизнеса.

Онлайн-кассы с 2017 года: новый закон (видео)

Что такое онлайн-касса

Это кассовая техника, которая подсоединена к интернету. Внешне она идентична оборудованию старого образца. Изменилось только внутреннее устройство. От прежней ККТ, новая отличается несколькими функциями.

- Печатает на чеке двумерный QR-код. По нему покупатель может проверить, отчитался ли продавец в налоговой.

- Через интернет отправляет чеки оператору фискальных данных.

- Посылает клиентам чеки SMS-сообщением или на e-mail. После того как приняли новый закон 54-ФЗ, электронные чеки приравниваются к бумажным.

- Содержит (ФН), который шифрует и подписывает чеки. Это аналог ЭКЛЗ.

Теперь налоговая знает о каждой выпущенной единице техники. По серийному номеру вы можете проверить, есть ли аппарат в реестре и можно ли на нем работать. Это делается на сайте налоговой.

Подберем и настроим онлайн кассу

под 54ФЗ в день обращения!

Оставьте заявку и получите консультацию

в течение 5 минут.

Как доработать старую ККМ?

Если аппарат не сильно устарел, . Комплект доработки включает в себя сетевой модуль, шильдики (наклейки) и новые документы. Модернизировать ККТ дешевле, чем покупать. POS-терминалы и фискальные регистраторы Viki стоит доработать 7 тыс. р. Технику Атола, выпущенную с октября 2016, можно доработать бесплатно — достаточно обновить прошивку.

Сколько стоит онлайн-касса

Налоговая заявила, что малому бизнесу понадобится 25.000 рублей. Сюда включены — цена онлайн-кассы, ФН, оператора и интернета. Расходы на кассовый аппарат можно учесть в налоговой декларации. Спецрежимы — 18.000 рублей на одну ККТ.

Кассовый аппарат Меркурий 115Ф — 9.900 р. без учета фискального накопителя

Как работает онлайн-касса

Когда клиент оплачивает покупку в магазине, кассовый аппарат пробивает чек. Накопитель подписывает и шифрует чек, а потом ККТ передает его оператору.

Онлайн-касса - это кассовый аппарат, который в режиме онлайн с 1 июля 2017 года должен передавать электронные копии чеков в налоговую через специализированных операторов фискальных данных (ОФД).Требования к чеку и БСО

Согласно новому закону об онлайн-кассах, с 2017 года . В нем стало на 17 обязательных позиций больше.

Как выглядит новый чек

Сравнение реквизитов старого и нового чеков вы можете скачать .

Теперь БСО — то же самое, что и чек. У них одинаковые реквизиты и одинаковый вид. В принятом законе об онлайн-кассах указано, что для бланков строгой отчетности нужно специальное устройство, но печатать их можно и на обычной онлайн-ККМ.

ИП, которые используют патент или ЕНВД, пишут в чеках название товара с 2021 года.

Популярные вопросы и разъяснения о применении онлайн-касс

Какие штрафы за неприменение онлайн-ККТ?

Штрафы за онлайн-кассы с 2017 года выросли.

Штрафы за отсутствие ККТ или ее неправильное использование

Нужно подписывать договор с ЦТО?

По новому закону он необязательный. Но производители техники не дают гарантию, если у вас нет договора с ЦТО. К тому же обслуживание кассовых аппаратов стало сложнее, ведь техника подключается к интернету. Поэтому советуем вам подписать договор с техническим центром.

Что делать, если у меня в городе проблемы с интернетом?

Если правительство внесло ваш населенный пункт в список местностей, где нет связи — используйте ККТ в автономном режиме. Вы должны , но не подключать ее к интернету и не отправлять чеки оператору. Все данные будут записываться в накопитель.

Кратковременные перебои интернета не страшны. Чеки сохраняются в ФН и отправятся, когда связь восстановится. Без интернета техника работает еще 30 дней.

Как часто покупать фискальный накопитель?

ОСН — каждые 13 месяцев. Предприниматели на УСН, ЕНВД и патенте — раз в 36 месяцев.

Как интернет-магазинам выдавать чеки?

После того как внесли поправки в закон 54-ФЗ, электронные чеки заменяют бумажные. Для торговли в интернете есть специальные автоматизированные кассы, которые во время оплаты сами отправляют клиентам чеки. Пример — РП СИСТЕМА 1 ФС. Больше информации в .

Остались вопросы? Посетите наш . Там собраны полезные советы и разъяснения нового закона о кассовых аппаратах.

Видео: «Закон об онлайн кассах с 2017 года»

Он должен отвечать новым требованиям:

- печатать QR-код и все необходимые по закону данные на чеке;

- отправлять электронные копии чеков ОФД и покупателям;

- иметь встроенный в корпус фискальный накопитель.

Новые кассы (доработанные и совсем новые) занесены в специальный реестр моделей контрольно-кассовой техники (ККТ) и утверждены Федеральной налоговой службой.

Все требования к онлайн-кассам описаны в новой редакции ФЗ-54 и обязательны для всех кассовых аппаратов с 2017 года.

Когда законопроект вступает в силу? Что изменится?

Закон 54-ФЗ в редакции ФЗ №290-ФЗ от 03.07.2016 вступил в силу 15 июля 2016 г.«Новая редакция закона внесет значительные изменения в привычный порядок осуществления торговли и внедрит инновации в рабочий процесс, а именно:

- порядок взаимодействия с ФНС: новый порядок регистрации и перерегистрации ККТ;

- порядок расчетов с покупателями: отправка электронного чека по требованию;

- требования к контрольно-кассовой технике: обеспечение онлайн - передачи данных о расчетах в электронном виде в ФНС через операторов фискальных данных.»

Договор с ОФД - обязательный документ по требованиям нового закона. Без него не получится зарегистрировать онлайн-кассу. Однако поменять оператора владелец кассы может в любой момент. Стоимость услуг ОФД - от 3 000 рублей в год.

Реестр ККТ (онлайн-касс) - это перечень кассовой техники, готовой к работе по новым правилам и официально одобренной Федеральной налоговой службой России. На декабрь 2016 года реестр контрольно-кассовой техники содержит 43 модели ККТ. Список обновляется, с ним любой желающий может ознакомиться на сайте налоговой. Каждая конкретная касса также вносится в реестр экземпляров ККТ.

Фискальный накопитель (ФН) шифрует и передаёт фискальные данные ОФД. ФН пришёл на замену ЭКЛЗ. Технические требования к фискальному накопителю описаны в законе, каждый экземпляр ФН внесен в специальный реестр. Срок действия фискального накопителя для всех предпринимателей разный и зависит от применяемой системы налогообложения:

- для ОСНО - 13 месяцев;

- для УСН, ПСН, ЕНВД - 36 месяцев.

Фискальные данные - это информация о финансовых операциях, проводимых на кассе.

Началом срока службы фискального накопителя является дата его активации. Владелец ККТ обязан хранить ФН после замены 5 лет. Менять ФН предприниматель может как самостоятельно, так и с помощью специалистов сервисных центров. Данные с фискального накопителя будут передаваться в ФНС сразу в онлайн режиме, а не раз в год, как раньше.

Проверить заводской номер фискального накопителя можно прямо на сайте ФНС

.

Зачем нужны все эти новшества?

Эти изменения нужны для того, чтобы устранить недобросовестную конкуренцию и сделать бизнес более прозрачным для государства.

- построить конкурентный рынок за счет гарантированного выявления нарушений;

- сократить количество выездных проверок, сделав их точечными;

- вовлечь покупателей в гражданский контроль.

Для кого они нужны?

Для всех организаций и индивидуальных предпринимателей, осуществляющих расчеты на территории РФ:

- розничных магазинов;

- кафе;

- ресторанов;

- аптек;

- юридических фирм и других организаций, оказывающих услуги населению.

Кто уже подключен к технологии онлайн касс?

На сайте ФНС указано, что перед внедрением технологии онлайн касс в масштабах всей страны был проведен эксперимент в отдельных регионах.В соответствии с постановлением Правительства РФ от 14.07.2014 № 657 «О проведении в 2014 - 2015 годах эксперимента…» с применением технологии передачи информации о расчетах в адрес налоговых органов для апробирования предлагаемой технологии был проведен эксперимент в течение шести месяцев с 1 августа 2014 года в четырех субъектах Российской Федерации: в Москве, Московской области, Республике Татарстан и Калужской области.

На сегодняшний день к апробируемой технологии подключено 3,5 тысячи единиц кассовой техники, пробито 50 млн чеков на сумму 40 млрд рублей.

Как работает онлайн-касса и что теперь должно быть на чеке?

Процесс продажи на онлайн-кассе теперь выглядит так:

- Покупатель оплачивает покупку, онлайн-касса формирует чек.

- Чек записывается в фискальный накопитель, где подписывается фискальными данными.

- Фискальный накопитель обрабатывает чек и передает его в ОФД.

- ОФД принимает чек и высылает фискальному накопителю обратный сигнал о том, что чек получен.

- ОФД обрабатывает информацию и отправляет её в ФНС.

- По запросу, кассир отправляет электронный чек на почту или телефон покупателя.

Какие же преимущества дает новая технология? Для предпринимателя:

- снизить ежегодные расходы на ККТ;

- возможность в режиме реального времени следить за своими оборотами;

- регистрация кассы по интернету;

- применять в составе ККТ современные электронные устройства – мобильные телефоны и планшеты;

- уменьшение количества налоговых проверок;

- меньше конкурентов, работающих по «серой» схеме.

- получить электронный чек у оператора фискальных данных и (или) в своей электронной почте;

- самостоятельно быстро и удобно проверить легальность кассового чека через бесплатное мобильное приложение и в случае возникновения вопросов тут же направить жалобу в ФНС России.

Порядок применения новой ККТ - сроки

Кто должен перейти на онлайн-кассы? Переход на онлайн-кассы проходит в несколько этапов и затрагивает:

- предпринимателей, которые уже применяют ККТ;

- торговцев акцизными товарами;

- владельцев интернет-магазинов;

- предпринимателей, оказывающих услуги населению и не применяющих кассы, в том числе ИП на ЕНВД, УСН и ПСН;

- владельцы вендинговых и торговых автоматов, а также платежных терминалов.

Предприниматели, которые используют бланки строгой отчетности (БСО), тоже попадают под нововведения.

Форма бланков строгой отчетности меняется. С 1 июля 2018 года все БСО должны быть напечатаны при помощи специальной автоматизированной системы. Эта система - разновидность онлайн-кассы, и она тоже передаёт данные онлайн.

FAQ

Если компания работает на двух системах налогообложения - УСН и ЕНВД - когда нужно переходить на новые правила?

С 1 июля 2017 года налогоплательщики на УСН должны применять онлайн-кассу. Параллельные режимы налогообложения не играют никакой роли.

Кроме того, по каждому режиму пробивается отдельный чек.

Что должно быть на чеке?

Согласно ст. 4.7. Закона 54-ФЗ, если покупатель попросил отправить электронную копию чека, то в бумажном нужно указывать электронную почту клиента.

Адрес продажи варьируется в зависимости от вида торговли.

- Если касса установлена в помещении, то необходимо указать адрес магазина.

- Если торговля ведется с автомобиля, то указывается номер и название модели авто.

- Если товары продает интернет-магазин, то на чеке должен быть указан адрес сайта. Фамилию кассира не нужно указывать в чеках из интернет-магазинов.

Штрафы

Штрафовать за нарушения новых правил будет ФНС. Взыскания начнутся уже с 1 февраля 2017 года. Размер взысканий: от 3 000 рублей до запрета торговли.

Процедура оформления административного нарушения стала проще. При первом нарушении в ряде случаев возможно устное предупреждение, но при повторном - приостановка торговли до 90 дней (ст. 14.5 КоАП РФ).

Подача организацией недостоверных сведений при соискании разрешения на обработку фискальных данных

Для должностных лиц предусмотрен административный штраф в размере от 20 000 до 30 000 рублей.

Для юридических - административный штраф в размере от 200 000 до 300 000 рублей.

ИП или юр. лицо не применяет кассу вообще (ч. 2 ст. 14.5 КоАП РФ):

- фактическое неиспользование контрольно-кассового аппарата;

- отсутствие ККТ или использование ККТ не зарегистрированной в ФНС;

- использование в работе кассового оборудование, которое не включено в Государственный реестр ККТ;

- использование ККТ без фискальной памяти;

- использование ККТ с фискальной памятью, но в нефискальном режиме или с вышедшим из строя блоком фискальной памяти;

- использование ККТ с отсутствующей пломбой центра технического обслуживания, которая является условием допуска ККТ к работе;

- использование ККТ у которой пломба ЦТО имеет повреждения, и, следовательно, свидетельствует о доступе третьих лиц к фискальной памяти;

- использование ККТ, которая пробивает чеки с указанием суммы, меньше той, что была уплачена при продаже покупателем или клиентом организации.

Для должностных лиц предусмотрен штраф от ¼ до ½ от суммы расчета, осуществленного без ККТ (минимум 10 000 руб.).

Для юридических и ИП -

штраф от ¾ до 1 суммы расчета, осуществленного без ККТ (минимум 30 000 руб.).

При повторном нарушении, если сумма расчетов, осуществленных без применения ККТ, составляет 1 млн. рублей и более (ч. 3 ст. 14.5 КоАП РФ):

- для должностных лиц - дисквалификация на срок от 1 года до 2 лет;

- для ИП и юр. лица - приостановление деятельности на срок до 90 суток.

Применение контрольно-кассовой техники, не соответствующей установленным требованиям.

Сюда относятся все требования, перечисленные в новой редакции статьи 4 Федерального закона от 22.05.2003 №54-ФЗ.

Например, старую ККТ вовремя не заменили на новые онлайн кассы. А также нарушение порядка регистрации ККТ; сроков и условий ее перерегистрации, порядка и условий ее применения (ч. 4 ст. 14.5 КоАП РФ).

Должностные лица -

Юридические лица -

Применение контрольно-кассовой техники с нарушением установленных законодательством РФ о применении контрольно-кассовой техники порядка регистрации контрольно-кассовой техники, порядка, сроков и условий ее перерегистрации, порядка и условий ее применения.

Сюда относятся все требования новой статьи 4.2. «Порядок регистрации, перерегистрации и снятия с регистрационного учета ККТ», введенной Федеральным законом №290-ФЗ в Федеральный закон от 22.05.2003 №54-ФЗ.

Должностные лица - предупреждение или штраф в размере 1 500 - 3 000 рублей.

Юридические лица - предупреждение или штраф в размере 5 000 - 10 000 рублей.

ИП, юр. лицо не направляет клиенту чек или бланки строгой отчётности (БСО) в электронной форме или не выдаёт их в бумажном виде по требованию покупателя (ч. 6 ст. 14.5 КоАП РФ).

Должностные лица - предупреждение или штраф 2 000 рублей.

Юридические лица - предупреждение или штраф 10 000 рублей.

Непредставление ООО или ИП информации и документов по запросам налоговых органов или представление таких информации и документов с нарушением сроков, установленных законодательством РФ о применении контрольно-кассовой техники.

Сюда относятся все требования статьи 5 Федерального закона от 22.05.2003 №54-ФЗ в новой редакции:

- ООО и ИП, осуществляющие расчеты с потребителями, обязаны предоставлять в налоговые органы по их запросам информацию и (или) документы, связанные с применением ККТ, при осуществлении ими контроля и надзора за применением контрольно-кассовой техники;

- ООО и ИП, осуществляющие расчеты с потребителями, обязаны предоставлять информацию и документы в электронной форме в соответствии с законодательством РФ о применении ККТ в налоговые органы через кабинет контрольно-кассовой техники в случаях, в порядке и в сроки, которые установлены уполномоченным органом.

Должностные лица - предупреждение или штраф 1 500 - 3 000 рублей.

Юридические лица - предупреждение или штраф 5 000 - 10 000 рублей.

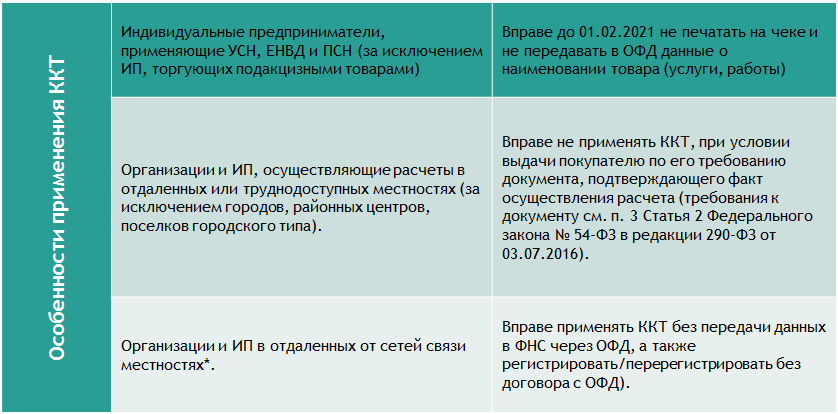

Критерии отнесения территорий к отдаленным или труднодоступным местностям для целей неприменения ККТ определяются региональными властями.

В письме Минфина России от 01.09.16 № 03-01-15/51124 дано разъяснение, что для того чтобы освободить некоторые компании или предпринимателей от применения ККТ, инициативу должны проявить региональные власти.

Можно привести два примера таких решений.

- В Постановлении главы администрации Амурской области от 02.02.99 № 49 было предусмотрено, что к критериям определения отдалённых населённых пунктов относится расположение на расстоянии свыше 60 км от районного центра и численность населения до 500 человек при недостаточной транспортной освоенности и низкой покупательной способности населения.

- В Постановлении главы администрации Краснодарского края от 01.08.01 № 703 были утверждены такие критерии, как:

- затруднение транспортного сообщения (нет регулярного автобусного сообщения в связи с отсутствием между населенными пунктами дорог с твёрдым покрытием и отсутствует железнодорожное сообщение);

- непроходимость дорог в отдельные периоды времени;

- отсутствие постоянного энергоснабжения;

- численность населения до 500 человек (за исключением курортной зоны и населенных пунктов, расположенных на расстоянии до 20 км от федеральных и краевых дорог).

Порядок перехода на онлайн кассу

- Покупка и регистрация новой кассы либо доработка и регистрация старой кассы. Узнать цену доработки. Сравнить с ценами на новые кассы. При доработке узнаем, входит ли в цену стоимость ФН (6500 руб.)

- Проверяем свои ККТ и ФН в реестрах на сайте налоговой

Проверка онлайн-касс - сервис ФНС для проверки экземпляров ККТ.

- Проверка фискальных накопителей - аналогичный сервис для проверки фискальных накопителей (чтобы вам не продали сломанный или уже использованный накопитель). - Проверяем, когда заканчивается срок замены ЭКЛЗ - По окончанию работы ЭКЛЗ вам лучше сразу установить фискальный накопитель и перейти на онлайн-кассы.

- Проводим интернет в магазин

Уточните, если ли у интернет-провайдеров вашего региона специальные тарифы (также вы можете проконсультироваться в вашем ЦТО (или АСЦ).

- Выясните, что для вас подойдет: проводной интернет или Wi-Fi модем. - Уточняем наличие обновлений кассовой программы

Если вы работаете с кассовым ПО, например, с товаро-учетной системой, обязательно выясните, будет она дорабатываться до работы по новым правилам, совместима ли она с онлайн-кассой, сколько будет стоить доработка и когда она будет проведена.

- Снимите с учета ФНС старую ККТ - Обратитесь в ваш ЦТО и снимите отчет с ЭКЛЗ.

Напишите заявление о снятии с учета и сдайте его в налоговую.

- На руках у вас должно остаться карта владельца ККТ с отметкой о снятии с учета. - Выберите ОФД и заключите с ним договор

- Зарегистрируйте онлайн-кассу.

Классический способ ничем не отличается от старого. Вы собираете документы, берете новую кассу с фискальным накопителем, идете в налоговую, заполняете заявление и ждёте. Через некоторое время вам выдают регистрационный номер.

Электронный способ регистрации онлайн-кассы позволяет сэкономить время. Чтобы установить онлайн-кассу, вам понадобится электронно-цифровая подпись. Получите её заранее в любом удостоверяющем центре.

Как зарегистрировать онлайн-кассу:

- На сайте nalog.ru зарегистрируйтесь в личном кабинете.

- Заполните заявление на сайте ФНС.

- Введите регистрационный номер онлайн-кассы и фискального накопителя.

- Заполните реквизиты ОФД.

Если вы всё сделали правильно, ФНС выдаст вам регистрационный номер ККТ.

В этой статье мы расскажем, как работать с наличностью тем бизнесменам, которые пока на онлайн-кассы не переходят, а также про изменения, которые коснутся всех остальных. Уже с 1 июля 2017 года большинство предпринимателей начинают работать на онлайн-кассах. Теперь придется пробивать чеки чаще, а также кассиру придется указывать признак расчетов и другие новые реквизиты.

Кому срочно переходить на онлайн-кассы

Индивидуальные предприниматели на УСН и общем режиме переходят на онлайн-кассы к 1 июля 2017 года. Но, если вы оказываете услуги населению и выписываете БСО, то можете работать без онлайн-кассы еще год.

Но если вы работаете на вмененке и патенте, при этом не торгуя алкоголем, перейти на онлайн-ККТ можно к 1 июля 2018 года.

Также, независимо от налогового режима, к 1 июля 2017 года перейти на новые кассы обязаны все ИП, которые продают алкоголь в магазинах и в общепите.

Еще не надо применять кассы ИП, которые занимаются льготируемыми видами деятельности, а также ведут бизнес в труднодоступных и удаленных местностях.

О том, кому применять онлайн-кассу в 2017 году смотрите в таблице ниже.

| Деятельность | Налоговая система ИП | ||

|---|---|---|---|

| ОСНО | УСН | ЕНВД и патент | |

| Торговля, работы и услуги юридическим лицам. | Предприниматель должен использовать онлайн-кассу. В чеке нужно отражать наименование товаров, работ, услуг, цену единицы. | Предприниматель должен использовать онлайн-кассу. В чеке можно не отражать наименование товаров, работ, услуг, цену за единицу товара. | |

| Интернет-торговля. | Предприниматель должен использовать онлайн-кассу. В чеке нужно отражать наименование товаров, работ, услуг, цену единицы. Если платежи происходят по Интернету, то покупателям надо выдавать только электронные чеки. | Предприниматель должен использовать онлайн-кассу. В чеке можно не отражать наименование товаров, работ, услуг, цену за единицу товара. Если платежи происходят по Интернету, то покупателям надо выдавать только электронные чеки. | Коммерсант вправе не применять онлайн-ККТ, если по требованию покупателей выдает документ об оплате, заменяющий чек. |

| Услуги населению. | ИП вправе не применять онлайн-кассу, если выдает покупателям бланки строгой отчетности. | ИП вправе не применять онлайн-ККТ, если выдает покупателям бланки строгой отчетности или выписывает по требованию клиентов документы об оплате, заменяющие чеки. | |

| Торговля алкоголем в магазине и общепите. | Предприниматель должен использовать онлайн-кассу. В чеке нужно отражать наименование товаров, работ, услуг, цену за единицу товара. | ||

| Работа в труднодоступных местностях и областях, удаленных от сетей связи. | В труднодоступных местностях ИП не применяет кассу. Но по требованию покупателей он выдает документ об оплате, заменяющий чек. А в местностях, удаленных от сетей связи, надо применять онлайн-ККТ в автономном режиме. | ||

Для каких видов деятельности переход на онлайн-кассу можно отложить

Некоторые виды деятельности освобождены от ККТ. При этом бизнесмены, которые занимаются льготируемыми видами бизнеса, вправе не применять кассу при любом налоговом режиме. Вы можете отказаться от кассы, если:

- торгуете мороженым, газетами или напитками в розлив;

- оказываете мелкие бытовые услуги (ремонтируете и красите обувь, изготавливаете ключи);

- продаете товары на рынках и ярмарках, кроме ковров, одежды, мебели.

Вы вправе не выписывать клиентам документы об оплате, заменяющие кассовые чеки, только если ведете льготируемый бизнес.

Распоряжение Правительства РФ от 14.04.2017 № 698-р приводит полный перечень товаров, которые нельзя продавать без кассового аппарата.

От каких кассовых бумаг бизнесмен может отказаться

После перехода на онлайн-кассы ИП вправе не заполнять:

- Форма № КМ-1

Акт о переводе показаний суммирующих денежных счетчиков на нули и регистрации контрольных счетчиков; - Форма № КМ-2

Акт о снятии показаний денежных счетчиков при сдаче ККТ в ремонт; - Форма № КМ-3

Акт о возврате денежных сумм покупателям по неиспользованным кассовым чекам; - Форма № КМ-4

Журнал кассира-операциониста; - Форма № КМ-5

Журнал регистрации показаний суммирующих денежных и контрольных счетчиков ККТ, работающих без кассира-операциониста; - Форма № КМ-6

Справку-отчет кассира-операциониста; - Форма № КМ-7

Сведения о показаниях счетчиков ККМ и выручке организации; - Форма № КМ-8

Журнал учета вызовов технических специалистов и регистрации выполненных работ; - Форма № КМ-9

Акт о проверке наличных денежных средств кассы.

Как работать в труднодоступных местностях и областях, удаленных от сетей связи

Коммерсанты, которые трудятся в отдаленных или труднодоступных местностях, вправе работать без ККТ). А в местностях, удаленных от сетей связи, ИП применяют онлайн-кассы, не передавая данные по Интернету в налоговую службу. Расскажем об этих продавцах подробнее.

ИП работает в местностях, удаленных от сетей связи

Такие коммерсанты применяют новую онлайн-ККТ, которая работает в автономном режиме. Это значит, что ИП не обязан:

- заключать договор с оператором фискальных данных;

- передавать сведения о продажах в режиме онлайн в налоговую инспекцию.

Местности, удаленные от сетей связи, - это населенные пункты, численность населения в которых не превышает 10 000 человек. Но перечень местностей, где отсутствует Интернет, утверждают региональные власти. Некоторые регионы уже утвердили списки, например Астраханская, Липецкая и Ярославская области, Чувашская Республика, Пермский край.

Если ваш адрес попал в такой список, зарегистрируйте в налоговой инспекции онлайн-ККТ. В заявлении о регистрации сделайте отметку, что касса работает в автономном режиме. Когда налоговики получат заявление, они проверят, попадает ли ваш адрес в региональный перечень местностей, удаленных от Интернета.

Налоговые инспекторы откажутся регистрировать автономную кассу в двух случаях: если населенного пункта в списке нет и если власти не утвердили перечень местностей, удаленных от сетей связи.

ИП работает в отдаленных и труднодоступных местностях

Список таких местностей утверждают региональные власти. Например, отдаленные и труднодоступные населенные пункты есть:

- в Астраханской области;

- Челябинской области;

- Республике Башкортостан;

- Пермском крае;

- Чукотском автономном округе.

ИП в отдаленных и труднодоступных местностях нужно выдавать по требованию покупателей документ об оплате, заменяющий кассовый чек.

Унифицированной формы документа об оплате нет. Вы вправе разработать его самостоятельно. Включите в бланк все обязательные реквизиты:

- дату, время и адрес расчета;

- ФИО, ИНН коммерсанта;

- налоговую систему индивидуального предпринимателя;

- признак расчета;

- наименование товаров, работ, услуг, их количество, цену за единицу и общую стоимость с учетом скидок и наценок, ставку НДС;

- сумму расчета с отдельным указанием ставок и сумм НДС;

- форму расчета - наличные или электронные средства платежа;

- сумму оплаты;

- должность и фамилию того, кто рассчитывается с покупателем.

Документ, который заменяет чек ККТ, выписывайте от руки, напечатайте в типографии или домашнем компьютере.

Принимая наличные деньги, заполните бланк в двух экземплярах, например под копирку, и подпишите его. После чего выдайте один экземпляр клиенту. Второй оставьте у себя.

Можно предусмотреть в бланке отрывную часть вместо второго экземпляра.

Какой чек пробивать на онлайн-кассе

Использовать онлайн-ККТ нужно чаще, чем старые кассы с ЭКЛЗ. Раньше продавцы пробивали чеки, когда покупатели расплачивались за проданный товар наличными или банковскими картами.

На новых кассах вам придется также формировать чеки, когда вы:

- возвращаете покупателям деньги за товар;

- исправляете ошибку в выданном чеке;

- получаете от клиентов деньги любыми электронными средствами платежа - через электронный кошелек, интернет-сайт, онлайн-кабинет банка.

Чтобы зарегистрировать онлайн-ККТ в инспекции, заключите договор с оператором фискальных данных. Он станет передавать данные о расчетах по кассе в инспекцию через Интернет.

В новых чеках больше реквизитов, чем в старых. Новые сведения в кассовом чеке: система налогообложения коммерсанта, адрес расчета, его форма - наличными или по безналу. ИП на общем режиме и продавцы алкоголя обязаны в чеках указывать также наименование товара и цену за единицу с учетом скидок и наценок. Бизнесмены на спецрежимах, которые не торгуют алкоголем, отражают в чеке только общую стоимость товаров.

Кроме того, в чеке нужно указывать:

- должность и фамилию кассира, кроме расчетов через Интернет;

- адрес электронной почты ИП - если покупателю отправляете чек через Интернет;

- адрес электронной почты или абонентский номер покупателя - если отправляете чек через Интернет.

Новые кассовые чеки содержат признак расчета:

- приход - получение денег от покупателя;

- возврат прихода - возврат денег покупателю;

- расход - выдача денег клиенту в виде выигрышей, за металлолом.

Если вы исправляете ошибку, то на онлайн-кассе пробивайте чек коррекции. Причем такой чек содержит такой же признак, как и в первоначальном документе, например приход, если вы исправляете полученную от клиента сумму за проданный товар.

Чеки новых касс содержат также двухмерный QR-код. Исключение - только чеки коррекции, в них кода нет.

Если в чеке нет QR-кода, то ИП ждет штраф - от 1 500 ₽ до 3 000 ₽.

За какие ошибки оштрафуют

Выдача чеков коррекции

Чек коррекции пробивайте, когда исправляете ошибку по кассе. Например, если кассир не сформировал чек или пробил ошибочную сумму. Тогда кассир, открывая смену, пробивает чек коррекции на неучтенную сумму. В чеке коррекции кассир отражает дату, когда произошла ошибка. Допустим, кассир открыл смену 20 марта и сделал чек коррекции за 3-е число.

Реквизиты чека коррекции:

- наименование документа;

- код формы ФД;

- версия ФФД;

- наименование пользователя;

- ИНН пользователя;

- номер чека за смену;

- дата, время;

- номер смены;

- признак расчета;

- применяемая система налогообложения;

- адрес расчетов;

- место расчетов;

- кассир;

- ИНН кассира;

- регистрационный номер ККТ;

- тип коррекции;

- основание для коррекции;

- сумма расчета, указанного в чеке (БСО);

- сумма по чеку (БСО) наличными;

- сумма по чеку (БСО) электронными;

- сумма по чеку (БСО) предоплатой (зачетом аванса и предыдущих платежей);

- сумма по чеку (БСО) постоплатой (в кредит);

- сумма по чеку (БСО) встречным предоставлением;

- сумма НДС чека по ставке 18%;

- сумма НДС чека по ставке 10%;

- сумма расчета по чеку с НДС по ставке 0%;

- сумма расчета по чеку без НДС;

- сумма НДС чека по расч. ставке 18/118;

- сумма НДС чека по расч. ставке 10/110;

- номер ФД;

- номер ФН;

Если кассир пробил чек коррекции, значит, ранее не учли всю выручку по ККТ. А за это могут оштрафовать ИП минимум на 10 000 ₽.

В ИФНС не назначат штраф, если до проверки кассир оформит акт о выявленных излишках, недостачах. Попросите кассира в документе указать дату, время и причину, по которой происходит корректировка.

Выдача возвратных чеков

Кассовый чек с признаком «возврат прихода» оформляйте, если:

- покупатель возвращает приобретенный товар и получает назад уплаченные деньги;

- кассир пробил по ошибке в чеке лишнюю сумму.

Кассовый чек с признаком «возврат прихода» содержит все обязательные реквизиты первоначального документа на приход. Например, сумму расчета, налоговую систему, которую применяет ИП, сумму расчета.

Как принимать наличные без ККТ на вмененке, патенте или по услугам населению

Если вы не применяете ККТ на вмененке и патенте, выдавайте по требованию покупателей документ, заменяющий кассовый чек. Например, квитанцию или товарный чек. Обязательные реквизиты такого документа:

- порядковый номер и дата выдачи;

- ФИО индивидуального предпринимателя, его ИНН;

- наименование и количество оплачиваемых товаров;

- сумма оплаты наличными или по карте в рублях.

Если вы не применяете ККТ по услугам населению, то выписывайте всем клиентам бланки строгой отчетности.

Применяйте унифицированные бланки строгой отчетности, если такие есть для ваших услуг.

Для остальных видов услуг населению бизнесмен вправе применять бланки строгой отчетности в произвольной форме.

- наименование документа (квитанция на оплату услуг, проездной документ, путевка, абонемент);

- шестизначный номер и серия БСО;

- ФИО, ИНН предпринимателя;

- вид и стоимость оказываемой услуги;

- сумма оплаты;

- дата расчета и составления БСО;

- должность и ФИО лица, принявшего деньги, и его подпись;

- сокращенное наименование, адрес, ИНН типографии;

- номер заказа, год его выполнения, тираж БСО.

- Творожный десерт без выпечки с желатином и фруктами

- Варенье из сладкой ароматной дыни на зиму: секреты приготовления

- В мультиварке, запеканка картофельная

- Как правильно заморозить болгарский перец: заготовка в разных вариациях

- Как готовить макрурус рыбу правильно

- "дамские пальчики" пирожное

- Как приготовить гуляш из курицы с вкусной подливой

- Что сделать с клюквой - пошаговые рецепты приготовления моченой или сушеной на зиму, выпечки или напитков

- О таинствах. Таинство Елеосвящения. О правилах Соборования: как происходит это Таинство

- О правилах Соборования: как происходит это Таинство

- Распятие христа. Икона распятие христа

- Византийская империя: столица

- Алексий человек Божий. Икона на холсте. Икона «Алексий человек Божий, преподобный Подвиг алексея божьего человека

- Вольтер: краткая биография, основные идеи и философия

- Визуализация желаний: техники, основные принципы и рекомендации Как правильно визуализировать желание на конкретного человека

- Реальные деньги для семьи — материнский капитал: когда можно воспользоваться и как сразу получить?

- Как поступить на бюджет в колледж и после колледжа

- Перечень льгот и выплат при рождении третьего ребенка

- Родовые выплаты за первого ребенка: какие полагаются и как получить

- Рецепты приготовления вкусных соленых помидоров на зиму