Сущность финансового планирования и прогнозирования. Прогнозирование и планирование финансов. Методы планирования финансов. Планирование финансов на предприятии

ФИНАНСОВОЕ ПЛАНИРОВАНИЕ И ПРОГНОЗИРОВАНИЕ

В результате изучения данной главы студент должен:

знать

Основные понятия, содержание и различия стратегического, долгосрочного и краткосрочного финансового планирования и прогнозирования;

Основные задачи, решаемые методами планирования и прогнозирования;

Современные методы планирования и прогнозирования;

Ограничения в применении методов планирования и прогнозирования;

Основы бюджетирования как инструмента финансового планирования в компании;

уметь

Использовать основные методы финансового планирования и прогнозирования;

Выбрать оптимальный метод планирования или прогнозирования для наиболее эффективного решения поставленной задачи (на уровне планирования в компании);

Оценить точность полученного решения;

владеть

Навыками построения основных бюджетов компании.

Финансовое планирование и прогнозирование: сущность, методы, виды

В ходе своей деятельности компании приходится принимать решения относительно развития своей хозяйственной деятельности в будущем. При этом необходимо решать задачи двух видов:

1) определение будущего состояния компании;

2) выработка четкой последовательности действий для достижения поставленной цели в определенных условиях.

В зависимости от того, какая задача решается, используют либо аппарат прогнозирования, либо аппарат планирования. Задачи планирования и прогнозирования решаются во всех сферах деятельности компании, не исключая управление финансами. Однако финансовое планирование и прогнозирование занимает отдельное место – в силу универсальности финансовых показателей, о чем уже было сказано в главе 1 настоящего учебника, именно финансовое планирование и прогнозирование позволяет:

– сравнить между собой различные варианты использования ресурсов компании (в том числе нефинансовых);

– свести воедино различные планы и прогнозы и провести общую оценку эффекта от их реализации;

– привязать различные нефинансовые планы развития компании к достижению глобальных целей развития, в частности к увеличению стоимости компании, и др.

Поэтому финансовое планирование и прогнозирование занимает центральное место в общей системе управления любой целенаправленно развивающейся компании.

Основное различие между финансовым планированием и финансовым прогнозированием заключается в степени неопределенности причинно-следственных связей. Для того чтобы понять суть различия, необходимо сначала разобраться в сущности самих причинно-следственных связей. Необходимо четко понимать, что любое действие (причина) порождает некоторый результат (следствие), при этом результат действия может колебаться от абсолютно очевидного до абсолютно неизвестного. Аналогичный принцип используется и в управлении финансовыми рисками (см. гл. 3), однако между рисками и причинно-следственными связями нет однозначного соответствия, поскольку понятие "причинно- следственные связи" шире понятия "риск". Действия с неизвестным исходом (следствием) всегда относятся к высоко- рисковым, однако обратное утверждение не всегда верно. Например, результат конкретной сделки купли-продажи (действие или причина) может быть известен точно – прибыль; при этом ее точная величина заранее не известна и колеблется в значительных пределах, что порождает высокий риск.

Вероятность существования причинно-следственной связи определяется возможностью установить с достаточной точностью, к каким результатам приведет конкретное действие. Например, компания заключила договор на поставку сырья – в результате этого действия можно ожидать, что сырье будет доставляться. Причинно-следственная связь определенная, ее вероятность приближается к единице (равной единице она станет только в тот момент, когда сырье реально будет доставлено; до этого момента существует риск (ненулевая вероятность) не получить сырье вовремя, получить не то сырье, которое необходимо, получить брак и т.п. – следовательно, вероятность доставки сырья единице не равна).

Приведем другой пример: компания собирается начать производство абсолютно новой продукции (новой не только для себя, но и вообще для рынка). В этом случае действие (начало производства) приведет к пока неизвестному результату: продукция, возможно, будет продаваться, а возможно – нет. Причинно-следственная связь в данном случае неопределенная, ее вероятность колеблется в диапазоне от 0 до 1 или вообще стремится к нулю (в особо неопределенных случаях).

В финансовом планировании и прогнозировании вероятности существования причинно-следственных связей определяют возможность выразить связь между действием и его результатом в виде конкретных финансовых либо натуральных показателей.

Рассмотрим пример. Если для производства одной булки необходимо 0,3 кг муки стоимостью 50 руб./кг, то мини-пекарне для производства 100 булок будет необходимо 30 кг муки, за которую будет необходимо заплатить 1500 руб. Возможна и обратная связь: если мини-пекарня выделит на закупку муки 1200 руб., то будет куплено 24 кг муки, из которых можно будет произвести всего 80 булок. Нетрудно заметить, что в обоих случаях причинно-следственная связь "закупка муки – производство булок" определена, вследствие чего можно определить финансовые характеристики либо закупки, либо производства. В ситуации с неопределенными причинно-следственными связями такую точную зависимость получить невозможно. Например, невозможно с такой же точностью сказать, по какой цене можно будет продать акции этой мини-пекарни, если руководство примет решение о ее преобразовании в открытое акционерное общество.

В зависимости от того, возможно ли выразить причинно- следственные связи в виде точных математических зависимостей и отношений, и различают два способа управления будущим состоянием компании:

– финансовое прогнозирование применяется в тех ситуациях, когда вероятность существования детерминированных причинно-следственных связей невысока и, как следствие, нет возможности установить точные математические зависимости между факторами и результатами;

– финансовое планирование применяется в ситуациях с определенной причинно-следственной связью, когда зависимости "фактор – результат" можно установить с необходимой степенью точности.

Описание финансового прогнозирования нужно начать с небольшого вступления, касающегося легитимности применения данного термина. Он встречается во многих учебниках, в том числе и по финансовому менеджменту, однако тщательный анализ текста соответствующих глав и параграфов может привести вдумчивого читателя к двум выводам:

1) неправильному: прогнозирование ничем не отличается от планирования (поскольку написанное больше подходит под теоретическое описание планирования);

2) правильному: прогнозирование как таковое в этих учебниках не описано.

Попытаемся разобраться, почему так происходит. Причин такого несоответствия заголовков и содержания на самом деле две:

1) на уровне компаний крайне редко (если не сказать – никогда) требуется получать абстрактную неконкретную информацию, чаще всего перед руководством стоит конкретная задача, для решения которой требуется конкретная количественная информация; а это требует, как будет показано ниже, применения методов планирования;

2) настоящее, "классическое", прогнозирование – удовольствие весьма дорогое, так что далеко не каждая компания может позволить себе соответствующее исследование, кроме того, точность получаемых результатов чаще всего явно недостаточна для решения стоящих перед компанией конкретных задач – поэтому даже в условиях неопределенности (а ниже будет показано, что эта "неопределенность" гораздо более определенная, чем в "классическом" прогнозировании) прогнозирование пытаются заменить планированием.

Вместе с тем планирование в условиях "определенной" неопределенности все-таки сложнее, чем "простое" планирование, что и приводит исследователя к желанию особо выделить сложность проделанной им работы. Так и возникает термин "прогнозирование" – как обозначение более технологически сложного планирования. В финансовом менеджменте "сложное" планирование встречается очень часто, отсюда и распространенность термина "прогнозирование". Дабы не вступать в противоречие с трудами других авторов, в данном параграфе мы также будем использовать термин "финансовое прогнозирование", подразумевая под ним специальные технологии финансового планирования в условиях неопределенности (о которых подробнее будет рассказано в параграфе 4.2), а не технологии "классического" прогнозирования, о которых более подробно можно прочитать в трудах по макроэкономическому прогнозированию .

Финансовое прогнозирование – это научно обоснованный способ определения вероятного состояния и вероятных путей финансового развития компании либо создания аргументированных предположений относительно развития событий в будущем.

Поскольку точные значения факторов и (или) результатов их действия неизвестны, можно лишь с определенной степенью вероятности предсказать их изменения. Этот факт и обусловливает специфику финансового прогнозирования:

– большой объем качественной информации (т.е. не подкрепленной фактическими количественными данными), на основании которой очень сложно получить количественные значения результирующих показателей с необходимой точностью – это приводит к необходимости применения специальных методических приемов;

– сильная зависимость точности от субъективных особенностей исполнителя.

Объектом финансового прогноза чаще всего является влияние экономических, социальных, технических, организационных и иных процессов, происходящих как в самой компании, так и в ее внешней среде, на финансовые результаты деятельности компании.

Алгоритм проведения прогнозного исследования выглядит следующим образом:

1) проводят анализ исследуемых процессов, определяют и анализируют причинно-следственные и иные связи между действующими факторами и финансовыми результатами, оценивают сложившуюся ситуацию и выявляют проблемы, которые необходимо решать;

2) пытаются обоснованно предсказать условия, в которых будет функционировать компания в будущем, будущие трудности и вытекающие из них задачи;

3) анализируют и сопоставляют различные варианты финансового развития компании.

Прогнозы разрабатываются в виде качественных характеристик, которые должны включать в себя количественные (точечные или интервальные) значения прогнозируемых финансовых результатов и вероятность их достижения. В элементарных случаях прогноз дается в виде утверждения о возможности или невозможности достижения конкретного финансового результата. Помимо этой информации финансовый прогноз обязательно должен содержать информацию о допущениях, при которых он сделан.

Остановимся подробнее на допущениях в финансовом прогнозировании. Именно они позволяют заменить неопределенность, требующую "классического" прогнозирования, на "определенную" неопределенность, для которой возможно применение более простых экономико-математических методов.

Вспомним пример с хлебопекарней, который мы привели в сноске чуть выше. В этом примере применение "классического" прогнозирования не позволило компании ответить на вопрос о том, как изменится объем спроса на ее продукцию. Но ситуация кардинально изменится, как только компания введет некоторое допущение, например :

– "допустим, нто наша доля рынка останется неизменной" – в этом случае объем продаж компании вырастет примерно на 10%;

– "допустим, что разорится наш конкурент и наша доля рынка вырастет на 5%" – в этом случае объем продаж вырастет примерно на 15% и т.п.

Как видно, именно допущения позволили компании в данном примере конкретизировать прогноз от абстрактного "роста рынка" до необходимого компании "роста объема продаж".

Допущения играют крайне важную роль в финансовом прогнозировании – они позволяют исключить из рассмотрения наиболее трудно определяемые факторы, такие как:

– налогообложение (например, "допустим, что в следующие два года ставки налогов и налоговые льготы не изменятся");

– инфляцию ("допустим, что в следующем году инфляция останется на уровне текущего года");

– отдельные предпринимательские и финансовые риски (политические, страновые, многие отраслевые и др.) и т.д.

Таким образом, за счет введения допущений зависимость результирующего показателя от большого числа трудно определимых факторов в конечном счете сводится к зависимости от сравнительно небольшого числа хорошо определяемых факторов, в отношении которых можно установить сравнительно точную математическую зависимость между ними и результирующим показателем.

Отметим, что с самым простым и наглядным примером использования допущений студенты-экономисты сталкиваются на первом курсе, при изучении дисциплины "Экономическая теория". Речь идет о допущениях в отношении функции спроса. Классическая функция спроса содержит множество влияющих факторов, в числе которых (помимо цены самого товара): цены субститутов и комплементов, уровень доходов потребителей, потребительские предпочтения, сезонность, вкусы покупателей, покупательная способность и многие другие. Все перечисленные факторы весьма сложно поддаются численной оценке (особенно когда речь идет об их изменениях в будущем); кроме того, характер их влияния на величину спроса сложно выразить математически. Одновременно с этим характер влияния цены товара на объем спроса хорошо изучен, и соответствующая математическая зависимость имеет достаточно простой вид. Поэтому описывая функцию спроса, вводят допущение о том, что псе факторы, помимо цены товара, неизменны, что и позволяет перейти к хорошо известной первокурсникам зависимости спроса от цены, имеющей вид степенной функции:

где а и b – параметры функции спроса, отражающие влияние неценовых факторов спроса.

Возвращаясь к финансовому прогнозированию, отметим, что при описании окончательного результата финансового прогноза крайне важно указать, при каких именно допущениях он был получен – это позволит в дальнейшем не только оценить точность и адекватность прогноза, но и выяснить, можно ли было вводить то или инос допущение.

Методы финансового прогнозирования делятся на две группы: эвристические и экономико-математические.

Эвристические методы основаны на преобладании интуиции, т.е. субъективных начал. Они предполагают, что подходы, используемые для формирования прогноза, не изложены в явной форме и неотделимы от лица, делающего прогноз (финансового аналитика). При разработке прогноза основу составляют интуиция, опыт, аналитические способности. К эвристическим методам относятся, в частности, экспертные методы.

Эксперты, давая оценки, могут обосновывать свои суждения как опираясь непосредственно на интуицию, так и используя определенные причинно-следственные связи, данные статистики и расчетов. Наиболее широко распространены такие методы при прогнозировании ситуации на фондовых и валютных рынках.

В экономико-математических методах основу составляют объективные начала. В этой группе методов выделяются два основных направления: прогнозирование на основе статистических данных и прогнозирование на основе моделей. Финансовое прогнозирование на основе статистических данных использует традиционные статистические методы для решения различных финансовых задач (в качестве примера можно привести технический анализ фондового рынка).

Методы финансового прогнозного моделирования основаны на построении экономико-математических моделей развития ситуации либо компании. Структура таких моделей является предметом отдельного исследования, она устанавливается и проверяется экспериментально, в условиях, допускающих объективное наблюдение и измерение.

Отметим, что значительное число современных методов прогнозирования в той или иной степени объединяют элементы обеих групп. Из числа современных комплексных методов финансового прогнозирования особо следует выделить метод сценариев.

Сценарий – это модель будущего развития компании, в которой описывается возможный ход событий с указанием вероятности их реализации. В сценарии определяются основные факторы, которые должны быть приняты во внимание, и указывается, каким образом эти факторы могут повлиять на развитие и основные финансовые характеристики компании.

Как правило, составляется несколько сценарных вариантов:

– наиболее вероятный вариант сценария рассматривается в качестве базового, на основе которого принимаются решения;

– прочие варианты (альтернативы базового сценария) будут реализованы в том случае, если реальность в большей мере начинает приближаться к их содержанию, а не к базовому варианту сценария.

Использование сценарного прогнозирования обеспечивает;

– лучшее понимание ситуации, ее эволюции;

– оценку потенциальных угроз;

– выявление благоприятных возможностей;

– выявление возможных и целесообразных направлений деятельности;

– повышение уровня адаптации к изменениям внешней среды.

Процесс прогнозирования достаточно сложен, обычно выделяют пять основных его этапов (табл. 4.1).

Таблица 4.1

Основные этапы финансового прогнозирования

|

Сущность |

Краткая характеристика |

|

|

Определение основных характеристик прогноза |

Определяют: – назначение прогноза; – цель прогноза; – необходимый уровень подробности (регион, продукт и т.п.); – горизонт прогнозирования (период времени); – допустимую стоимость прогноза (объем выделяемых ресурсов); – требования к точности и формату представления результатов прогноза; – систему оценочных критериев для последующего анализа степени адекватности полученных результатов |

|

|

Выбор метода прогнозирования |

Осуществляется исходя из допустимой стоимости прогноза и требований к точности и формату" представления результатов |

|

|

Сбор данных и определение требований к уровню допущений в ходе прогнозирования |

Требу"емые состав и объем исходных данных определяются назначением, целью, уровнем подробности и горизонтом прогноза. Фактический состав и качество собранных данных определяют требования к допущениям, которые будут сделаны в ходе прогнозирования |

|

|

Прогнозирование |

||

|

Оценка адекватности прогноза |

Оценка проводится по двум основным направлениям: – анализ допущений, фактически полученных в ходе прогнозирования; – определение степени соответствия полученных результатов системе оценочных критериев |

Финансовое планирование представляет собой умение предвидеть цели компании, результаты ее деятельности и ресурсы, необходимые для достижения определенных целей. Определяющим фактором для планирования является детерминированность причинно-следственных связей между принимаемым финансовым решением и последствиями его реализации. Такая детерминированность может быть выражена количественно в натуральных и, практически всегда, стоимостных показателях, что обусловливает следующие специфические черты планирования:

– преимущественное использование количественной информации;

– возможность широкого применения объективных экономико-математических методов обработки и получения результатов с необходимой точностью.

Итогом планирования всегда является четкое сопоставление количественных характеристик исходных факторов с численными значениями результирующих показателей. Но, несмотря на детерминированность причинно-следственных связей, в планировании всегда присутствует элемент неопределенности в виде рисков. Таким образом, объективные экономико-математические методы планирования всегда имеют встроенные механизмы элиминирования или минимизации рисков.

Выделяют три основные группы методов финансового планирования:

1) построение производственной функции компании с использованием общеэкономических подходов;

2) численные матрично-балансовые методы;

3) динамическое имитационное моделирование.

На принципах построения производственной функции основан ряд существующих алгоритмов и программ по анализу экономической и финансовой деятельности компаний. Однако сама производственная функция имеет достаточно сложный вид, что не позволяет получать простые и достаточно точные модели, включающие в себя все важные особенности хозяйственных операций, договорных и налоговых отношений компании. Поэтому построение производственной функции используется в основном в серьезных аналитических исследованиях.

Матрично-балансовые методы берут свое начало от бухгалтерской идеи баланса активов и обязательств компании. Это и обусловливает тот факт, что информационную основу при планировании методами данной группы составляет первичная бухгалтерская документация. Распространенный вариант планирования матрично-балансовым методом – построение аналога бухгалтерской оборотно-сальдовой ведомости, по сути представляющей собой матрицу, связывающую воедино источники финансовых ресурсов (пассивы) и направления их использования (активы). Распространенность методов матрично-балансовой группы обусловлена широкой известностью и применяемостью методов бухгалтерского учета, однако для решения задач финансового планирования в современной компании эти методы малоэффективны, поскольку сочетают в себе достаточную громоздкость с недостаточной точностью.

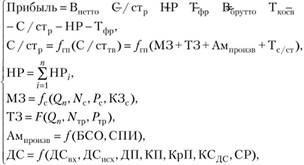

Динамическое имитационное моделирование – это сравнительно молодое направление финансового планирования, которое сочетает в себе основные черты методов двух первых групп, дополнительно опираясь на достижения эконометрики и кибернетики, а также на возможности современной вычислительной техники. Финансово-экономическое состояние компании в динамическом имитационном моделировании задается в виде системы уравнений (модели), которая затем реализуется средствами вычислительной техники. Примером модели небольшой производственной компании может служить следующая система уравнений :

(4.2)

(4.2)

где В – выручка, при этом Виетто – выручка без НДС, а Вбрутт0 – выручка с НДС (объем входного денежного потока); С/стр и С/сттв – прямая себестоимость соответственно реализации и товарного выпуска; индексами "гл" и "с" обозначены, соответственно, готовая продукция и сырье; HP – накладные расходы; Т – налоги (группа налогов: косвенные, прямые, относящиеся на себестоимость, относящиеся на финансовые результаты – указывается соответствующими индексами); МЗ – величина материальных затрат (функция от объема производства – , нормативов расхода сырья на единицу готовой продукции –, цены сырья – , установленных компанией величин конечного запаса –); ТЗ – величина трудозатрат прямого производственного персонала (функция от объема производства – , нормативов трудозатрат на единицу готовой продукции – , ставки оплаты труда – ); – амортизация внеоборотных активов производственного назначения (функция от балансовой стоимости оборудования – БСО и установленных сроков полезного использования – СПИ); ДС – денежные потоки хозяйствующего субъекта (функция от входящих и исходящих денежных потоков – соответственно и , политики в области дебиторской и кредиторской задолженности – соответственно ДП и КП, кредитной политики – КрП, установленного приемлемого уровня остатков денежных средств – , используемой системы расчетов – СР).

Все уравнения системы 4.2 зависят от времени, что дает возможность не только получать плановые значения результирующих показателей, но и выбирать наиболее благоприятную их динамику.

Модели реализуются при помощи программного обеспечения, сложность которого зависит от сложности самой модели. Например, модель вида 4.2 можно реализовать при помощи MS EXCEL. Для моделей, описывающих деятельность крупных компаний, создается собственное программное обеспечение.

Динамические имитационные модели позволяют с высокой точностью решать целый ряд важных задач финансового планирования:

– определять величину будущей прибыли и ее динамику;

– моделировать движение денежных средств в будущих периодах;

– сравнивать различные варианты финансирования деятельности;

– сравнивать различные варианты распределения финансовых ресурсов;

– моделировать будущую финансовую отчетность компании;

– моделировать изменение стоимости компании в будущем и др.

Требования к точности, уровню охвата исходных факторов, а также другие важнейшие характеристики финансовых планов и прогнозов определяются в зависимости от того, к какому виду относится план либо прогноз. Наиболее важными являются следующие классификационные признаки: горизонт, цель и обязательность.

По горизонту финансовые планы и прогнозы подразделяют:

– на долгосрочные (обычно не менее 5 лет);

– среднесрочные (3 года – 5 лет);

– краткосрочные (1 – максимум 2 года).

Горизонт планирования либо прогнозирования определяет в основном точность, с которой целесообразно составлять соответствующий план (прогноз). С увеличением горизонта затраты на обеспечение одинаковой точности возрастают, поэтому в целях экономии ресурсов обычно при увеличении горизонта снижают требования к точности. Кроме того, с увеличением горизонта возрастает степень неопределенности исходных параметров, поэтому на длительных горизонтах более применимы методы прогнозирования. Важно понимать, что обратная зависимость (с сокращением горизонта более применимы методы планирования) существует нс всегда – ситуации неопределенности возможны и на коротких временны́х горизонтах, поэтому понятие краткосрочный прогноз вполне допустимо.

В соответствии с целью финансовые планы и прогнозы подразделяют:

– на стратегические;

– тактические;

Целевое назначение финансового плана (прогноза) определяет как требуемую точность, так и уровень охвата исходных факторов. Стратегические планы и прогнозы обычно задают некие основные целевые ориентиры, поэтому они обычно наименее точные и допускают учет только ключевых исходных факторов. Наиболее точными, и как следствие, учитывающими наибольшее количество исходных факторов являются оперативные финансовые планы, отражающие движение денежных средств вследствие решения конкретной локальной задачи. Оперативные (в смысле операции, а не оперативности) прогнозы встречаются крайне редко, в исключительных случаях. Тактический уровень занимает промежуточное положение между стратегией и планированием отдельных операций, однако он в большей степени тяготеет к планированию. Связано это с тем, что задача тактики – выбрать путь решения поставленной стратегической задачи – изначально предполагает установку конкретных ориентиров и числовых значений результирующих показателей, что в большей степени соответствует цели и задачам планирования.

Важно понимать, что виды плана или прогноза в классификации по горизонту либо по цели не зависят друг от друга: допустимы, например, среднесрочный оперативный план, краткосрочный стратегический прогноз и т.п. Неэффективными в плане неоправданно высокой ресурсоемкости являются такие виды планов и прогнозов, как:

– долгосрочный оперативный план – вместо него обычно составляют долгосрочный прогноз либо, если необходимо обеспечить достаточную точность, долгосрочный план разбивают на несколько краткосрочных, которые составляют методом скользящего планирования (подробнее об этом методе см. параграф 4.4);

– краткосрочный оперативный прогноз – его заменяют краткосрочным оперативным планом.

Последний из важнейших классификационных признаков – обязательность исполнения. В соответствии с этим признаком планы и прогнозы делятся на директивные (обязательные к исполнению) и индикативные (желательные к исполнению). В соответствии с этим признаком определяют, какие дополнительные обязательные составляющие должны входить в документ, утверждаемый руководством. Кроме того, данный признак в определенной мере определяет и требования к точности и реалистичности плана/прогноза.

В силу своей специфики финансовые прогнозы практически не могут быть директивными (конечно, конкретный руководитель может определить конкретный прогноз как директивный, но большинство руководителей понимают нецелесообразность подобного решения). Финансовые планы, наоборот, чаще всего бывают именно директивными. Индикативные финансовые планы – обычно долгосрочные и составлены в условиях высокой неопределенности (иногда долгосрочные финансовые документы, составленные в условиях неопределенности, тем не менее называют финансовым планом). Стратегические планы могут быть как директивными, так и индикативными (это зависит от цели развития компании, отраженной в стратегическом плане, и решения руководства), тактические финансовые планы обычно директивные или смешанного типа – часть результирующих показателей в них обязательна к достижению, а часть – желательна.

Наиболее точными и реалистичными должны быть директивные финансовые планы – установленные в них числовые значения результирующих финансовых показателей должны быть реально достижимы, причем при разумном расходовании ресурсов. Конечно, руководитель может определить как директивный любой, даже самый фантастический план, однако при этом он должен понимать, что это не сделает план более выполнимым.

В состав документов директивного финансового плана должны входить следующие обязательные составляющие:

– распределение зон ответственности между руководителями, подразделениями, службами и т.п. – этот документ устанавливает фамилии конкретных людей, которые отвечают за исполнение той или иной части финансового плана. Часто в этом же документе устанавливаются пределы компетенции отдельных руководителей – в пределах каких сумм руководитель может принимать решения (например, о закупке, определении договорной цены, продаже в кредит и т.п.) самостоятельно, без согласования с вышестоящим уровнем руководства;

– система мер ответственности за недостижение плановых показателей – документ призван обеспечить необходимую плановую дисциплину. Меры ответственности могут устанавливаться в зависимости от решаемой задачи, чаще всего предусматриваются финансовые меры в виде штрафов и депремирования, в наиболее сложных случаях могут применяться более серьезные меры – перевод на другую работу с понижением в должности и т.п.;

– система мер стимулирования к достижению плановых показателей или перевыполнению плана – начиная от премирования по итогам работы и заканчивая повышением в должности ответственных лиц.

В состав индикативного финансового плана включают только распределение зон ответственности и документ, предусматривающий систему мер стимулирования к достижению плановых показателей, – это повышает заинтересованность ответственных руководителей к фактическому достижению желаемых показателей.

- Проиллюстрируем проблему точности следующим простым примером. Предположим, что хлебопекарня решила определить объем спроса на булочки в следующем году методами "классического" прогнозирования и выяснила в результате, что в данном городе объем спроса на булочки в прогнозном периоде увеличится примерно на 10%. Будет ли данный прогноз иметь хоть какой-то практический смысл для этой хлебопекарни? Нет, поскольку конкретный объем спроса именно на ее булочки может вырасти более, чем на 10% (если она захватит часть рынка своих конкурентов) либо вообще уменьшится (если конкуренты захватят часть ее рынка). Поэтому "классическое" прогнозирование в экономике используется в основном при проведении макроэкономических исследований.

- Студентам, заинтересовавшимся теорией макроэкономического прогнозирования, можно рекомендовать, например, следующую работу: Громова Η. М., Громова Н. И. Основы экономического прогнозирования: учеб. пособие. М.: Акад. естествознания, 2007. Изучение научных трудов сотрудников Института экономики РАН, ЦЭМИ РАН, а также других научных учреждений, ввиду сложности рассматриваемых в этих работах вопросов, мы рекомендуем отложить до поступления в аспирантуру.

- Представленные ниже варианты допущений представляют собой суть сценарного подхода в финансовом прогнозировании, о котором будет рассказано чуть дальше в этом параграфе.

- В приводимой модели около 50 входных параметров (факторов, принимаемых во внимание при расчете результирующих показателей). Для средних компаний, занимающихся несколькими видами деятельности, число таких параметров составляет минимум несколько сотен, а в крупных может достигать десятков и сотен тысяч.

- Для упрощения системы уравнений в нее не включена формула планового баланса компании (при внимательном рассмотрении системы видно, что первое уравнение представляет собой формулу плана прибылей, а последнее – плана движения денежных средств).

- Все функции в данной системе уравнений определяются компанией самостоятельно и зависят от особенностей ее хозяйственной деятельности. Например, функция материальных затрат может иметь вид ФИФО или другой.

- В данной классификации термин "оперативный" отражает решаемую задачу (от слова – операция). Однако в планировании и прогнозировании допустим и второй смысл данного термина, отражающий период составления плана/прогноза (от слова – оперативность, т.е. быстродействие). Конкретное значение термина определяется контекстом.

- Перевыполнение плана – показатель не настолько простой, как кажется на первый взгляд. Например, на мебельной фабрике, запланировавшей производство 1000 двухдверных шкафов, начальника цеха по производству дверей за производство 10 000 дверей необходимо не премировать, а штрафовать. И премировать начальника цеха по производству шкафов, который обеспечил производство ровно 1000 шкафов, но при этом сократил отходы производства и брак на 5%.

Финансовое планирование и прогнозирование.

1. Финансовое планирование, его содержание, принципы и задачи.

2.

3. Методы финансового планирования.

4. Исторические аспекты финансового планирования (самостоятельно).

5. Пути совершенствования финансового планирования в современных условиях (самостоятельно).

1. Планирование и прогнозирование - это важнейшие элементы управления экономическими и социальными процессами. Они используются в основном для предопределения рациональных пропорций в развитии экономики, изменений в конкретном периоде темпов роста отдельных отраслей, звеньев хозяйства, культуры.

Обоснование финансовых показателей, намечаемых финансовых операций, как и результативность многих хозяйственных решений, достигается в процессе финансового планирования и прогнозирования. Эти два весьма близких понятия в экономической литературе и на практике часто отождествляются. Фактически финансовое прогнозирование должно предшествовать планированию и осуществлять оценку множества вариантов (соответственно определять возможности управления движением финансовых ресурсов на макро - и микроуровнях)осуществлятьсявание должно предшествовать планированию и осуществлятьсяцессе финансового планирования и прогно

Посредством финансового планирования конкретизируются намеченные прогнозы, определяются конкретные пути, показатели, взаимоувязанные задачи, последовательность их реализации, а также намеченные прогнозы, определяются конкретные курсы, показатели, взаимоувязанные задачи, последовательность их реализации, а также методы, содействующие достижению выбранной цели.

Финансовое планирование - это процесс обоснования на определенный период движения соответствующих ресурсов и соответствующих финансовых отношений.

Его необходимость вызвана тем, что следует предусмотреть определенные денежные средства , без наличия которых невозможно непрерывное функционирование предприятий, поскольку их следует постоянно расходовать для приобретения сырья, материалов, уплаты налогов, отчислений в специальные фонды, выполнения финансовых обязательств перед поставщиками, заказчиками, членами коллектива .

Главным значением финансового планирования и прогнозирования становится предвидение поступлений доходов, определение расходов, результативность каждой хозяйственной и финансовой ситуации, обоснование наиболее выгодного направления финансовых ресурсов, установление на некоторое время равновесия в поступлении (наличии) денежных средств и расходов для обеспечения платежеспособности , устойчивого финансового положения.

Объектом финансового планирования выступает финансовая деятельность государства или хозяйствующего субъекта, заключающаяся в мобилизации денежных поступлений и использовании их на текущие нужды, расширение, обновление производства, социальные нужды.

Главная цель составления финансовых планов заключается в согласовании намечаемых расходов по производственному м социальному развитию с финансовыми возможностями.

В процессе составления финансовых планов:

1. Определяется предполагаемое поступление денежных средств, исходя из намеченного объема производства и реализации продукции, оказания услуг с учетом заключенных договоров и реальной конъюнктуры рынка .

2. Обосновывается необходимость затрат.

3. Рассчитывается эффективность каждой крупной хозяйственной или финансовой операции (до или после ее проведения) с точки зрения конечных финансовых результатов.

4. Обосновывается финансовая стратегия, прогнозируются оптимальные пропорции в распределении финансовых ресурсов.

5. Изучается возможность и целесообразность привлечения финансовых ресурсов за счет выпуска ценных бумаг , получения кредитов, займов, благотворительных взносов .

6. Выявляются внутренние резервы производства и повышения его рентабельности на базе имеющихся материальных и трудовых ресурсов, производственных мощностей, а также перспективы внедрения достижений НТП и совершенствования производства.

На всех этапах исторического развития и уровнях управления финансовое планирование обладало общими признаками, которые позволяют выделить его из единой системы планирования.

К ним можно отнести особые объекты, сферы планирования, цель и характер планирования, форму основных показателей:

· объектом финансового планирования всегда выступает финансовая деятельность субъектов хозяйствования на любом уровне управления, на которое оказывает существенное влияние движение финансовых ресурсов, опосредующих их финансовых отношений и возникающих стоимостных пропорций;

· сфера его действия охватывает в основном перераспределительные процессы, осуществляемые посредством финансов при образовании, распределении и использовании финансовых средств;

· финансовое планирование обращено к стоимостной стороне воспроизводства, его основной целью является обоснование финансовых возможностей обеспечения намеченных проектов и их эффективности;

· финансовые показатели задания, планы всегда рассчитываются в стоимостной форме, носят синтетический характер, базируются на производственных показателях, но не являются их пассивным выражением. В процессе обоснования финансовых заданий производится не просто перерасчет натуральных данных в стоимостные, а определяется эффективность намечаемых затрат, выбор рациональных форм мобилизации доходов, их распределения исходя из целесообразности и конечных результатов.

Организация финансового планирования, отвечающая объективным потребностям, предполагает более осознанное применение его основных принципов.

Методология финансового планирования базируется на следующих принципах:

· объективной необходимости использования финансового планирования как первоначальной стадии управления финансами на всех уровнях хозяйствования. Это означает, что данный процесс необходим, становится обязательным как важнейший инструмент и способ определения финансовых возможностей, прогнозирования рациональных стоимостных пропорций, отношений, соответственно и движения денежных ресурсов для выполнения намеченных программ, заданий;

· принципе эффективности, отражающем качественную сторону данного процесса и ориентирующем его на получение положительных финансовых результатов по отдельным операциям от деятельности каждого хозяйствующего субъекта, на достижение должного экономического или социального эффекта;

· принципе комплексности и единства цели, предполагающем согласование производственных и финансовых заданий, движение материальных и финансовых ресурсов, планов на разных уровнях управления. При этом требуется сочетание общегосударственных, коллективных и личных экономических интересов участников воспроизводства. Только при соблюдении этого принципа в сочетании с другими возможно определение эффективной, разумной финансовой политики государства и каждого самостоятельного субъекта;

· принципе причинности, который как бы подытоживает основные черты планирования, обеспечивает реальность, эффективность намеченных заданий. Понятие научности широкое и включает в себя обоснованность планируемых заданий с учетом общественных и личных потребностей, закономерностей развития общества, тенденций в движении денежных средств , объективной оценки сложившейся экономической и социальной ситуации, а также наличия ресурсов, координация финансовых заданий во времени и пространстве.

Научная обоснованность финансовых планов означает не только их реальность, но и предполагает выбор лучших решений с учетом долгосрочной выгоды. Это в свою очередь зависит от прогрессивности методов обоснования источников и способов финансирования намеченных мероприятий, рационального распределения ресурсов, оптимизации стоимостных пропорций и финансовых взаимоотношений , стимулирующих прогрессивные процессы. Поэтому целесообразно использовать многовариантные расчеты по всем заданиям, обеспечивающие выбор наилучшего решения с точки зрения влияния финансовых стимулов, оптимизации уровня затрат, максимизации доходов, прибыли.

Принципы, как основные стадии управления остаются едиными для всех эпох, этапов развития. Меняются не принципы планирования, а лишь механизм их реализации, методы в зависимости от уровня развития производственных сил, науки и других факторов.

2. Система финансовых планов и прогнозов, их взаимосвязь.

Основным продуктом финансового планирования являются финансовые планы.

Финансовый план – особая форма плана, показатели которой всегда отражаются в денежном выражении и обосновывают движение финансовых ресурсов на определенный период. Тем самым финансовые планы обеспечивают нормальную деятельность субъектов хозяйствования, их непрерывное функционирование.

Многообразие задач, решаемых звеньями финансовой системы, отдельными ведомствами , предприятиями, организациями в области финансов, вызывает существенное различие в образовании, распределении финансовых денежных средств и опосредующих их финансовых отношений. Это, естественно, находит отражение в разработке многочисленных финансовых планов, отличающихся по форме и содержанию. Для приведения большого количества финансовых планов, разрабатываемых на всех уровнях управления, в определенную систему, их целесообразно классифицировать по многим признакам. В экономической литературе они объединяются в две основные группы: централизованные (общегосударственные) и децентрализованные .

Централизованные финансовые планы – обосновывают движение общегосударственных финансовых ресурсов, фиксируют перераспределительные процессы, осуществляемые финансовыми системами государства. По форме они всегда являются сводными планами. Централизованные финансовые планы отличаются своим содержанием, объектом и сферой движения ресурсов, методами планирования и назначением. Централизованные финансовые планы содержат следующие существенные признаки:

· объект – общегосударственные ресурсы, формируемые и распределяемые на макроуровне;

· охват – сфера финансовой деятельности государства, соответственно и его финансовые взаимоотношения с участниками воспроизводственного процесса и образующиеся при этом стоимостные пропорции;

· основная цель – обоснование финансовой политики государства на конкретный период, базирующееся на определении его финансовых возможностей удовлетворения общегосударственных потребностей. Их основные задания – намечают доходы и расходы всех централизованных фондов денежных средств, создаваемых на макроуровне, определяют источники, пути их формирования и использования.

Количество централизованных планов, их формы, содержание во многом зависит от построения финансовой системы соответствующего государства, а также от особенностей перераспределительные процессов, осуществляемых в конкретном периоде с помощью финансов.

Важнейшим центральным финансовым планом является ГБ. Необходимость его разработки вызвана потребностью определения источников и объема денежных ресурсов государства и их рационального распределения для удовлетворения общегосударственных потребностей.

Бюджет разрабатывается в форме баланса, в котором планируется все доходы и расходы на текущий период в соответствии с программой экономического и социального развития страны, ее регионов. При этом особое внимание уделяется полной аккумуляции источников поступлений, рациональному распределению бюджетных ассигнований и бездефицитному сбалансированию бюджета.

Кроме бюджета, составляются и другие централизованные финансовые планы в виде финансового обеспечения общегосударственных программ, а также бюджетов централизованных фондов. Их финансовые планы представляют собой стоимостные балансы, определяющие все поступления на текущий год и расходы. Финансовый план соответствующих фондов состоит из 2-х частей: доходы и расходы. Например, в финансовом плане фонда социальной защиты в доходах отражаются остатки средств на начало года и все поступления страховых взносов от юридических и физических лиц, ассигнования из республиканского бюджета (на выплату пенсий и пособий военнослужащим и на другие расходы в соответствии с законодательством), средства от инвестиционных вложений, операций с ценными бумагами. В расходной части планируется направление ресурсов на выплату пенсий, пособий по социальному страхованию, оздоровлению населения, оказанию материальной помощи нетрудоспособным гражданам.

Централизованные финансовые планы различаются не только по звеньям финансовой системы, но и по уровню движения финансовых ресурсов: общегосударственные или отдельных регионов (местные).

Количество децентрализованных финансовых планов значительно больше и разнообразней по форме и содержанию, чем централизованные. Это финансовые планы многочисленных, разнообразных по своей деятельности, типу организации, методам управления и финансирования предприятий, организаций, учреждений, ведомств. Общность децентрализованных финансовых планов заключается в их способности обосновать индивидуальный кругооборот денежных средств конкретного субъекта хозяйствования, Отсюда следует их особое назначение – определенность доходов и расходов данного объекта, финансовые результаты его деятельности соответствующие отношения, опосредующие движение финансовых ресурсов.

В основу группировки децентрализованных финансовых планов могут быть положены разные признаки, оказывающие воздействие на состав доходов, расходов и методов их исчисления, а также формирование финансовых взаимоотношений с государством и всеми участниками воспроизводственного процесса.

По форме собственности, различают финансовые планы: государственных, арендных, кооперативных предприятий, АО, СП, иностранных предприятий, частных фирм, общественных организаций.

При некоторой общности предприятий каждой из этих групп финансовые планы отдельных субъектов отличаются по форме и содержанию в связи с отраслевыми особенностями, спецификой производства, сферой деятельности предприятия, его типа и размера. Отрасль хозяйства, вид деятельности , метод управления (коммерческий расчет или бюджетное финансирование) существенно влияют на , состав, структуру доходов и затрат. Поэтому целесообразно их группировать по отраслевому, ведомственному признаку, по форме управления, а также видам предприятий (объединения, концерны, крупные, средние, малые предприятия).

В своей 3-ей функции бизнес-план играет роль оценки кредитоспособности хозяйствующего субъекта. Главным фактором в решении банком вопроса о предоставлении кредита является бизнес-план. Банки требуют от заемщика не столько обеспечение кредита в форме поручительства, гарантии, залога, страхования, сколько хорошо разработанной концепции развития и стратегии бизнеса.

Выполняя 4-ую функцию бизнес-план выступает как стимул привлечения к новому бизнеса потенциальных партнеров, которые имеют возможность и желание вложить свой собственный капитал в любой форме (деньги, имущество, имущественные права , ноу-хау) в данный вид предпринимательской деятельности.

На предприятии составляются также следующие виды финансовых планов: кредитный план, кассовый план, платежный календарь .

Кредитный план представляет собой план поступлений кредитов и их погашения в намеченные кредитным договором сроки. Пользование кредитом является платным. Поэтому сумма возврата кредита складывается из основного долга и процентов по нему.

Кассовый план представляет собой план оборота наличных денег, проходящих через кассу хозяйствующего субъекта. Финансовые службы предприятий осуществляют контроль за движением наличных денег, соблюдением кассовой дисциплины. Своевременная выплата зарплаты и других причитающихся работникам сумм характеризуют состояние финансовых отношений между предприятием и его трудовым коллективом, его платежеспособность.

Кассовый план может быть истребован коммерческим банком , осуществляющим рассетно0кассовое обслуживание предприятий в целях прогнозирования спроса на наличные деньги. Банки самостоятельно решают вопрос о необходимости получения соответствующей информации от обслуживаемой клиентуры.

Форма кассового плана. Кассовый план составляется на квартал. Он состоит из 4-ех разделов: в первом указываются поступления наличных денег в кассу, кроме средств, получаемых в банке; во втором - расходы наличными деньгами; в третьем - ФОТ и другие выплаты на квартал; в четвертом – сроки и сумма выплат наличными деньгами, согласованная с банком, осуществляющим расчетно-кассовое обслуживание предприятия.

Платежный календарь – это план рациональной организации оперативной финансовой деятельности.

В этом плане календарно взаимосвязаны все источники поступления денежных средств с расходами на осуществление предпринимательской и некоммерческой деятельности.

Платежный календарь используется для контроля за платежеспособностью и кредитоспособностью. Он разрабатывается прежде всего путем уточнения и конкретизации планируемых показателей очередного квартала и разбивки этих показателей по месяцам. В платежном календаре поступление денег и денежные расходы должны быть сбалансированы. Превышение поступления денег над их расходом означает финансовую устойчивость и платежеспособность хозяйствующего субъекта, а превышение планируемых расходов денег над их поступлением означает ухудшение финансового состояния хозяйствующего субъекта. Период планирования определяется предприятием самостоятельно с учетом специфики деятельности и экономической целесообразности. Этот период может быть равен 1 мес., 15 дням, кварталу.

Все виды финансовых планов в зависимости от периода их действия подразделяется на перспективные, текущие и оперативные.

Перспективные финансовые планы разрабатываются на длительный период (3, 5,10 лет). Они определяют движение денежных средств на длительный период с учетом долгосрочных вложений и выгоды. Характеризуются крупнейшими показателями, отражают основные источники доходов и направления расходов.

Исходной базой для их разработки являются:

1) оценка материальных и финансовых ресурсов, состояние производства, потребностей и возможностей его расширения, конкурентоспособности и возможностей его расширения, конкурентоспособности выпускаемой продукции, ее реализации исходя из конъюнктуры рынка для прогнозирования денежных поступлений на соответствующий период.

2) укрупненные нормативы (то есть ставки налогов, обязательных отчислений в специальные фонды) и нормативы, обосновывающие наиболее рациональные пропорции в распределении финансовых ресурсов.

Текущие финансовые планы – это задания на текущий год, которые детализируются на более короткие периоды времени. В настоящее время решающее место в управлении текущей финансовой деятельностью отводится годовым планам (особенно в условиях высокой инфляции). Централизованные финансовые планы в основном разрабатываются на год с разбивкой по кварталам, и только долгосрочные общегосударственные программы должны учитывать источники финансирования, расходы на весь период действия проекта.

Во внутрифирменном финансовом планировании задание разрабатывается, как правило, на три года. В текущем году показатели конкретизируются по месяцам, во втором году – по кварталам, а в третьем – носят общий характер. Составляется на основе следующих показателей:

1) производственных заданий по объему производства;

В финансовом планировании применяется целая система нормативов. В ней можно выделить две группы:1) внешние нормативы и нормы;2) внутренние нормативы и нормы.

К первой группе относятся: нормативы и нормы, установленные законодательными актами РБ или местными органами власти. К ним относятся: ставка налогов, нормы амортизационных отчислений, тарифные ставки.

Ко второй группе относятся – нормативы и нормы, разработанные сами хозяйствующим субъектом и используемые им для внутреннего регулирования производственной, инвестиционной и финансовой деятельности. К ним относятся: нормы запасов сырья, товаров, готовой продукции , тары, остатков денежных средств в кассе и переводы пути, нормы кредиторской задолженности , норматив отчислений в ремонтный фонд.

Очень часто внутренние нормы составляют коммерческую тайну хозяйствующего субъекта.

2) Расчетно-аналитический метод.

Например: фактические остатки товарных запасов на конец 4-ых кварталов отчетного года в днях оборота составили: 10,12,15,15 дней. Экспертная оценка этой динамики показывает что наблюдается тенденция к увеличению этой нормы запаса и за базовый показатель можно принять величину 15 дней. Экспертная оценка перспектив развития хозяйственного процесса в плановом году показывает, что конъюнктура спроса изменяется в сторону увеличения спроса. На основе этого принимается решение снизить норму товарного запаса на 1 день. Норма товарного запаса на плановый год составит 4дня.

3) Балансовый метод.

Балансовая увязка по денежным доходам имеет вид:

Он+П=Р+Ок,

где Он, к - остатки средств в денежной форме на начало, конец отчетного периода.,

П – поступление денег в фонд,

Р – расход средств из фонда.

4) Метод оптимизации плановых решений.

Существует 2 направления выбора хозяйственных вариантов:

· Если даны ресурсы, то стремятся получить наилучший результат их использования;

· Если даны результат, то пытаются свести к минимуму расход ресурсов.

Выбор производится по определенному критерию.

5) Экономико-математическое моделирование.

Любые экономические процессы имеют качественную и количественную определенность, то есть их взаимосвязи характеризуются направлением и величиной изменения. Находить количественное выражение взаимосвязей между экономическими процессами и показателями с наименьшими затратами труда позволяют ЭММ. Эти методы дают возможность также разработать несколько вариантов плана и выбрать из них наилучший.

В финансовом планировании наиболее часто встречаются модели в виде уравнения и в виде таблиц. При выборе моделей связь между экономическими явлениями и показателями может быть функциональной и корреляционной.

Функциональная связь означает, что зависимость одного показателя от других сводится к определению значения функций, то есть выражается уравнением функциональной связи: Y=f (X).

Корреляция в математической статистике означает связь между явлениями, Если одно из них входит в число причин, определяющих другие, или если имеются общие причины, воздействующие на эти явления. В отличие от функциональной зависимости корреляционная зависимость проявляется лишь в общем и только большом количестве наблюдений.

При расчете моделей в планировании первостепенно значение имеет определение периода исследования. Период исследования должен браться таким, чтобы исходные данные были бы однородные. При этом следует иметь в виду, что слишком малый период обследования не дает возможности выявить общие закономерности. А с другой стороны, нельзя брать и слишком большой период, так как любые экономические закономерности непостоянны и могут существенно изменяться в течение длительного времени. В связи с этим наиболее целесообразно использовать годовые данные финансовой отчетности за5 лет, а для текущего (годового) планирования – квартальные данные за 1-2 года.

Реальность и обоснованность финансовых зданий, отдельных показателей находит конкретное выражение в составлении и исполнении финансовых планов.

Финансовое планирование — это планирование всех доходов и направлений расходования денежных средств для обеспечения развития организации. Основными целями этого процесса являются установление соответствия между наличием финансовых ресурсов организации и потребностью в них, выбор эффективных источников формирования финансовых ресурсов и выгодных вариантов их использования.

В процессе финансового планирования устанавливается оптимальная пропорция между финансовыми и материальными ресурсами. Финансовое планирование в организациях взаимосвязано с планированием хозяйственной деятельности и строится на основе показателей производственного плана (объема производства, реализации, сметы затрат на производство, плана капитальных вложений и т. д.). В процессе составления проекта финансового плана осуществляется критический подход к показателям производственного плана, выявляются и используются неучтенные в них внутрихозяйственные резервы и пути более эффективного использования производственной мощности предприятия, более рационального расходования материальных ресурсов, повышения качества продукции, расширения ассортимента и др. Вместе с тем финансовое планирование призвано определить оптимальные пропорции в сфере финансовых отношений, т. е. обеспечить рациональное соотношение между объемом, темпами роста производства и финансовыми ресурсами предприятия, между бюджетными, собственными и кредитными ресурсами, направляемыми на расширение производства.

Финансовое планирование осуществляется посредством составления финансовых планов разного содержания и назначения в зависимости от задач и объектов планирования. Исходя из этого финансовые планы следует разделить на долгосрочные, текущие и оперативные.

В долгосрочном финансовом плане определяются ключевые финансовые параметры развития организации, разрабатываются стратегические изменения в движении ее финансовых потоков. В текущем финансовом плане все разделы плана развития организации увязываются с финансовыми показателями, определяются влияние финансовых потоков на производство и продажу, конкурентоспособность организации в текущем периоде. Оперативный финансовый план включает краткосрочные тактические действия — составление и исполнение платежного и налогового календаря, кассового плана на месяц, декаду, неделю.

Задачи финансового планирования:- выявление резервов увеличения доходов организации и способов их мобилизации;

- эффективное использование финансовых ресурсов, определение наиболее рациональных направлений развития организации, обеспечивающих в планируемом периоде наибольшую прибыль;

- увязка финансовых ресурсов с показателями производственного плана организации;

- обеспечение оптимальных финансовых взаимоотношений с бюджетом, банками и другими финансовыми структурами.

Объектами финансового планирования являются:

- движение финансовых ресурсов;

- финансовые отношения, возникающие при формировании, распределении и использовании финансовых ресурсов;

- стоимостные пропорции, образуемые в результате распределения финансовых ресурсов.

Принципы финансового планирования организации

Выделение приоритетов . Финансовое планирование связано с реально существующей сложностью планируемых объектов и процессов. При финансовом планировании важно выделить наиболее существенные связи и зависимости, объединить их в модули, учитывающие сферы финансовой деятельности организации и являющиеся структурными элементами единого плана. Такой подход позволяет разбить процесс финансового планирования на отдельные плановые расчеты и упростить процесс разработки и реализации плана, а также контроля за его выполнением.

Прогнозирование состояния как внешней, так и внутренней, экономической, финансовой среды организации осуществляется путем систематического анализа основных факторов. Качество прогноза определяет и качество финансового плана.

Обеспечение финансовой безопасности . Финансовое планирование должно учитывать финансовые риски, связанные с принятием финансовых решений, а также возможности исключения или уменьшения рисков.

Оптимизация . В соответствии с данным принципом финансовое планирование должно обеспечить выбор допустимых и наилучших с точки зрения ограничений альтернатив использования финансовых ресурсов.

Координация и интеграция . При финансовом планировании следует учитывать интеграцию различных сфер деятельности организации.

Упорядочение . С помощью финансового планирования создается единый порядок действий всех работников организации.

Контроль . Финансовое планирование позволяет наладить эффективную систему контроля за производственно-хозяйственной деятельностью, анализ работы всех подразделений организации.

Документирование . Финансовое планирование обеспечивает документированное представление процесса финансово-хозяйственной деятельности организации.

В практике финансового планирования следует выделить три способа планирования. При первом способе планирования оно осуществляется снизу вверх, от низших уровней иерархии к высшим. Низшие структурные подразделения сами составляют детальный финансовый план своей работы и впоследствии интегрируются на верхних ступенях, образуя в итоге финансовый план организации.

При втором способе финансовое планирование осуществляется сверху вниз. В этом случае процесс финансового планирования осуществляется исходя из плана организации путем детализации его показателей сверху вниз по иерархии. При этом структурные подразделения должны преобразовать поступающие к ним финансовые планы вышестоящих уровней в планы своих подразделений.

Третий способ — встречное планирование, которое представляет собой синтез первого и второго способов финансового планирования. Этот способ предусматривает разработку финансового плана в два этапа. На первом этапе (сверху вниз) производится текущее финансовое планирование по главным целям. На втором этапе (снизу вверх) составляется окончательный финансовый план по системе детализированных показателей. При этом в окончательные финансовые планы включаются по согласованию различных уровней наиболее удачные решения.

Сущность процессов финансового планирования

Цели финансового планирования:Финансовое планирование — это процесс определения будущих действий по формированию и использованию [[Финансовые ресурсы/финансовых ресурсов]], в ходе которого принимаются целевые установки количественного и качественного характера, относящиеся к финансовой деятельности предприятия и определяются пути наиболее эффективного их достижения.

- обеспечение воспроизводственного процесса соответствующими как по объему, так и по структуре финансовыми ресурсами;

- определение объекта планирования;

- разработка систем с выделением оперативных, административных и стратегических планов;

- расчет необходимых финансовых ресурсов;

- расчет объемов и структуры внутреннего и внешнего финансирования, выявление резервов и определение объемов дополнительного финансирования;

- прогноз доходов и расходов предприятия.

Финансовое планирование тесно связано и опирается на маркетинговый, производственный и другие планы предприятия, подчиняется и общей стратегии предприятия.

Планирование необходимо для того:

- чтобы понимать, где, когда и для кого предприятие собирается производить и продавать продукцию;

- чтобы знать, какие ресурсы и когда понадобятся предприятию для достижения поставленных целей;

- чтобы добиться эффективного использования привлеченных ресурсов;

- чтобы предвидеть неблагоприятные ситуации, анализировать возможные риски и предусматривать конкретные мероприятия по их снижению.

Задачи финансового планирования

Важной задачей в области управления финансами предприятия является задача бюджетирования, или формирования комплексного финансового плана.

Дает четкое понимание и возможность анализа различных вариантов достижения поставленных целей, с последующим выбором из них оптимальных по заданным критериям: прибыли, поступлений денежных средств, структуры баланса и т. д. Определяет показатели, которые будут использоваться при оценке деятельности. Обсуждает возможные изменения в планах, связанных с новой ситуацией. Корректирует планы, с учетом предложенных поправок.

В зависимости от поставленных задач различают следующие виды бюджетов, которые классифицируются по срокам на: краткосрочные (год, квартал); долгосрочные, связанные с капитальными вложениями (составляются на более длительный период).

Этапы финансового планирования

Основные этапы процесса финансового планирования:- Анализ финансового положения компании.

- Составление прогнозных смет и бюджетов.

- Определение общей потребности компании в финансовых ресурсах.

- Прогнозирование структуры источников финансирования.

- Разработка действенной системы контроля и управления.

- Разработка процедуры корректировки составленных планов

Финансовое прогнозирование

Расчет потребности в дополнительном внешнем финансировании

Основой финансового планирования является финансовое прогнозирование , т. е. оценка возможных финансовых последствий принимаемых решений и внешних факторов, влияющих на результаты деятельности компании. Отправной точкой финансового прогнозирования является прогноз продаж и соответствующих им расходов; конечной точкой и целью — расчет потребностей в дополнительном финансировании.

Главная задача финансового прогнозирования состоит в определении дополнительных потребностей финансирования, которые появляются вследствие увеличения объемов реализации товаров или предоставления услуг.

Прогнозирование дополнительных финансовых потребностейРасширение деятельности предприятия (увеличение объемов продаж) неизбежно приводит к необходимости увеличения его активов ( и ). Сообразно этому увеличению активов должны появиться дополнительные источники финансирования. Часть этих источников (например, и начисленные обязательства) увеличиваются в соответствии с наращиванием объемов реализации предприятия. Разница между увеличением активов и пассивов и составляет потребность в дополнительном финансировании.

Таким образом, потребность во внешнем финансировании будет тем больше, чем больше существующие активы, темп прироста выручки и норма распределения чистой прибыли на дивиденды, и тем меньше, чем больше краткосрочные пассивы и чистая рентабельность реализованной продукции.

В процессе принятия решения о дополнительном финансировании выделяют ос новные этапы прогнозирования потребностей финансирования:

- составление прогноза продаж на основе статистических методов с использованием экономико-математических моделей, а также на основе экспертных оценок;

- составление прогноза переменных затрат;

- составление прогноза финансирования основных и оборотных активов, требуемых для достижения необходимого объема продаж;

- расчет потребностей во внешнем финансировании и изыскание соответствующих источников.

Расчет потребности во внешнем финансировании осуществляется с помощью метода процента от продаж.

В основе данного метода лежат следующие предположения:

- переменные затраты, текущие активы и текущие обязательства увеличиваются пропорционально увеличению объема продаж;

- изменение постоянных затрат

связано с максимальной величиной и фактической степенью загрузки мощностей; - процент увеличения стоимости основных средств рассчитывается под заданный процент наращивания оборота в соответствии с технологическими условиями бизнеса и с учетом наличных недогруженных основных средств на начало периода прогнозирования, степенью материального

и морального износа наличных средств производства и т. п.; - долгосрочные обязательства и акционерный капитал берутся в прогноз неизменными;

- нераспределенная прибыль прогнозируется с учетом нормы распределения чистой прибыли на дивиденды и чистой рентабельности реализованной продукции: к нераспределенной прибыли базового периода прибавляется прогнозируемая чистая прибыль и вычитаются дивиденды.

Если у предприятия нет возможностей или желания привлекать дополнительные источники средств, возможными путями решения проблемы являются снижение нормы распределения прибыли на дивиденды и увеличение показателя чистой рентабельности продаж.

Проведя необходимые корректировки рассчитывают, сколько пассивов не хватает, чтобы покрыть необходимые активы. Это и будет необходимая сумма дополнительного внешнего финансирования.

Данной методике соответствует следующая формула для расчета потребности в дополнительном финансировании:

Дополнительное финансирование = А ф α — П ф α- Р п В ф (1 + α) (1 — ∂) ,

- А ф — изменяемые активы отчетного баланса;

- α- прогнозируемый темп роста объема продаж;

- П ф — изменяемые пассивы отчетного баланса;

- Р п — чистая ;

- В ф — выручка отчетного периода;

- ∂- норма распределения чистой прибыли на дивиденды.

Из формулы видно, что потребность во внешнем финансировании тем больше, чем больше нынешние активы и темп роста выручки и норма распределения чистой прибыли на дивиденды, и тем меньше, чем больше нынешние пассивы и чистая рентабельность реализованной продукции.

Точные данные о необходимых объемах внешнего финансирования формула дает в случае, когда предприятие работает с полной загрузкой мощностей и процент увеличения стоимости основных средств совпадает с процентом увеличения объемов производства и реализации продукции.

В данную формулу могут быть заложены и будущие планируемые значения рентабельности продаж и нормы распределения прибыли на дивиденды.

Цель экспресс-методов финансового прогнозирования — расчет объемов дополнительного финансирования (или величины средств, требующих размещения) при выполнении запланированного изменения объемов деятельности.

Просчитав все это, выясняют, сколько пассивов не хватает, чтобы покрыть необходимые активы. Это и будет потребность в дополнительном внешнем финансировании. Рассчитать эту сумму можно также по формуле

EFN = (A/S) · DS — (L/ S) · DS — (PM) · (PS) · (1 — d) ,

- A/S — изменяемые активы отчетного баланса, выраженные в процентах от продаж;

- DS — темп роста выручки или изменение объемов продаж;

- L/S — изменяемые пассивы отчетного баланса, выраженные в процентах от продаж;

- PM — рентабельность реализации фактическая (чистая прибыль фактическая / выручка фактическая);

- PS — планируемый объем реализации или прогнозная выручка;

- d — доля выплаченных дивидендов (дивиденды фактические / чистая прибыль фактическая).

Тема 7. Финансовое планирование и прогнозирование

Важное место в системе управления финансами принадлежит финансовому планированию и прогнозированию.

Понятия «планирование» и «прогнозирование» близки по своему содержанию и иногда их отождествляют. Но между ними существует разница.

Под словом «план» обычно понимают намеченную систему мероприятий, которая предусматривает порядок, последовательность и сроки выполнения работ.

Под словом «прогноз» понимается предвидение, предсказание, а следовательно, прогнозирование.

Прогнозирование – это разновидность научного предвидения, в результате которого составляется прогноз – заключение о предстоящем развитии. Причём такой прогноз делается на основе имеющихся данных и с применением научных методов исследования.

Слово «прогноз» произошло от греческого «прогнозиус» (‘предвидение, предсказание’).

Таким образом, общее в планировании и прогнозировании то, что с их помощью что-то планируется и предусматривается для будущего.

Финансовое прогнозирование – это прогнозирование финансовых отношений и движения финансовых ресурсов. По своему содержанию оно представляет собой совокупность мероприятий по практическому применению форм и методов финансовых отношений, обоснование на определённый период времени движения финансовых ресурсов и составление планов формировании и использования денежных доходов.

В отличие от планирования, финансовое прогнозирование – это исследование долгосрочных перспектив изменения финансового состояния объекта в целом и его составных частей, оно не предполагает непременного осуществления на практике разработанных прогнозов.

Прогнозирование осуществляется как на основе экстраполяции прошлого в будущее с учётом экспертных оценок тенденций изменений, так и на основе прямого предвидения изменений.

Изменения могут наступить неожиданно, поэтому управление ими требует от финансового менеджера отличной интуиции, знания действия рыночного механизма и способности быстро принимать решение.

Несмотря на значительную сложность финансового прогнозирования, трудности и проблемы, которые приходится решать при составлении прогнозов, руководители современных предприятий приходят к выводу о необходимости проведения такой работы.

Для того чтобы результаты финансовых прогнозов были надёжными и обоснованными, точными, необходимо использовать достоверную информацию, в первую очередь – данные бухгалтерского учёта и данные, полученные с помощью финансового анализа.

Финансовое прогнозирование позволяет значительно улучшить управление государством, предприятием вследствие координации всех факторов.

Таким образом, прогноз есть предварительная оценка, которая может лечь в основу программы деятельности субъектов хозяйствования и государства и обрести форму сметы, баланса доходов и расходов или бюджета.

Финансовое планирование – это научный процесс обоснования на определённый период движения финансовых ресурсов при соответствующих финансовых отношениях.

Объектом финансового планирования является деятельность государства или субъекта хозяйствования, а иногда и крупных финансовых организаций.

Финансовое планирование следует рассматривать как целенаправленную деятельность государства, отдельных его звеньев и субъектов хозяйствования по обоснованию эффективности принимаемых экономических и социальных решений и с учётом их обеспеченности источниками финансирования, а также оптимизация намеченных затрат и полученных конечных результатов.

Финансовое планирование как субъективная деятельность людей даёт положительные результаты тогда, когда:

- базируется на познании объективных закономерностей развития общества;

- тенденция в движении финансовых ресурсов;

- изучение исходной базы расчётов;

- на результатах ранее проводимых финансовых операций и мероприятий.

В процессе финансового планирования решаются следующие задачи:

- определяется объём и источники формирования денежных доходов;

- намечаются направления распределения доходов с целью обеспечения необходимых темпов и пропорций развития;

- выявляются дополнительные резервы роста накоплений.

Процесс финансового планирования состоит из нескольких этапов.

Работу по составлению финансового плана возглавляет на уровне субъекта хозяйствования финансовый отдел данного юридического лица, а если он отсутствует, то бухгалтерия; на уровне государства – Минфин; на уровне регионов – финансовые управления и финансовые отделы.

В составлении расчётов участвуют все экономические службы субъекта хозяйствования.

Финансовое планирование обязательно включает следующие этапы:

- анализ производственно-финансовых результатов за прошедший период и оценка ожидаемого исполнения до конца отчётного года;

- расчёт по всем видам доходов на планируемый период и определение направлений и объёма расходования денежных средств;

- объединение отдельных расчётов в единый документ – финансовый план на планируемый период.

Финансовое планирование невозможно без всестороннего анализа. Тщательно проведённый анализ на стадии планирования позволяет оценить не только достигнутый уровень, но и выявить отклонения, их причины, а это позволяет в будущем предусмотреть обоснованные резервы роста увеличения доходов, определить направления сокращения расходов и рассчитать исходные позиции финансового плана на предстоящий период.

На втором этапе производят расчёт, который базируется на таких показателях, как объём производства продукции, выручка, прибыль, амортизационные отчисления и т.д. Здесь определяются доходы, т.е. источники финансировании денежных расходов, их направления, в том числе и взаимоотношения с бюджетом.

Учитываются также планы капитального строительства, ремонта. При составлении расчётов учитывают финансовые нормы и нормативы, лимиты, на основании которых обосновываются основные статьи доходов и расходов финансового плана на предстоящий период.

Важным элементом управления экономическими и социальными процессами являются планирование и прогнозирование. Планирование и прогнозирование - понятия не тождественные, каждый из них как инструмент управления выполняет свою роль.

Общее между прогнозированием и планированием:

- Единство объекта- н/х, отрасли, отдельные объекты и процесс.

- Единство социально -экономических условий.

- Единство методов и методологий изучения явлений и процессов и установленных закономерностей.

- Целенаправленное прогнозирование и планирование, ибо, как прогнозирование, так и планирование имеет не самоцель, а средство для решения задач перед общество, перед коллективом.

- Связь между прогнозированием и планированием и результатами их реализации.

Отличие прогнозирования от планирования:

- Детализация, обоснование каждого показателя плана и его увязка друг с другом (обоснованность задания плана с точки зрения обеспеченности материальными, финансовыми, трудовыми ресурсами, производственными мощностями и т.д.).

- Жесткая привязка показателей во времени и в пространстве.

- Обязательность выполнения плана.

- Планирование как средство для государственного регулирования социально- экономического развития общества.

- Единство составления проверки организации выполнения плана.

В широком смысле слова финансовое прогнозирование заключается в изучении возможного финансового положения предприятия в будущем, разработке основных направлений стратегии в области финансов для обеспечения необходимой устойчивости предприятия при финансировании определенных расходов. Такой прогноз имеет значение прежде всего для самого предприятия, поскольку постоянными задачами при продолжающейся деятельности остается привлечение капитала и предупреждение банкротства.

Наряду с этим, понятие "прогноз" употребляется применительно к расчетам, необходимым для составления финансовых планов, например, прогноз объема реализации продукции, прогноз величины затрат и т.п. Это придает расчетам определенную гибкость, позволяет вносить коррективы в зависимости от изменившихся обстоятельств.