Доходы и расходы коммерческой организации. «Управление и Оптимизация Производственного Предприятия

О.В.Грищенко

Управленческий учет

Конспект лекций. Таганрог: ТТИ ЮФУ, 2007.

2. ЗАТРАТЫ И ДОХОДЫ ОРГАНИЗАЦИИ КАК ОБЪЕКТЫ УПРАВЛЕНЧЕСКОГО УЧЕТА

2.3. Классификация доходов и ее использование в управленческом учете

В современных условиях хозяйствования значительно усилилась роль прибыли . Она стала главным обобщающим и оценочным показателем деятельности предприятия и основным источником его самообеспечения и самофинансирования.

Одним из основных показателей, формирующих прибыль предприятия, является «доход». Этот показатель используется как в управленческом, так и финансовом учете.

Коммерческие организации в процессе хозяйственной деятельности используют различные виды доходов ,которые классифицируются по разным признакам.

1. По отраслям деятельности доход может быть от:

Производственной деятельности;

Торговой деятельности;

Оказания услуг и т.д.

Такое подразделение дохода связано с тем, что в современных условиях организации и предприятия наравне с основной деятельностью занимаются также и другими видами деятельности. По каждой сфере деятельности действующим законодательством могут быть предусмотрены разные ставки налога на прибыль и льготы по ним.

В этих условиях необходимо вести раздельный учет затрат и доходов по каждой сфере деятельности предприятия. Тем более, что раздельное отражение доходов и расходов предусмотрено п.18.1 ПБУ 9/99 «Доходы организации» . В нем подчеркнуто, что выручка, прочие доходы (выручка от продажи продукции, (товаров), выручка от выполнения работ (оказания услуг) и т.п.), составляющие пять и более процентов от общей суммы доходов организации за отчетный период, показываются по каждому виду в отдельности.

Ведение раздельного учета доходов и расходов по отраслям деятельности способствует укреплению хозяйственного расчета, повышает точность и достоверность расчетов и усиливает аналитические возможности бухгалтерского учета.

2. По видам деятельности доход поступает от:

Основной деятельности;

Инвестиционной деятельности;

Финансовой деятельности.

Доход от основной деятельности является результатом основной, производственной деятельности для данного предприятия. Доход от инвестиционной деятельности отражается в виде прочих доходов от участия в совместных предприятиях; доходов от владения ценными бумагами и от депозитных вкладов, а также в виде доходов от реализации основных средств и иных активов, отличных от денежных средств и продукции.

Доход от финансовой деятельности — это результат денежных потоков, которые связаны с обеспечением предприятия внешними источниками финансирования (привлечение дополнительного акционерного или паевого капитала, эмиссия акций, облигаций или других долговых ценных бумаг, привлечение кредита в различных его формах, а также обслуживание привлеченного капитала путем выплаты дивидендов и процентов и погашения обязательств по основному долгу). Казалось бы, что такое содержание денежных потоков не может сформировать прямой доход предприятия, так как в конечном счете возвращать всегда приходится больше денежных средств, чем получено. Вместе с тем в процессе финансовой деятельности как собственный, так и заемный капитал может быть получен на более или менее выгодных для предприятия условиях, что соответственно отразится на результатах основной инвестиционной деятельности.

Поэтому под доходом от финансовой деятельности понимается косвенный эффект от привлечения капитала из внешних источников на условиях более выгодных, чем рыночные. Кроме того, в процессе финансовой деятельности может быть получен и прямой доход на вложенный собственный капитал путем использования эффекта финансового левериджа, обеспечения получения депозитного процента по среднему остатку денежных средств на расчетном или валютном счетах и т.п.

3. По источникам формирования доход может быть от:

Продажи продукции (работ, услуг);

Прочих поступлений.

Доход от продажи продукции (работ, услуг) является его основным видом на предприятии, непосредственно связанным с отраслевой спецификой деятельности. Аналогом этого термина выступает термин «доход по основной деятельности». В обоих случаях под этим доходом понимается результат хозяйствования по основной производственно-коммерческой деятельности предприятия.

К прочим поступлениям относятся доходы, включающие в себя:

Поступления, связанные с предоставлением за плату во временное пользование активов организации;

Поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности;

Поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам);

Доход, полученный предприятием в результате совместной деятельности (по договору простого товарищества);

Поступления от продаж основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), а также продукции;

Проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке;

Штрафы, пени, неустойки за нарушение условий договоров;

Поступления в возмещение причиненных организации убытков;

Доходы прошлых лет, выявленные в отчетном году;

Суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности;

Курсовые разницы;

Сумма дооценки активов (за исключением внеоборотных активов) и др.

4. По характеру налогообложения доход бывает двух видов:

Подлежащий налогообложению;

Не подлежащий налогообложению.

Такое деление дохода играет важную роль в формировании налоговой политики предприятия, так как позволяет оценивать альтернативные хозяйственные операции с позиций их конечного эффекта. Состав дохода, не подлежащий налогообложению, регулируется соответствующим законодательством.

5. По влиянию инфляционного процесса доход делится на:

Номинальный;

Реальный.

Реальный доход характеризует размер номинально полученного дохода, скорректированного на темп инфляции в соответствующем периоде.

6. По периоду формирования выделяют доход:

Предшествующего периода;

Отчетного периода;

Планового периода (планируемый доход).

Такое деление можно использовать в целях анализа и планирования доходов и прибыли для выявления соответствующих трендов их динамики, построения соответствующего базиса расчетов и т.д.

Введение в отечественную учетную практику категории «доход» повышает роль и значимость этого показателя при формировании финансовых результатов предприятия. Вместе с тем для управленческого учета особую значимость приобретает главная составляющая этой категории - выручка от продажи продукции (работ, услуг). Поэтому при раскрытии информации о доходах необходимо обратить внимание на их содержание (производственные или финансовые), периодичность возникновения (постоянные или случайные) и соизмеримость с затратами. Это даст возможность проводить четкую грань между выручкой предприятия и прочими доходами.

В этом случае первую составляющую часть дохода мы можем использовать в управленческом учете для:

Соизмерения доходов от продажи продукции (работ, услуг) с ее себестоимостью и выявления результата производственной и коммерческой деятельности;

Проведения анализа взаимосвязи «затраты- объем - прибыль»;

Установления цены безубыточной реализации продукции (работ, услуг);

Моделирования различных вариантов тактического и стратегического развития предприятия;

Принятия эффективных управленческих решений.

Одним из основных показателей, формирующих прибыль предприятия, является «доход». Этот показатель используется как в управленческом, так и финансовом учете. Коммерческие организации в процессе хозяйственной деятельности используют различные виды доходов,которыеклассифицируютсяпо разным признакам.

1. По отраслям деятельности доход может быть от:

Производственной деятельности;

Торговой деятельности;

Оказания услуг и т.д.

Такое подразделение дохода связано с тем, что в современных условиях организации и предприятия наравне с основной деятельностью занимаются также и другими видами деятельности. По каждой сфере деятельности действующим законодательством могут быть предусмотрены разные ставки налога на прибыль и льготы по ним.

В этих условиях необходимо вести раздельный учет затрат и доходов по каждой сфере деятельности предприятия. Тем более, что раздельное отражение доходов и расходов предусмотрено п.18.1 ПБУ 9/99 «Доходы организации» . В нем подчеркнуто, что выручка, прочие доходы (выручка от продажи продукции, (товаров), выручка от выполнения работ (оказания услуг) и т.п.), составляющие пять и более процентов от общей суммы доходов организации за отчетный период, показываются по каждому виду в отдельности.

Ведение раздельного учетадоходов и расходовпо отраслям деятельности способствует укреплению хозяйственного расчета, повышает точность и достоверность расчетов и усиливает аналитические возможности бухгалтерского учета.

2. По видам деятельности доход поступает от:

Основной деятельности;

Инвестиционной деятельности;

Финансовой деятельности.

Доход от основной деятельности является результатом основной, производственной деятельности для данного предприятия. Доход от инвестиционной деятельности отражается в виде прочих доходов от участия в совместных предприятиях; доходов от владения ценными бумагами и от депозитных вкладов, а также в виде доходов от реализации основных средств и иных активов, отличных от денежных средств и продукции.

Доход от финансовой деятельности - это результат денежных потоков, которые связаны с обеспечением предприятия внешними источниками финансирования (привлечение дополнительного акционерного или паевого капитала, эмиссия акций, облигаций или других долговых ценных бумаг, привлечение кредита в различных его формах, а также обслуживание привлеченного капитала путем выплаты дивидендов и процентов и погашения обязательств по основному долгу). Казалось бы, что такое содержание денежных потоков не может сформировать прямой доход предприятия, так как в конечном счете возвращать всегда приходится больше денежных средств, чем получено. Вместе с тем в процессе финансовой деятельности как собственный, так и заемный капитал может быть получен на более или менее выгодных для предприятия условиях, что соответственно отразится на результатах основной инвестиционной деятельности.

Поэтому под доходом от финансовой деятельности понимается косвенный эффект от привлечения капитала из внешних источников на условиях более выгодных, чем рыночные. Кроме того, в процессе финансовой деятельности может быть получен и прямой доход на вложенный собственный капитал путем использования эффекта финансового левериджа, обеспечения получения депозитного процента по среднему остатку денежных средств на расчетном или валютном счетах и т.п.

3. По источникам формирования доход может быть от:

Продажи продукции (работ, услуг);

Прочих поступлений.

Доход от продажи продукции (работ, услуг) является его основным видом на предприятии, непосредственно связанным с отраслевой спецификой деятельности. Аналогом этого термина выступает термин «доход по основной деятельности». В обоих случаях под этим доходом понимается результат хозяйствования по основной производственно-коммерческой деятельности предприятия.

К прочим поступлениям относятся доходы, включающие в себя:

Поступления, связанные с предоставлением за плату во временное пользование активов организации;

Поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности;

Поступления, связанные с участием в уставных капиталах других организаций (включая проценты и иные доходы по ценным бумагам);

Доход, полученный предприятием в результате совместной деятельности (по договору простого товарищества);

Поступления от продаж основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), а также продукции;

Проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке;

Штрафы, пени, неустойки за нарушение условий договоров;

Поступления в возмещение причиненных организации убытков;

Доходы прошлых лет, выявленные в отчетном году;

Суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности;

Курсовые разницы;

Сумма дооценки активов (за исключением внеоборотных активов) и др.

4. По характеру налогообложения доход бывает двух видов:

Подлежащий налогообложению;

Не подлежащий налогообложению.

Такое деление дохода играет важную роль в формировании налоговой политики предприятия, так как позволяет оценивать альтернативные хозяйственные операции с позиций их конечного эффекта. Состав дохода, не подлежащий налогообложению, регулируется соответствующим законодательством.

5. По влиянию инфляционного процесса доход делится на:

Номинальный;

Реальный.

Реальный доход характеризует размер номинально полученного дохода, скорректированного на темп инфляции в соответствующем периоде.

6. По периоду формирования выделяют доход:

Предшествующего периода;

Отчетного периода;

Планового периода (планируемый доход).

Такое деление можно использовать в целях анализа и планирования доходов и прибыли для выявления соответствующих трендов их динамики, построения соответствующего базиса расчетов и т.д.

Известный американский исследователь бухгалтерского учета В.Э. Патон в начале прошлого столетия дал трактовку прибыли, основанную на факторах влияния на финансовый результат: за счет увеличения доходов или за счет снижения расходов.

В работе замечено, что именно В.Э. Патон сделал попытку разделить прибыль на два потока: операционный (прибыль от хозяйственной деятельности) и финансовый (прибыль от конъюнктуры). Отсюда определение реализационной прибыли как реализационного дохода предприятия, а расходов - как затрат на получение прибыли.

Развивая положение В. Э. Патона, Дж. Б. Каннинг выдвинул три условия определения такой прибыли:

получение ожидаемой в течение года прибыли имеет высокую вероятность;

ожидаемая денежная выручка может быть исчислена с высокой степенью

надежности;

предполагаемые расходы рассчитываются с высокой репрезентативностью.

Дж. Б. Каннинг предложил модель для и счисления оперативной прибыли с учетом сформулированных им условий, которая до недавнего времени применялась в международной и отечественной (до 2000 г.) практике. Согласно данному подходу , доходы организации могут возникать в результате реализационной деятельности и внереализационных операций.

Реализационные доходы подразделяются на основные (систематические) и несистематические (случайные). Под систематическими реализационными доходами понимаются те, которые составляют основные и постоянные направления работы данной хозяйственной единицы. Они характеризуются как стабильностью получения, так и существенностью по величине.

К реализационным, возникшим в результате основной деятельности, относят доходы, полученные от:

реализации продукции, произведенной организацией;

реализации товаров, приобретенных не с целью использования в собственной функциональной деятельности, а для перепродажи по более высоким ценам;

оказания услуг и произведенных работ.

В реализационные несистематические (прочие операционные доходы) включаются доходы, полученные от реализации прочего имущества (денежного и неденежного): ценных бумаг, валютных ценностей, дебиторской задолженности, основных средств, материалов, использование которых в дальнейшей деятельности нецелесообразно.

Внереализационные доходы экономический субъект получает от предоставления в пользование своих активов другим организациям, от участия в совместной деятельности (или долевого участия в уставных капиталах) других организаций и т.п. и прочие внереализационные доходы (выигрыши). Они подразделяются на доходы от инвестиционных операций и доходы от финансовых операций.

Современная международная практика, основанная на МСФО, придерживается несколько иной классификации доходов: «определение дохода включает в себя как выручку, так и прочие доходы. Выручка возникает в процессе обычной деятельности компании и называется самыми разными терминами, в том числе продажи, вознаграждения, проценты, дивиденды, роялти и арендная плата» .

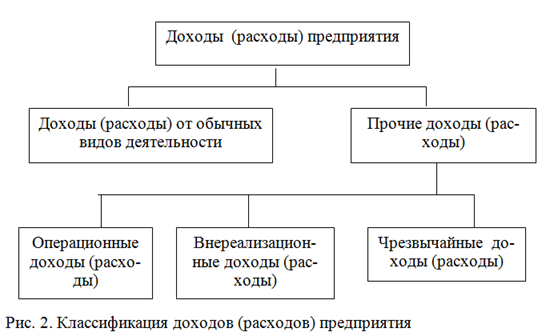

Российская методика учета доходов, включенная в ПБУ 9/99 «Доходы организации», ориентируется именно на такую классификацию. Доходы организации в зависимости от характера, условия получения и направлений деятельности организации подразделяются на (табл. 8.5):

доходы от обычных (основных) видов деятельности (ДОВД);

операционные доходы (ОД);

внереализационные доходы (ВнД);

чрезвычайные доходы (ЧрД).

Доходы, отличные от доходов от обычных видов деятельности, считаются прочими поступлениями. Доходы от обычных видов деятельности, операционные и внереализационные доходы составляют доходы от обычной деятельности .

Доходами от обычных (основных) видов деятельности (ДОВД) признаются выручка от продажи продукции и товаров, поступления, связанные с выполнением работ и оказанием услуг, т.е. доходы от основных продаж (ДОП).

В организациях, предметом деятельности которых определены операции, связанные с инвестиционной деятельностью, к примеру, участие в уставных капиталах других организаций или предоставление за плату во временное пользование (временное владение и пользование) своих активов по договору аренды, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, выручкой считаются поступления, получение которых связано с этой деятельностью (ДИД).

Операционные доходы (ОД). В ПБУ 9/99 доходы, получаемые организацией от предоставления за плату во временное пользование (временное владение и пользование) своих активов, прав, возникающих из патентов на изобретения, промышленные образцы и других видов интеллектуальной собственности, и от участия в уставных капиталах других организаций, когда это не считается предметом деятельности организации, относятся к операционным доходам. Кроме того, операционные доходы включают:

прибыль, полученную организацией в результате совместной деятельности (но договору простого товарищества);

проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке;

поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров.

Поступления от продажи прочих активов (прочая продажа - ПрП) связаны с ликвидацией или продажей излишков имущества, образовавшихся у организации. Они никогда не составляют предмет деятельности организации и всегда учитываются в составе операционных доходов. Остальные доходы, связанные с инвестиционной деятельностью организации (ДИД), могут составлять предмет деятельности организации (ПДО) и в этом случае будут учитываться не в составе операционных доходов (ОД), а в составе доходов от обычных видов деятельности (ДОВД) - рис. 8.5.

Внереализационные доходы (ВнД). Согласно ПБУ 9/99 эти доходы включают:

причитающие штрафы, пени, неустойки за нарушение условий договора;

активы, полученные безвозмездно, в том числе по договору дарения;

поступления в возмещении причиненных организации убытков;

прибыль прошлых лет, выявленную в отчетном году;

суммы кредиторской и депонентской задолженности, по которой истек срок исковой давности;

положительные курсовые разницы;

сумма дооценки активов (за исключением внеоборотных активов)

прочие внереализационные доходы.

Как свидетельствует перечень доходов, отнесенных ПБУ 9/99 к внереализационным, это доходы от финансовых операций (ДФО) и, по мнению автора учебника, такое название для них (доходы от финансовых операций) более оправдано.

Чрезвычайными доходами (ЧрД) считаются поступления, возникающие как

последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т.п.): страховое возмещение, стоимость материальных ценностей, остающихся от списания непригодных к восстановлению и дальнейшему использованию активов, и т. п.

Основным источником формирования собственных финансовых ресурсов предприятия является выручка. Она формируется в результате деятельности предприятия по трем основным направлениям: основному; инвестиционному; финансовому.

1. Выручка от основной деятельности выступает в виде выручки от реализации продукции (выполненных работ, оказанных услуг).

2. Выручка от инвестиционной деятельности выражается в виде финансового результата от продажи внеоборотных активов, реализации ценных бумаг.

3. Выручка от финансовой деятельности включает в себя результат от размещения среди инвесторов облигаций и акций предприятия.

С целью учета доходы организации в зависимости от их характера, условия получения и направлений деятельности подразделяются на: доходы от обычных видов деятельности; операционные доходы; внереализационные доходы.

Под доходами предприятия подразумевается увеличение экономических выгод в результате поступления денежных средств, иного имущества и (или) погашения обязательств, приводящее к увеличению капитала.

Законодательно закреплены два метода отражения выручки от реализации продукции:

по отгрузке товаров (выполнению работ, оказанию услуг) и предъявлению контрагенту расчетных документов - метод начислений;

по мере оплаты - кассовый метод.

Операционными доходами являются: поступления, связанные с предоставлением за плату во временное пользование активов организации; поступления, связанные с предоставлением за плату прав, возникающих из патентов на изобретения, промышленные образцы и другие виды интеллектуальной собственности; поступления от участия в уставном капитале других организаций; прибыль, полученная организацией от совместной деятельности; поступления от продажи основных средств и иных активов, отличных от денежных средств (кроме иностранной валюты), продукции, товаров; проценты, полученные за предоставление в пользование денежных средств организации, а также проценты за использование банком денежных средств, находящихся на счете организации в этом банке.

Внереализационными дохо

дами являются: штрафы, пени, неустойки за нарушение договорных обязательств; активы, полученные безвозмездно, в том числе по договору дарения; поступления в возмещение причиненных организации убытков; прибыль прошлых лет, выявленная в отчетном году; суммы кредиторской и депонентской задолженности, по которым истек срок исковой давности; курсовые разницы; сумма дооценки активов (за исключением внеоборотных активов); прочие внереализационные доходы.

Чрезвычайными доходами

считаются поступления, возникающие как

последствия чрезвычайных обстоятельств хозяйственной деятельности (стихийного бедствия, пожара, аварии, национализации и т.п.): страховое возмещение, стоимость материальных ценностей, остающихся от списания не пригодных к восстановлению и дальнейшему использованию активов, и т.п.

Как известно, доходы предприятий в зависимости от их характера, условия получения и направлений его деятельности подразделяются на: доходы от обычных видов деятельности; прочие доходы;

Доходами от обычных видов деятельности являются выручка от продажи продукции и товаров, поступления, связанные с выполнением работ, оказанием услуг.

К прочим доходам относятся: операционные, внереализационные, а также чрезвычайные доходы.

Доходы организации, учитываемые при исчислении налога на прибыль, подразделяются на два основных вида:

1) доходы от реализации товаров (работ, услуг) и имущественных прав (далее доходы от реализации);

2) внереализационные доходы.

В соответствии с НК РФ доходом от реализации признается выручка от реализации товаров (работ, услуг) как собственного производства, так и ранее приобретенных, а также выручка от реализации имущества (включая ценные бумаги) и имущественных прав. Выручка от реализации определяется исходя из всех поступлений, связанных с расчетами за реализованные товары и имущество, выраженных в денежной и натуральной форме, включая суммовые разницы, полученные проценты за предоставленный коммерческий кредит, а также иные аналогичные поступления. Кроме того, устанавливаются особенности определения доходов от реализации для отдельных категорий налогоплательщиков либо доходов от реализации, полученных в связи с особыми обстоятельствами.

К внереализационным доходам относятся:

Доходы, получаемые от долевого участия в других организациях;

Доходы от сдачи имущества в аренду;

Доходы от операций купли-продажи иностранной валюты;

Доходы в виде безвозмездно полученного имущества (работ, услуг) или имущественных прав;

В виде положительной курсовой разницы;

Доходы прошлых лет, выявленные в отчетном (налоговом) периоде;

Доходы в виде сумм кредиторской задолженности, списанной в связи с истечением срока исковой давности или по другим основаниям;

Другие доходы от операций, непосредственно не связанных с производством продукции (работ, услуг) и ее реализацией.

По организациям, получившим безвозмездно от других организаций основные фонды, товары и другое имущество, налогооблагаемая прибыль увеличивается на стоимость этих фондов и имущества исходя из рыночных цен, но не ниже остаточной стоимости по амортизируемому имуществу и не ниже затрат на производство (приобретение) по иному имуществу.

Не учитываются при определении налоговой базы следующие доходы:

В виде имущества, имущественных прав, работ, услуг, которые получены от других лиц в порядке предварительной оплаты товаров (работ, услуг) налогоплательщиками, определяющими доходы и расходы по методу начисления;

В виде имущества, имущественных прав, которые получены в форме залога или задатка в качестве обеспечения обязательств;

В виде взносов (вкладов) в уставный капитал;

В виде имущества (включая денежные средства), поступившего комиссионеру, агенту и (или) иному поверенному в связи с исполнением обязательств по договору комиссии, агентскому договору или другому аналогичному договору;

В виде имущества, полученного в рамках целевого финансирования. При этом налогоплательщики, получившие средства целевого финансирования, обязаны вести раздельный учет доходов (расходов), полученных (произведенных) в рамках целевого финансирования. При отсутствии такого учета указанные средства подлежат налогообложению с даты их получения;

В виде имущества, безвозмездно полученного образовательными учреждениями всех форм собственности на ведение уставной деятельности, имеющими лицензию на право ведения образовательной деятельности;

Имущество и имущественные права, которые получены религиозными организациями на осуществление уставной деятельности;

Иные виды доходов, предусмотренных законодательством.

Существуют общие правила определения доходов для целей налогообложения прибыли.

1. При определении доходов из них исключаются суммы налогов, предъявленные налогоплательщиком покупателю (приобретателю) товаров (работ, услуг, имущественных прав). Здесь имеются в виду НДС, акцизы.

2. Доходы определяются на основании первичных документов и документов налогового учета.

3. Имущество (работы, услуги) или имущественные права считаются полученными безвозмездно, если получение этого имущества (работ, услуг) или имущественных прав не связано с возникновением у получателя обязанности передать имущество (имущественные права) передающему лицу (выполнить для передающего лица работы, оказать передающему лицу услуги).

4. Доходы, выраженные в иностранной валюте, учитываются в совокупности с доходами, выраженными в рублях. При этом доходы, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу Центрального банка Российской Федерации, установленному на дату признания этих доходов.

5. Доход определяется также с. учетом суммовой разницы (увеличивается или уменьшается), возникающей в случаях, когда оплата производится в российских рублях в сумме, эквивалентной сумме в иностранной валюте (условных денежных единицах).

Под суммовой разницей понимается разница, возникающая у налогоплательщика, когда сумма возникших обязательств в рублях, исчисленная по установленному законодательством Российской Федерации или соглашением сторон курсу соответствующей валюты или условных денежных единиц, не соответствует фактически поступившей (уплаченной) сумме в российских рублях.

Суммовая разница признается доходом:

1) у налогоплательщика-продавца - на дату погашения дебиторской задолженности за реализованные товары (работы, услуги), имущественные права, а в случае предварительной оплаты - на дату реализаций-товаров (работ, услуг), имущественных прав;

2) у налогоплательщика-покупателя - на дату погашения кредиторской задолженности за приобретенные товары (работы, услуги), имущество, имущественные или иные права, а в случае предварительной оплаты - на дату приобретения товара (работ, услуг), имущества, имущественных или иных прав.

6. Доходы определяются налогоплательщиком самостоятельно только одним из двух методов (налогоплательщик выбирает один из следующих методов, закрепляет его использование в учетной политике для целей налогообложения и использует на протяжении всего налогового периода): методом начисления; кассовым методом.

в отношении расходов существуют общие правила определения расходов для целей налогообложения прибыли. К ним относятся следующие положения.

1. Расходами признаются обоснованные и документально подтвержденные затраты, осуществленные (понесенные) налогоплательщиком. При этом под обоснованными расходами понимаются экономически оправданные затраты, оценка которых выражена в денежной форме, а под документально подтвержденными расходами понимаются затраты, подтвержденные документами, оформленными в соответствии с законодательством Российской Федерации.

2. Расходами признаются любые затраты при условии, что они произведены для осуществления деятельности, направленной на получение дохода.

3. Если некоторые затраты с равными основаниями могут быть отнесены одновременно к нескольким группам расходов, налогоплательщик вправе самостоятельно определить, к какой именно группе он отнесет такие расходы.

4. Расходы, выраженные в иностранной валюте, учитываются в совокупности с расходами, выраженными в рублях. При этом расходы, выраженные в иностранной валюте, пересчитываются в рубли по официальному курсу Центрального банка Российской Федерации, установленному на дату признания этих расходов.

– в виде сумм выплачиваемых налогоплательщиком дивидендов и других сумм распределяемого дохода;

– в виде пени, штрафов и иных санкций, перечисляемых в бюджет (в государственные внебюджетные фонды), а также штрафов и других санкций, взимаемых государственными организациями, которым законодательством Российской Федерации предоставлено право наложения указанных санкций;

– в виде взноса в уставный (складочный) капитал, вклада в простое товарищество;

– в виде средств или иного имущества, которые переданы по договорам кредита или займа (иных аналогичных средств или иного имущества независимо от формы оформления заимствований, включая долговые ценные бумаги), а также в виде средств или иного имущества, которые направлены в погашение таких заимствований;

– в виде имущества, работ, услуг, имущественных прав, переданных в порядке предварительной оплаты налогоплательщиками, определяющими доходы и расходы по методу начисления;

– в виде стоимости безвозмездно переданного имущества (товаров, работ, услуг, имущественных прав) и расходов, связанных с такой передачей;

– иные расходы на основании НК РФ.

6. Расходы налогоплательщика делятся на прямые и косвенные. В общем случае к прямым расходам относятся: материальные расходы, расходы на оплату труда и амортизационные отчисления. Однако в организациях, осуществляющих деятельность в области оказания услуг, выполнения работ, в сумму прямых расходов включаются также и расходы на оплату труда основного производственного персонала и суммы единого социального налога (взноса), начисленного на сумму расходов на оплату труда основного производственного персонала. На предприятиях торговли к прямым расходам относятся только суммы расходов на доставку (транспортные расходы) покупных товаров до склада налогоплательщика - покупателя товаров, в случае, если эти расходы не включены в цену приобретения этих товаров. Остальные расходы организаций, за исключением внереализационных расходов, относятся к косвенным расходам.

7. Все расходы определяются налогоплательщиком самостоятельно только одним из двух методов (налогоплательщик выбирает один из следующих методов, закрепляет его использование в учетной политике для целей налогообложения и использует на протяжении всего налогового периода): методом начисления; кассовым методом.

Безусловно, доминирующими по значимости являются доходы (расходы) от оьычных видов деятельности – именно они дают основной вклад в формирование конечного финансового результата.

2. ПОНЯТИЕ ПРИБЫЛИ И РЕНТАБЕЛЬНОСТИ ПРЕДПРИЯТИЯ. ПОРЯДОК ИХ ОПРЕДЕЛЕНИЯ

Каждое предприятие, фирма, прежде чем начать производство продукции, определяет, какую прибыль, какой доход оно сможет получить.

Экономическая сущность прибыли является одной из сложных и дискуссионных проблем в современной экономической теории.

С экономической точки зрения прибыль - это разность между денежными поступлениями и денежными выплатами. С хозяйственной точки зрения прибыль - это разность между имущественным состоянием предприятия на конец и начало отчетного периода. Прибылью считается превышение доходов над расходами. Обратное положение называется убытком.

Необходимо отметить, что прибыль, исчисленная в бухгалтерском учете – балансовая прибыль, не отражает действительного результата хозяйственной деятельности. Это привело к разграничению понятий бухгалтерская и экономическая прибыль. Первая - результат реализации товаров и услуг, вторая - результат «работы» капитала.

Существующая концепция прибыли нужна для трех целей: 1) исчисления налогов; 2) защиты кредиторов; 3) для выбора разумной инвестиционной политики. Бухгалтерская трактовка приемлема только для достижения первой цели и абсолютно неприемлема для достижения третьей.

Разработана формула, определяющая связь между бухгалтерской и экономической прибылью (рис.). Такой подход предполагает ежеквартальное исчисление величины «цены фирмы» (т.е. вид нематериальных активов, отражающих деловую репутацию фирмы) и ее колебаний. Появление этой категории связано с экономической трактовкой прибыли.

В современной теории учета различают налоговую и экономическую концепции прибыли. В связи с этим возможны два варианта исчисления прибыли: в первом - бухгалтерская прибыль равна налогооблагаемой, во втором - их суммы не совпадают. В первом случае взгляд пользователей бухгалтерской информации устремлен в прошлое, во втором - в будущее. В последнем учтен тот факт, что данные финансовой отчетности влияют на курс акций предприятия. Поэтому прибыль, показанная в балансе и отчете о прибылях и убытках, не должна быть тождественна прибыли, с которой уплачиваются налоги.

Бухгалтерская прибыль

+

Внереализационные изменения стоимости (оценки) активов в течение отчетного периода

–

Внереализационные изменения стоимости (оценки) активов в предыдущие (прошлые) отчетные периоды

+

Внереализационные изменения стоимости (оценки) активов в будущие (предстоящие) отчетные периоды

=

Экономическая прибыль

Рис. Схема зависимости бухгалтерской и экономической прибылью

Таким образом, прибылью может считаться только та часть добавленной стоимости, которая создана в результате реализации продукции (товаров), выполнения работ, оказания услуг. Реализация других активов, поступления от внереализационных операций и прочие поступления формируют доход. Такой подход требует новой концепции налогообложения, заключающейся в раздельном налогообложении прибыли и дохода. Тем не менее, в действующей системе налогообложения такое разделение не предусмотрено. Все поступления доходов фактически признаются образующими прибыль за исключением расходов.

Во-первых, прибыль является критерием и показателем эффективности деятельности предприятия. Иными словами, сам факт прибыльности уже свидетельствует об эффективной деятельности предприятий.

Величина прибыли определяется многими факторами, некоторые из них зависят от усилий предприятий, другие не зависят.

Во-вторых, прибыль обладает стимулирующей функцией. Выступая конечным финансово-экономическим результатом предприятий, прибыль приобретает ключевую роль в рыночном хозяйстве. За ней закрепляется статус цели, что предопределяет экономическое поведение хозяйствующих субъектов, благополучие которых зависит как от величины прибыли, так и от принятого в национальной экономике алгоритма ее распределения, включая налогообложение.

Прибыль - основной источник прироста собственного капитала. В условиях рыночных отношений собственники и менеджеры, ориентируясь на размер прибыли, остающейся в распоряжении предприятия, принимают решения по поводу дивидендной и инвестиционной политики, проводимых предприятием с учетом перспектив его развития.

Прибыль в рыночной экономике - движущая сила и источник обновления производственных фондов и выпускаемой продукции.

И, наконец, прибыль является источником социальных благ для членов трудового коллектива. За счет прибыли, остающейся на предприятии после уплаты налога, выплаты дивидендов и других первоочередных отчислений (например, на создание резервных фондов), осуществляются материальное поощрение работников и предоставление им социальных, льгот, содержание объектов социальной сферы.

В-третьих, прибыль является источником формирования доходов бюджетов различных уровней. Она поступает в бюджеты в виде налогов, а также экономических санкций, и используется на различные цели, определенные расходной частью бюджета и утвержденные в законодательном порядке.

Таким образом, прибыль предприятия - основной фактор его экономического и социального развития. Этот вывод вытекает из цели предпринимательской деятельности.

Кроме абсолютного размера прибыли показателем эффективности предприятия выступает рентабельность. При принятии решений, связанных с управлением процессами формирования прибыли, используются показатели рентабельности капитала, издержек и продаж.

Рентабельность является одной из базовых экономических категорий экономики. Толкование термина «рентабельность» не вызывает особых разногласий, поскольку под ним понимается отношение, в числителе которого всегда фигурирует прибыль. Рентабельность капитала исчисляется как отношение прибыли к капиталу (активам), рентабельность издержек - как отношение прибыли к себестоимости (издержкам), рентабельность продаж - отношение прибыли к цене (выручке от реализации).

При расчетах показателей рентабельности также исходят из разных величин, составляющих прибыль, - балансовой прибыли, прибыли от реализации, чистой прибыли.

Основные показатели рентабельности: рентабельность продукции (издержек); рентабельность продаж; рентабельность активов; рентабельность текущих активов; рентабельность собственного акционерного капитала.

Обобщающим показателем экономической эффективности производства является показатель рентабельности. Рентабельность означает доходность, прибыльность предприятия. Она рассчитывается путём сопоставления валового дохода или прибыли с затратами или используемыми ресурсами.

На основе анализа средних уровней рентабельности можно определить, какие виды продукции и какие хозяйственные подразделения обеспечивают большую доходность. Это становится особенно важным в современных, рыночных условиях, где финансовая устойчивость предприятия зависит от специализации и концентрации производства.

Прежде всего рассмотрим, что представляет собой рентабельность. Одно из его определений звучит так: рентабельность

(от нем. rentabel – доходный, прибыльный), показатель экономической эффективности производства на предприятиях. Комплексно отражает использование материальных, трудовых и денежных ресурсов. Рентабельным считается предприятие, которое приносит прибыль.

Можно привести еще одно понятие рентабельности: рентабельность – показатель, представляющий собой отношение прибыли к сумме затрат на производство, денежным вложениям в организацию коммерческих операций или сумме имущества фирмы используемого для организации своей деятельности.

Разделяют рентабельность как общую – процентное отношение балансовой (общей) прибыли к среднегодовой суммарной стоимости производственных основных фондов и нормируемых оборотных средств; и рентабельность расчетную – отношение расчетной прибыли к среднегодовой стоимости тех производственных фондов, с которых взимается плата за фонды. Применяется также показатель уровня рентабельности к текущим затратам – отношение прибыли к себестоимости товарной или реализованной продукции.

Каждое предприятие самостоятельно осуществляет свою производственную и хозяйственную деятельность на принципах самоокупаемости и прибыльности. Предприятие имеет определенные расходы по изготовлению продукции и ее реализации. Эти расходы представляют издержки производства данного предприятия (себестоимость), или индивидуальные издержки. Однако издержки отдельного продукта по предприятиям могут отклоняться от средних издержек по отрасли, которые принимаются за общественно необходимые затраты или стоимость, денежное выражение которых составляет цену продукта. Наличие индивидуальных издержек, порождает обособление другой части стоимости продукции – прибыль, а следовательно, и относительного ее измерения – рентабельности.

Однако абсолютная величина прибыли не дает представления об уровне и изменении эффективности производства или торговли. Сумма прибыли может увеличиваться, а эффективность производства может оставаться на прежнем уровне или даже снизиться. Это происходит в том случае, если прирост прибыли получен за счет экстенсивных (количественных) факторов производства – увеличения численности работников, роста парка оборудования и т.д. Если же при росте численности работников их производительность осталась прежней или снизилась, то эффективность производства соответственно не изменяется или даже снижается. Основными отличительными признаками рентабельности в системе торговых и производственных отношений являются следующие:

отношение прибыли к среднегодовой стоимости производственных фондов, характеризующие относительный размер возрастания авансированных затрат и дающее оценку экономической эффективности производственных фондов.

Реальный смысл имеют признаки рентабельности, которые характеризуют эффективность затрат по прибыли, полученной после реализации.

Распределительная функция рентабельности конкретно проявляется в том, что ее величина является одним из основных критериев для распределения части прибавочного продукта – прибыли.

Рассмотрим виды рентабельности.

Общая рентабельность предприятий определяется отношением балансовой прибыли к среднегодовой стоимости основных производственных фондов и нормируемых оборотных средств и рассчитывается по формуле

П - прибыль;

Среднегодовая стоимость основных производственных фондов;

Среднегодовая стоимость нормируемых оборотных средств.

Фактическая общая рентабельность определяется отношением балансовой прибыли к фактической среднегодовой стоимости производственных основных фондов и нормируемых оборотных средств, непрокредитованных банком.

Уровень рентабельности зависит не только от суммы прибыли, но и от фондоемкости производства.

Расчетная рентабельность представляет собой отношение балансовой прибыли за вычетом платы за производственные фонды, фиксированных платежей, процентов за банковский кредит, прибыли целевого назначения (прибыль от реализации товаров широкого потребления, новых товаров бытовой химии и т. п.), а также прибыли, полученной по причинам, не зависящим от деятельности объединения, предприятия, к среднегодовой стоимости основных производственных фондов (за вычетом основных фондов, по которым предоставлены льготы по плате) и нормируемых оборотных средств.

При анализе работы объединений, предприятий, особенно при планировании и оценке рентабельности готовых изделиям, важное значение имеет рентабельности определяемая как отношение суммы прибыли к полной себестоимости реализованной продукции. Расчет рентабельности отдельных видов продукции производится по формуле

где Р - уровень рентабельности, %;

О - оптовая цена предприятия на изделие;

С - полная себестоимость изделия.

Показатель рентабельности по изделиям отражает эффективность затрат живого и овеществленного труда на производство продукции.

В машиностроении и других обрабатывающих отраслях промышленности рентабельность определяют как отношение прибыли к себестоимости за вычетом стоимости использованного сырья, топлива, энергии, материалов, полуфабрикатов и комплектующих изделий. При этом может быть использована формула

где- расчетный норматив рентабельности к себестоимости за вычетом материальных затрат;

Производственные фонды отрасли (под отрасли) промышленности;

Норматив рентабельности к производственным фондам;

С-М — себестоимость товарной продукции за вычетом прямых материальных затрат.

Основные пути роста рентабельности производства - развитие наиболее прогрессивных отраслей, рациональное размещение объединений, предприятий, повышение удельного веса специализированного производства, применение современные методов организации производства и труда в соответствии с требованиями научно-технического прогресса, ускорение внедрения и освоения новой, более прогрессивной техники, повышение производительности труда, снижение себестоимости продукции, улучшение ее качества, усиление режима экономии в расходовании материальных, трудовых и финансовых ресурсов и повышение материальной заинтересованности работников в результатах своего труда.

Показатели рентабельности характеризуют финансовые результаты и эффективность деятельности предприятия. Они измеряют доходность предприятия с различных позиций и группируются в соответствии с интересами участников экономического процесса, рыночного обмена.

Основные показатели рентабельности можно объединить в следующие группы

1) показатели рентабельности капитала (активов),

2) показатели рентабельности продукции;

3) показатели, рассчитанные

на основе потоков наличных денежных средств.Рентабельность оборота (продаж ), характеризует эффективность операционной (производственно-хозяйственной) деятельности предприятия. Она призвана оценить прибыльность производства в целом, но также может быть использована для сравнения прибыльности отдельных видов продукции. Рассчитывается как отношение операционного дохода к валовой выручке.

Рентабельность собственного капитала — самый значимый показатель в деятельности предприятия, характеризующий эффективность использования имущества, находящегося в его собственности. На основе этого показателя собственник активов может выбрать место их вложения. При расчете принимается во внимание не операционный доход, а конечная, чистая прибыль, которая будет образом распределена между владельцами (акционерами) предприятия. Рассчитывается как отношение чистой прибыли к среднегодовой стоимости собственного капитала.Рентабельность чистых активов — показатель эффективности операционной деятельности предприятия. Рассчитывается как отношение операционного дохода к среднегодовой величине чистых активов где:

Чистые активы = Собственный капитал + Кредиты (долго – и краткосрочные)

С другой стороны рентабельность чистых активов формируется за счет их оборачиваемости и рентабельности продаж:(Операционная прибыль / Объем продаж) * (Объем продаж/Чистые активы) = (Операционная прибыль / Чистые активы)

Рентабельность чистых активов используется при оценке эффективности финансового рычага.

Рентабельность активов показывает прибыль, приносимую всеми без исключения средствами предприятия, независимо от их вида или источника формирования. Рассчитывается как отношение чистой прибыли к общей величине актинов. Служит для оценки эффективности бизнеса в целом (а не только эффективности собственного капитала).Рентабельность собственного акционерного капитала определяется как отношение чистой прибыли (Пч ) к средней величине собственного капитала предприятия (Кс) за определенный период:

Рс = (Пч/ Кс)*100%

Этот показатель занимает особое место среди показателей рентабельности и характеризует эффективность использования собственных средств акционеров, т.е. величину прибыли, полученную на каждый рубль вложений акционеров в данное предприятие и остающуюся в распоряжении предприятия. Значение этого показателя отражает степень привлекательности объекта для. вложений средств акционеров. Чем выше этот показатель, тем больше прибыли приходится на одну акцию, тем выше потенциальные дивиденды.

На величину рентабельности собственного акционерного капитала оказывает влияние показатель рентабельности активов, который в свою очередь зависит от оборачиваемости активов.

В рыночной экономике придается большое значение сравнениям прибыли с доходообразующими факторами и базами ее формирования.

Показатели рентабельности активно участвуют в процессах анализа финансово-хозяйственной деятельности предприятий, финансовом планировании, выработке управленческих решений, принятии решений потенциальными кредиторами и инвесторами.

СПИСОК ЛИТЕРАТУРЫ

Налоговый кодекс Российской Федерации. Часть первая. //Библиотечка «Российской газеты» — № 17. – 2000.

2015-02-12

Расходы и доходы организации СРАВНИТЬ МСФО 18 «ВЫРУЧКА» С ПБУ 99/9 «ДОХОДЫ ОРГАНИЗАЦИИ»

отношение прибыли к издержкам производства, характеризующие уровень прибыльности текущих затрат (на приобретение сырья, материалов, топлива, на амортизацию средств труда, расходы по управлению и обслуживанию производства и заработной плате работников);

- Сонник: книги, книги на полках, старые книги, писать книгу

- К чему снится ива по соннику

- Биография, интересные факты

- К железам какой секреции относится поджелудочная железа

- Где находится кашмир. Кашмир — другая Индия. Территориальная структура Кашмира

- Родился александр александрович алябьев Сообщение о алябьев александр александрович

- Шпаргалка: Образование древнерусского государства

- Формирование древнерусского государства

- Заговоры от врагов и недоброжелателей Магия заставить замолчать завязать язык

- алоэ – амулет от всех бед на подоконнике

- Заговоры на красоту и привлекательность Заговор для красоты на мед и алой

- Национальный транс: Культура и магия гаитянского вуду Гаитянский культ 4 буквы сканворд

- Каша из топора кратко. Сказка Каша из топора. Русская народная сказка. Хитрая наука — русская народная сказка

- Яблоко от яблони недалеко падает

- Михаил Зощенко. Самое главное. Самое главное, зощенко для детей Михаил зощенко самое главное

- Великая дивеевская тайна

- Последняя тайна царицы тамары Грузинская царица тамара

- Владыка петр. Петр Воронежский, сщмч. «Что это вы так трудитесь, владыко святый?»

- Апостол иуда искариот - святые - история - каталог статей - любовь безусловная Критика неканонического восприятия Иуды Искариота

- Когнитивно-поведенческая психотерапия Бек когнитивная терапия и эмоциональные расстройства